ここでは、退職所得について説明します。

退職金は、給与と同じく労働の対価として受け取るお金です。

所得税法では、労働の対価として受け取るお金を、給与と退職金に分けて別々に課税します。

そして退職所得は給与所得より税金面で優遇されています。

この記事では、そのような退職所得を解説します。

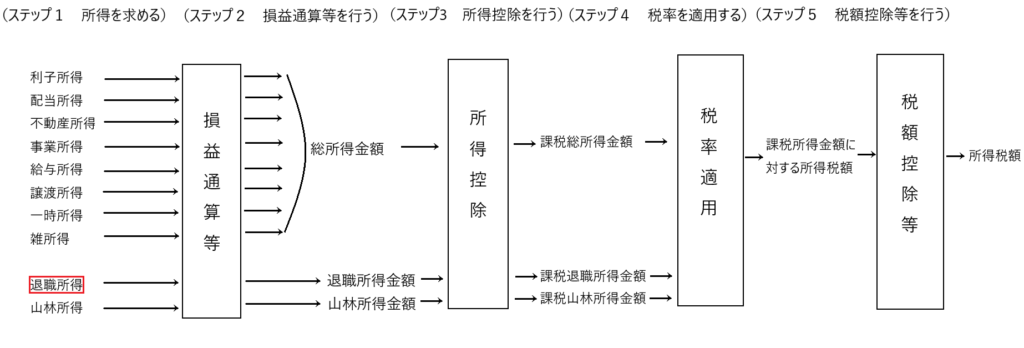

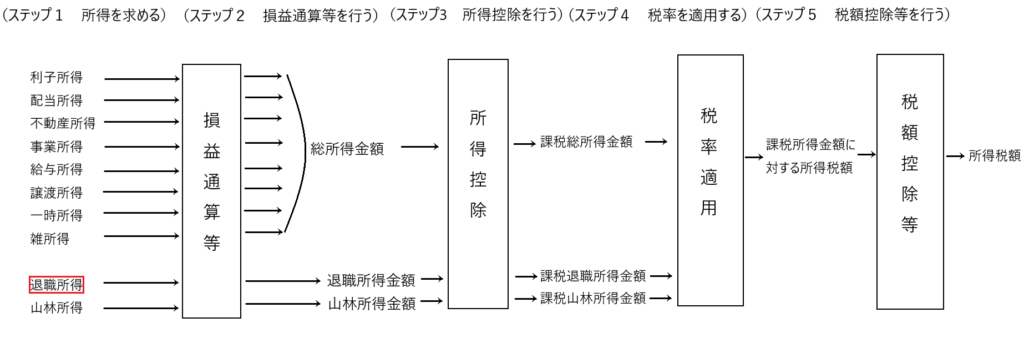

下図で退職所得の位置付けを示しておきます。

退職所得は、他の所得と区別して計算されるのが、視覚的にもわかります。

退職所得とは

退職所得の意義は、所得税法30条1項に記載されています。

所得税法30条1項

退職所得とは、退職手当、一時恩給その他の退職により一時に受ける給与及びこれらの性質を有する給与に係る所得をいう。

退職所得とは「退職により一時に受ける給与」と「これらの性質を有する給与」を指します。

つまり、退職所得とは「一回受けるだけで継続的にもらうものではない給与」のことを言います。

ちなみに「一時恩給」とは、公務員の退職金のことです。

退職所得の優遇措置

✔退職所得が優遇される理由

「5年退職事件判決(最高裁昭和58年9月9日)」では、退職所得を優遇する理由を説明しています。簡単に言えば、次のような理由です。

退職所得は、長い間働いたことへの報酬であり、長年の労働の対価をまとめて受け取るものです。また、退職所得は退職後の生活を支えるためのもので、老後の生活費として使われます。そのため、通常の給与と同じように高い税率で課税するのは公平ではなく、社会的にも適切ではありません。したがって、退職所得は給与所得とは別にして、軽い税率で課税するべきです。

つまり、「退職所得は、長年の労働への報酬であり、老後の生活を支えるためのものなので、軽い税率で課税されるべき」とその理由を述べています。

✔退職所得の優遇措置

現行制度上、退職所得を課税上優遇するために、以下のような制度が設けられています。

① 退職所得控除

② 1/2課税

③ 分離課税

① 退職所得控除

退職所得控除は、退職所得を求めるにあたって、退職金から差し引くことができる金額のことです。つまり、退職所得控除の金額が大きければ、それだけ退職所得が少なくなり、納税額を少なくできます。

勤続年数が20年以下の場合は1年あたり40万円、21年目以降は1年あたり70万円の退職所得控除が認められます。

たとえば、勤続年数が12年の場合は「40万円×12年=480万円」の控除が認められ、勤続年数が25年の場合なら「40万円×20年+70万円×5年=1150万円」の控除が認められます。

② 1/2課税

退職所得は、退職所得控除後の額に1/2を乗じて求めます。

たとえば、勤続年数が25年で、退職金が1500万円であった場合の退職所得は、

(退職金1500万円-退職所得控除40万円×20年+70万円×5年)×1/2=350万円 となります。

この350万円が退職所得の金額であり、これに税率をかけて所得税が計算されます。

③ 分離課税

退職所得は基本的に総合課税からは分離され、他の所得と合わせて高い累進税率が適用されることを防いでいます。

✔退職所得に係る所得税額が計算されるまでの一連の流れ

退職所得に係る一連の計算の流れを、ステップ1からステップ4に沿って確認します。

ステップ1 退職所得の金額を求める

退職所得の計算式は

「退職所得=(退職金-退職所得控除)×1/2」

として、退職所得の金額を求めます。そして退職所得は他の所得と分離します。

ステップ2 損益通算

まずは損益通算について軽く説明します。

損益通算とは

損益通算とは、ある種類の所得で生じた損失(赤字)を、他の種類の所得で生じた所得(黒字)と相殺することです。これにより、全体の所得を減らして、支払う税金を少なくすることができます。

10種類の所得のうち、「不動産所得、事業所得、山林所得、譲渡所得」から生じた損失(赤字)は他の10種類の所得(黒字)からマイナスすることができます。

逆に言えば、「不動産所得、事業所得、山林所得、譲渡所得」以外から生じた損失(赤字)は他の所得と損益通算できません。なお、「利子所得、給与所得、退職所得」からは損失(赤字)は生じないので問題にはなりません。

たとえば不動産所得から損失が300万円生じていて、他方事業所得から300万円の所得(黒字)が生じている場合(他の所得はないとする)、不動産所得から生じた損失300万円と事業所得から生じた所得300万円を相殺して所得金額をゼロにすることができます。

損益通算の詳しい説明は後日しますが、「不動産所得、事業所得、山林所得、譲渡所得」から生じた損失(赤字)は退職所得からマイナスすることができます(マイナスする順番は一番最後となる)。

ステップ3 所得控除

退職所得から所得控除できる場合は、所得控除します。

ステップ4 税率適用

ステップ3までの計算で算出された退職所得に係る金額を「課税退職所得金額」と言います。

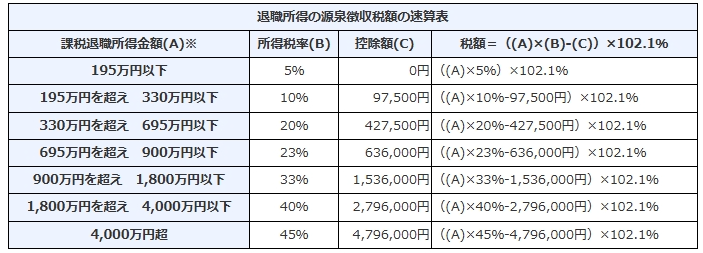

この「課税退職所得金額」から以下の速算表により、退職所得に係る所得税額を計算します。

国税庁HPより抜粋

たとえば、課税退職所得金額が350万円であるなら、速算表により、

350万円×20%-427,500円=272,500円

となります。

もう一度例をあげて、ステップ1からステップ4をおさらいします。

EX 勤続年数25年、退職金1500万円の人の退職所得に係る所得税額は?

ステップ1 退職所得の金額を求める

退職所得の計算式は、「退職所得=(退職金-退職所得控除)×1/2」なので、これに金額を当てはめると

(退職金1500万円-退職所得控除40万円×20年+70万円×5年)×1/2=350万円(退職所得)

となります。そして、他の所得からは分離します。

ステップ2 損益通算

ここでは損益通算できる赤字はないと仮定します。

ステップ3 所得控除

同じく、ここでは控除できる所得控除はないと仮定します。

ステップ4 税率適用

速算表により、

350万円×20%-427,500円=272,500円(退職所得に係る所得税額)

と求められます。

退職所得の範囲

退職所得は所得税法において優遇されているので、退職所得の範囲を明確にしておく必要があります。

つまり退職所得と給与所得を線引きする判断基準を設け、退職所得の範囲(優遇される範囲)を明確にするということです。

退職所得の範囲を決める判断基準として、前述した5年退職事件判決が、退職所得の要件を示しています。

退職所得の要件は(ア)の場合と(イ)の場合の2つが定められています。

5年退職事件判決が示す退職所得の要件

(ア) 「退職により一時に受ける給付」の場合の要件

① 退職すなわち勤務関係の終了という事実によって支払われること

② 従来の継続的な勤務に対する報償ないしその間の労務の対価の一部の後払いの性質を有すること

③ 一時金として支払われること

(イ) 「これら(退職により一時に受ける給付)の性質を有する給与」の場合の要件

実質的に(ア)①~③のすべてを満たしており、(ア)と同じように取扱うことが必要とされるもの

(ア)はまさしく通常の退職金の話であり、(イ)は通常の退職金ではないが、実質的に退職金と言えるような場合の話です。

(イ)はたとえば、長年会社に従業員として勤めていた者が、会社の役員になるような場合に、役員になるタイミングでその従業員として働いてきたことに対して支払われるような退職金です。

(イ)の退職金は通常の退職における退職金とは異なりますが、①~③の要件を満たすならば、退職所得とします。

退職所得の規定を利用した税金逃れ

退職所得も給与所得も、労務に対する対価として支払われる点では同じです。

であるなら、労働者に支払われる給付が給与所得になるよりも、退職所得になった方が手取りが増えてお得です。

実際、比較的短期間の雇用年数が見込まれる場合に、税引後の手取額を多くすることを目的として、給与所得を低く抑え、その分を退職所得として受け取るということがあります。

現行法上、これに対処する法律が2つ定められています。

・「特定役員退職手当等」に対する1/2課税の不適用(所得税法30条2項括弧書、5項)

・「短期退職手当等」に対する1/2課税の不適用(所得税法30条4項)

✔「特定役員退職手当等」に対する1/2課税の不適用(所得税法30条2項括弧書、5項)

法人の役員、国会議員や地方議員、公務員が5年以下の短い期間で受け取る退職金を「特定役員退職手当等」と呼びます。これらの退職金には、1/2課税が適用されません(つまり、退職金から退職所得控除を引いた残りの金額を1/2にすることができず、その金額に税金がかかります)。そのため、所得税が増えます。

この制度は、これらの人々が短期間で多くの職場を渡り歩き、多額の退職金を少ない納税額で受け取ることが社会的に問題視されたために設けられました。

✔「短期退職手当等」に対する1/2課税の不適用(所得税法30条4項)

特定役員退職手当等にあたらなくても、勤続期間が5年以下の場合の退職手当等を「短期退職手当等」と呼びます。短期退職手当等については、収入金額から退職所得控除額を差し引いた残額が300万円を超える部分については、1/2課税を適用しないこととされています。

退職所得税制の問題点

退職所得税制の問題点として、以下の2つが指摘されています。

・雇用の流動化による問題点

・企業年金との関係における問題点

✔雇用の流動化による問題点

我が国の退職所得に係る税制は、かつて一般的であったとされる終身雇用を前提として作られています。

しかし、近年我が国においても雇用の流動化が進み、退職所得税制が上手く機能しない場面が出てきています。

たとえば20歳前半で就職し、40歳半ばで退職をした場合、その時に受け取る退職金を「老後の糧」として税を優遇するのは適当とは考えられません。

また、退職金を受け取れない雇用関係にある人は、退職金分が毎年の給与に含まれて課税されます。そのため、退職金を受け取れる人は退職金につき退職所得として課税され、退職金を受け取れない人は退職金に当たる部分を給与所得として課税されるため、両者の間で税金の不公平が生じていることになります。

✔企業年金との関係における問題点

企業年金とは、会社が退職した者に支払う年金のことです。

この企業年金は厚生年金などと同じく、「公的年金等」として雑所得扱いとなり課税されます。

この「公的年金等」は課税が強化されてるため、企業年金に対する課税も強化されることになります。

他方、退職時に一時金として受け取る退職金は退職所得であり、優遇された課税となっています。

この「企業年金」と「退職金」は退職者がどちらかを選ぶことができます。すなわち、企業からもらえるお金を分割してもらいたいなら「企業年金」を、一括してもらいたいなら「退職金」を選択することになります。

そこでもし「企業年金」として受け取ると比較的重い税負担となり、「退職金」として受け取ると比較的軽い税負担となるなら、両者の間で課税の公平性が保てないことになります。

退職所得規定を利用して自らの資産を守る

会社から労働者への給付には、給与所得と退職所得があります。同じ給付ですが、退職所得の方が税金面で優遇されています。

であるなら、会社が従業員や役員に給与を支払うときは、退職所得の優遇制度を利用して、その給付が退職所得になるように設計した方が、それを受け取る役員・従業員のお金や生活を守ることにつながります。

しかし、現在は終身雇用が崩壊しつつあり、それに伴い退職所得規定も増税路線であるため、退職所得規定の改正には注意を払う必要があります。