この記事では、譲渡所得の計算方法について見ていきます。

前回、前々回でも説明したように、譲渡所得の特徴は、資産の含み益(キャピタルゲイン)に課税するというものです。つまり、何年もの間に溜まりに溜まった含み益が譲渡を機会に一時に吐き出され、それに課税するわけです。

譲渡所得の計算構造は、このような譲渡所得の特徴をとても反映しています。

譲渡所得の計算方法をその理由も述べながら説明したいと思います。

基本的な計算方法

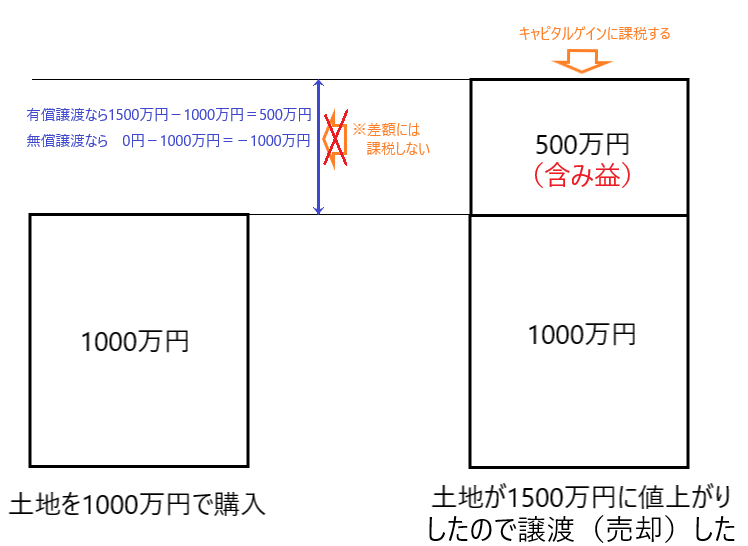

下の図を見て下さい。

譲渡所得課税は本来的には含み益に課税するものです。つまり、上の図の売価1500万円と取得価格1000万円の差額である500万円を譲渡所得として課税するのではなく、あくまで土地を購入してから譲渡するまでに溜まった含み益(キャピタルゲイン)に課税するのです。

しかしこの含み益は、土地の譲渡価格1500万円と取得価格1000万円の差額として計算できます。よって、含み益である譲渡所得は譲渡価格と取得価格の差額で求めるのが基本となります。

そうすると、譲渡所得の計算に必要な要素は「譲渡価格」と「取得価格」ということになります。所得税法もこの2つの計算要素を軸として譲渡所得の計算方法を定めています。

所得税法に規定されている譲渡所得の計算方法は以下のとおりです。

譲渡所得の計算方法

譲渡所得額=総収入金額-(資産の取得費+譲渡費用)-特別控除額(50万円)

「総収入金額」とは要は「譲渡価格」のことです。そして「資産の取得費」とは「取得価格」のことです。

「譲渡費用」というのは、たとえば不動産を譲渡したときの仲介手数料などの費用のことです。

「特別控除額(50万円)」が認められているのは、以下の2つの理由によるものです。

1つ目の理由は、担税力を調整するためです。つまり、譲渡所得が一時的、偶発的な所得、すなわち、この資産から所得が得られるのはこれっきりで来年以降はもうない、というタイプの所得であって、事業や給料のような継続的な所得よりも、担税力が低いと考えられているからです。

もう1つの理由は、あまり少額の譲渡所得についてまでいちいち課税するのは納税者、課税庁双方の手間の点から適切でないという考えによるものです。実際にこの特別控除額50万円があることにより、50万円以下の譲渡所得には課税されないことになります。

平準化措置

譲渡所得は「短期譲渡所得」と「長期譲渡所得」に区別します。

・短期譲渡所得・・・資産の取得後5年以内に譲渡した場合の譲渡所得

・長期譲渡所得・・・資産の取得後5年を超える期間保有した後に譲渡した場合の譲渡所得

このように譲渡所得は短期と長期で2つに分類します。その理由と両者の譲渡所得の計算式は以下のとおりです。

譲渡所得を短期と長期に分類する理由

譲渡所得には、何年もの間に溜まった所得が全部一度に吐き出されて課税されるという特徴があります。たとえば20年間所有していた資産を譲渡して1000万円の譲渡所得が得られた場合、単純に考えると1年あたりに発生していた所得は50万円です。したがってもし、毎年この50万円を所得として課税するならば、50万円ずつ20年間にわたって課税されていたことになります。しかし、現行制度によれば、譲渡された年において1000万円が課税対象になる訳です。

そして所得税は超過累進税率を採用しているため、所得額が高くなればそれだけ税率も高くなって税額が増えてしまいます。つまり、『所得50万円に対する税額×20年<所得1000万円に対する税額』になるということです。

そうすると所得1000万円に適用される税率は高すぎて不公平だという問題が生じます。そこでこれを緩和する措置が講じられる訳ですが、その措置のことを「平準化措置」と言います。譲渡所得を短期と長期に分類するのは、この平準化措置の対象とするか否かを決めるためです。

短期譲渡所得は平準化措置の対象になりません。長期譲渡所得のみ平準化措置の対象となります。現行法は「長期譲渡所得についてその額の1/2のみを課税する」という平準化措置を採用しています。

よってそれぞれの計算式は以下のようになります。

・短期譲渡所得(平準化措置なし)=総収入金額-(資産の取得費+譲渡費用)-特別控除額(50万円)

・長期譲渡所得(平準化措置あり)={総収入金額-(資産の取得費+譲渡費用)-特別控除額(50万円)}×1/2

✔平準化措置の問題点

平準化措置の対象となるか否かは、資産の取得後5年以内に譲渡するか否かによります。割と大雑把という印象は否めません。この判定により、譲渡所得の金額が1/2になるか否かという大きなことが決まるのです。よって以下のような問題点が生じます。

資産の譲渡が阻害される

保有期間が5年を超えるか否かで課税所得の金額や税額が大きく変化するため、たとえば4年半資産を保有している場合、5年経たなければその資産を売らないようにするということが起こります。これは法律が経済活動を阻害しているとも言えるため、税の中立性に反すると思われます。

超過累進税率の機能を損ねてしまっている

超過累進税率は、所得が高い人は担税力が大きいので、高い税率を適用してより多くの税金を負担してもらおうというものです。

しかし以下のように、超高額の資産の譲渡を行うとき、超過累進税率の機能を損ないます。

たとえば、10億円で購入した土地が、10年後に20億円になりました。

この場合現行法によれば、長期譲渡所得となり、所得税額は

{(20億円-10億円)×1/2}×45%+4,796,000円=2億2979万6千円となります(取得費、特別控除額を考慮せず)。

もし、1年ずつ、1億円に対して課税していれば、

(1億円×45% +4,796,000円)×10年=4億9796万円となります。

所得を毎年分散したときの10年間のトータルの所得税額が4億9796万円であり、長期譲渡所得として所得税を計算すると、2億2979万6千円となります。

つまり、一時に課税してしまうと所得税の額が大きくなるので、これを緩和するのが平準化措置ですが、この例のように所得を分散しても最高税率が適用される場合は、単に超高額の譲渡を行った者が非常に有利になってしまう規定でもあるのです。

この規定は大金持ちのために残された税の抜け穴なのかもしれません。個人的にはこれは塞ぐべきではないと思います。なぜなら、大金持ちの人は普段から高額の納税を行っており、日本人の生活を支えてくれているからです。

所得税の税率表 国税庁HPより抜粋

総収入金額の計算

譲渡所得の計算方法をもう一度確認します。

譲渡所得の計算方法

譲渡所得額=総収入金額-(資産の取得費+譲渡費用)-特別控除額(50万円)

ここでは、赤線の所の「総収入金額」について説明します。

譲渡所得を計算する上での「総収入金額」は原則として、譲渡に際して得た「対価の額」となります。

「総収入金額」=譲渡に際して得た「対価の額」

譲渡所得の本質は、資産の増加益(キャピタルゲイン)です。であるならば、本来は資産が納税者の支配を離れて他に移転するときの時価を基礎として譲渡所得を計算すべきですが、時価ではなく原則として現実に受け取った金額を基礎として計算します。

「資産の取得費」の計算

譲渡所得の計算方法は以下のとおりです。

譲渡所得の計算方法

譲渡所得額=総収入金額-(資産の取得費+譲渡費用)-特別控除額(50万円)

上の赤線の「資産の取得費」とは「資産の取得価額、改良費、設備費」のことです。

そして「資産の取得価額」には資産を取得するための付随費用も含まれます。

資産の取得価額=資産の取得代金+付随費用

まとめると「資産の取得費」とは以下のようになります。

資産の取得費=資産の取得価額(資産の取得代金+付随費用)+改良費+設備費

つまり、資産の取得費は「資産の購入代金、付随費用、改良費、設備費」の4つから構成されているのです。一つずつ説明します。

✔資産の購入代金

資産の購入代金とは、その資産の売値、すなわち現実に支払った購入代金のことです(付随費用を除く)。

✔付随費用

付随費用とは資産の購入に要した費用をいいます。これも現実に支払った金額で計上します。

どこまでの支出が付随費用に当たるのか、明確な基準はありませんが、判例や課税実務に則して付随費用か否かを決めることになります。

✔改良費、設備費

改良費、設備費とは、一旦手に入れた資産の価値を増すような追加の支出のことです。

たとえば、買った土地がでこぼこしているので、均した場合の支出は改良費になります。また居住用建物にホームエレベーターを設置するための支出は設備費となります。

譲渡費用

譲渡所得の計算方法は以下のとおりであり、計算要素として「譲渡費用」があります。

譲渡所得の計算方法

譲渡所得額=総収入金額-(資産の取得費+譲渡費用)-特別控除額(50万円)

譲渡所得の本質は「資産の増加益(キャピタルゲイン)」であり、これを譲渡所得として課税すべきです。

であるなら、譲渡を行う際にかかった費用はキャピタルゲインである譲渡所得からは控除すべきではありません。

しかし、資産を売るときにかかった費用は、譲渡対価のうち納税者の手元の残る金額を直接に減らすので、この部分は課税対象としないとするのが、納税者の理解を得やすい計算方法と考えられます。

現行法も、このようなことを考慮して、譲渡費用を譲渡所得から控除できると規定していると思われます。

取得費と物価変動

資産の取得費は「資産の購入代金、付随費用、改良費、設備費」から構成されています。これらは原則として現実の支出額を基礎として計算します。

しかし、譲渡所得が発生する場面では、非常に長い間、その資産が一人の人に保有されていることがあります。この場合に、保有期間中の物価変動が譲渡所得の計算に支障をきたします。

例を挙げて説明します。

Aさんは1万円で甲土地を取得しました。長期間保有した後、甲土地を150万円でBさんに譲渡しました。ちなみにAさんが甲土地を保有している間に物価が100倍になっていました。

譲渡所得の計算方法として、一つ目は

譲渡価格150万円-取得価格1万円=149万円

と計算できます。

しかし、Aさんが甲土地を保有している間、物価が100倍になったということは、Aさんが保有する甲土地1万円も、譲渡時において100倍の100万円の価値になったということです。

であるなら、100万円-1万円=99万円は物価の変動により生じたものであり、実際に甲土地の価値が上がったわけではありません。

したがって、この99万円部分は、真正な資産の増加益(キャピタルゲイン)ではないので課税すべきではありません。残りの50万円部分だけを譲渡所得として課税すべきということになります。

したがって、もうひとつの譲渡所得の計算方法は

譲渡価格150万円-物価の上昇を考慮した取得価格100万円=50万円

となります。

譲渡価格150万円と取得価格1万円との差額149万円の構成要素

・100万円-1万円=99万円・・・物価の変動により生じたもの →課税すべきでない

・150万円-100万円=50万円・・・資産の増加益(キャピタルゲイン) →譲渡所得として課税すべき

この物価変動の問題について、現在の所得税法は、第二次世界大戦後の大きなインフレは考慮するが、それ以降の物価変動は考慮しないという態度を取っています。

具体的には

・昭和27年以前に取得した資産を譲渡した場合・・・その資産の昭和28年1月1日の価額を取得費とします

・昭和28年以降に取得した資産を譲渡した場合・・・その資産の取得価額をそのまま取得費とします

つまり、昭和28年以降のインフレは、譲渡所得の計算上無視されることになります。

減価と譲渡所得

✔減価とは

資産の中には、時の経過や使用が原因で、その価値が減るものと減らないものがあります。

たとえば、土地はいくら時が経過しようが、使用しようが、そのこと自体が原因で土地の価値が減ることはありません。

これに対して、たとえば建物や機械などは、時の経過や使用が原因でその価値が減少します。

このように「時の経過や使用が原因で、資産の価値が減少すること」を「減価」といいます。

・「減価」が生じる資産・・・建物、機械など

・「減価」が生じない資産・・土地、名画など

✔減価と譲渡所得(キャピタルゲイン)

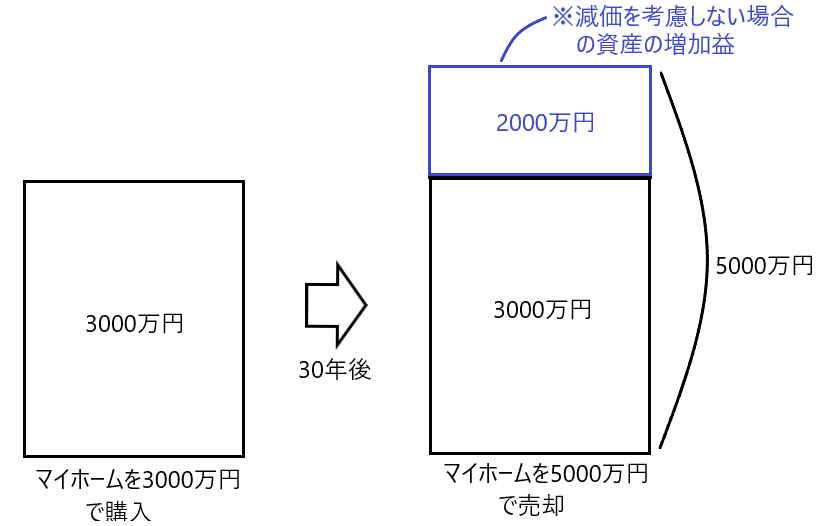

下の図を見て下さい。

これは、マイホームを3000万円で購入し、30年後に5000万円で売却したときです。マイホームの時の経過や使用による減価は考慮していません。

このようにマイホームの減価を考慮しない場合の資産の増加益は2000万円ということになります。

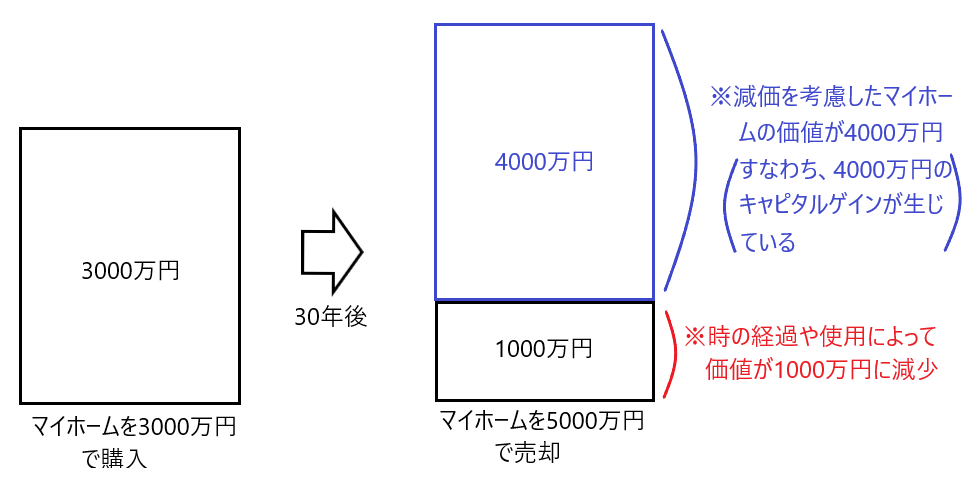

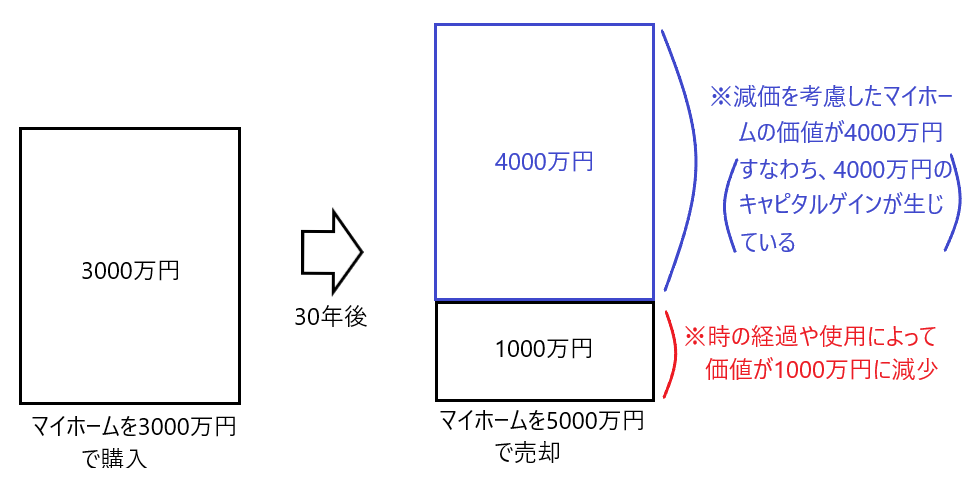

続いて下の図も見て下さい。

マイホームは、時の経過や使用によって価値が減少(減価)します。たとえば、30年後に物理的な価値が1000万円になったとします。

しかし、このマイホームが5000万円で売れているということは、物理的に1000万円の価値しかないものが何らかの理由により、4000万円の価値が生まれたということになります。

このように減価を考慮した場合の、マイホームのキャピタルゲインは4000万円ということになります。

所得税を計算する場合、この減価(上の図で言えば、取得価格3000万円と30年後の売却価格1000万円の差額の2000万円)を考慮する場合としない場合があります。

✔現行制度上の取扱い

不動産所得や事業所得、雑所得を生じるような業務に供されていた資産を譲渡する場合は、減価を考慮して、譲渡所得の金額を求めます(所得税法38条2項1号)。

また、業務に供されていないような資産(たとえばマイホーム)を譲渡する場合であっても、同じく減価を考慮して譲渡所得の金額を求めます(所得税法38条2項2号)。

長期譲渡所得の有効活用

ここでは主に、譲渡所得の計算について見てきました。

自分のお金を守るという観点からは、長期譲渡所得を積極的に活用するというのが一番のポイントです。

資産を取得してから5年を超えたのであるなら、譲渡所得の金額を半額に出来るというのは、反対にこれを利用しないと沢山税金を支払うことになり、自分のお金を守れません。

この記事の一番のポイントは、何らかの資産を譲渡するときは「長期譲渡所得を節税対策として活用することを忘れてはならない」ということです。