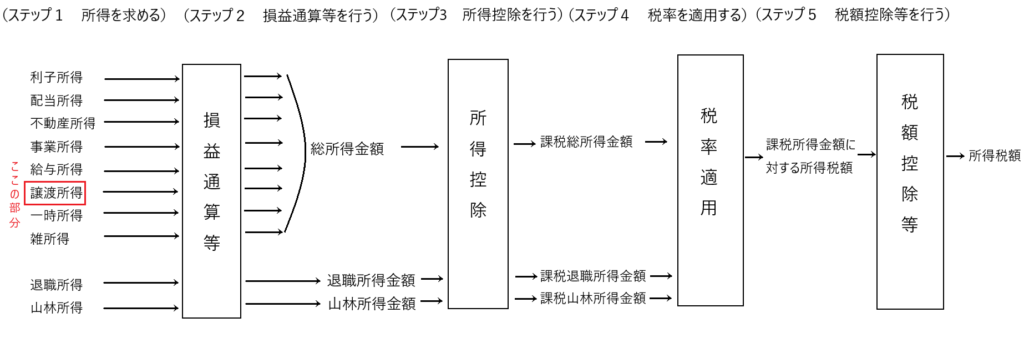

この記事では10種類の所得のうちの1つである「譲渡所得」を見ていきます。下の図でステップ1「譲渡所得」を確認します。

譲渡所得は4回にわたって説明します。今回はその1回目です。

「譲渡所得」は「モノを譲渡して、得た所得」というイメージで大体間違っていません。

もっと具体的に言うと「1000万円で購入した土地を1500万円で売却した場合の利益500万円」が譲渡所得になります。

譲渡所得の大まかな理解はこれで正しいですが、色々と奥の深い話もあるので、解説します。

所得税法33条1項 譲渡所得

所得税法33条1項には、「譲渡所得」とは何かについて規定されています。

所得税法33条1項(譲渡所得)

譲渡所得とは、資産の譲渡による所得をいう。

※カッコ書きを省略

とてもシンプルな規定です。しかし、法律の世界ではこの条文の中の「譲渡所得」、「資産」、「譲渡」とは何かについて深く追求しています。

これらの言葉の意味について説明していきます。

所得税法33条1項の「譲渡所得」の意味

所得税法33条1項の「譲渡所得」とは何か。順を追って説明します。

✔包括的所得概念

「包括的所得概念」ってなんだ?理解するのめんどくさいな、と思われたかもしれません。ちょっと我慢してください。

「包括的所得概念」は所得税法のベースとなっている概念です。

「包括的所得概念」とは簡単に言うと、「人が得たすべての利益は所得とみなされる」という考え方です。つまり、どんな形であれ、新たに得たお金や価値はすべて所得として扱われるということです。

つまり所得とは、その獲得手段を問わず、またお金や財産を手に入れたというだけでなく、ある資産を保有することによる値上がり益なども所得であるという考え方です。

✔所得税法は原則、未実現の利益を「所得」として所得税を課税しない

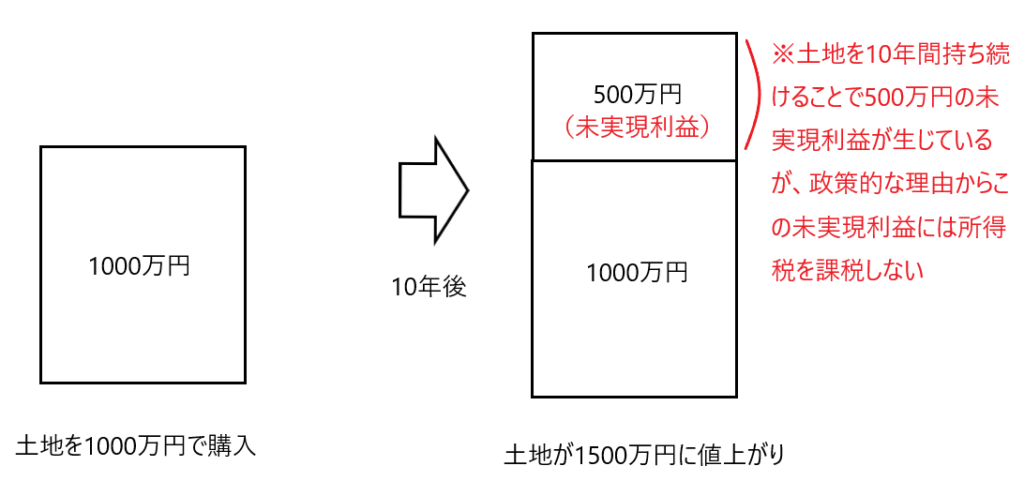

たとえば、土地を1000万円で購入しました。長い年月が経ち、10年後においてその価額が1500万円になりました。

資産の価値が1000万円から1500万円に増加しているので、そこには「500万円の利益」が発生しています。

「包括的所得概念」によれば、このような未実現の利益も所得に含まれます。したがって、このような土地の値上がり益に対しても所得税を課税すべきと考えられます。

しかし、未実現の利益には原則として所得税を課税しません。未実現の利益を原則として非課税とする理由は以下のとおりです。

未実現の利益を原則として非課税とする理由

・常識的な考え方からすると、収入がないのに所得があるというのは不自然である

・個人の所有するあらゆる資産について、ひとりひとりがその価値の増減を毎年測定して、所得を把握し、所得税を計算するというのは極めて困難である

・税務署側の立場からも、これらの所得を把握して課税していくことは困難極まりない

このように未実現の利益に所得税を課税しないのは、主に政策的な理由によるものです。

以上をまとめると、所得税法は「包括的所得概念」をベースにしているため、「人が得たすべての利益は所得とみなし」ますが、未実現利益については政策的な理由により所得として取り扱いません。

✔資産の上に生じている未実現の利益が実現した時に「譲渡所得」として課税する

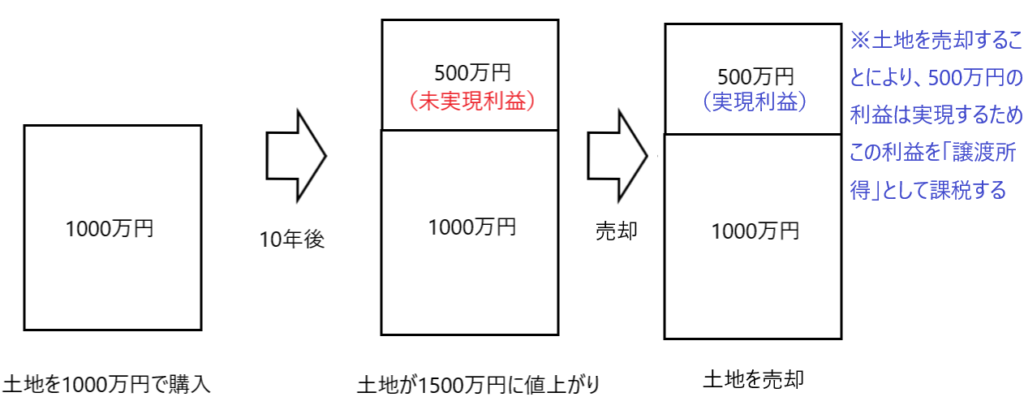

上記の土地を1500万円で売却した場合、500万円の利益が実現します。所得税法は原則として未実現の所得には課税しませんが、このように500万円の所得が実現したときに「譲渡所得」として課税するのです。

差額の500万円が「資産の価値の増加益」であり、これが譲渡所得となります。

✔譲渡所得の意味

譲渡所得とは、譲渡した資産に内在する含み益(キャピタルゲイン)が譲渡というタイミングで一挙に実現したものと考えるのです。

資産の価値は毎年変動します。本来であれば、資産の価値が毎年どれだけ増えたかに基づいて課税されるべきですが、毎年の評価が難しいため、実際に資産を売却した時点でまとめて課税する方法が取られています。

具体的には、資産を取得したときの価格と売却したときの価格の差額がキャピタルゲインとして認識され、その差額に対して課税が行われます。市場での取引価格を基に評価することで、客観的な課税が可能となります。

上記の土地の売却例をあてはめると、1000万円で購入した土地が10年後に1500万円で売却され、500万円の利益が出たということは、この10年間で500万円の含み益(キャピタルゲイン)が生じたということあり、譲渡というタイミングでその利益が一挙に実現したものと考えて譲渡所得課税を行うのです。

つまり、1500万円と1000万円の差額収入に課税するというのではなく、10年間で500万円の含み益が生じたということに対して課税するというのが、譲渡所得課税の本来の意味する所です。

とすると「譲渡所得」とは「譲渡により実現した資産の含み益(キャピタルゲイン)」ということになります。

所得税法33条1項の「資産」の意味

所得税法33条1項は「譲渡所得とは、資産の譲渡による所得をいう。」と規定しています。

つまり、所得税法33条1項の「資産」は「譲渡所得を発生させる資産」ということになります。

「譲渡所得を発生させる資産」であるためには、以下の2つの条件を備えていることが必要です。

・値上がりや値下がりがあること

・人から人に移転することが可能であること

✔値上がりや値下がりがあること

所得税法33条1項の「資産」であるためには、その資産が値上がりや値下がりをするものでなければなりません。なぜなら、資産が値上がりも値下がりもしないようなものであれば、そもそも含み益(キャピタルゲイン)が生じないからです。

逆に言うと、値上がりや値下がりをするものはキャピタルゲインが生じるため、すべて所得税法33条1項の「資産」に含まれることになります。

✔人から人に移転することが可能であること

譲渡所得は、未実現の利益(キャピタルゲイン)が実現することにより発生します。

したがって人から人に移転することが不可能なものは譲渡所得を発生させることができません。

逆に人から人に移転することが可能なものは、すべて所得税法33条1項の「資産」に含められることになります。

これらをまとめると、所得税法33条1項の「資産」とは「経済的な価値があり、他人に移転可能なあらゆるもの」ということになります。

つまり、「経済的な価値があり、他人に移転可能なあらゆるもの」が譲渡されると譲渡所得が発生するのです。

しかし、「経済的な価値があり、他人に移転可能なもの」であるにもかかわらず、所得税法33条1項の「資産」に当たらないものは以下のようなものです。

・現金・・・・・「現金」は例外的に所得税法33条1項の資産に当たりません。現金は確かに「経済的な価値があり、他人に移転可能」でありますが、現金自体が価値の尺度であり、値上がりや値下がりを観念できないからです。

・外国通貨・・・外国通貨は日本円で価値を測ることができて、値上がり、値下がりしますが、外国通貨も所得税法33条1項の資産に当たらないと解されています。

・暗号資産・・・暗号資産も同じです。暗号資産は通貨であり、価値の尺度であるため値上がりや値下がりを観念できず、キャピタルゲインは発生しないとしています(国税庁の見解)。したがって、暗号資産の売却による利益は譲渡所得ではなく、雑所得として扱われます。

所得税法33条1項の「譲渡」の意味

もう一度所得税法33条1項を確認します。

所得税法33条1項(譲渡所得)

譲渡所得とは、資産の譲渡による所得をいう。

※カッコ書きを省略

よって所得税法33条1項の「譲渡」とは「譲渡所得を発生させる譲渡」ということになります。

「譲渡所得を発生させる譲渡」とは以下の2つの譲渡をいいます。

・資産を他人に移転させる行為すべてが「譲渡」

・対価を得ない取引でも譲渡にあたる

✔資産を他人に移転させる行為すべてが「譲渡」

現金による売却、交換、代物弁済、現物出資、これらすべて所得税法33条1項の「譲渡」にあたります。

また所有者の自由な意思によらない強制的な移転も、所得税法33条1項の「譲渡」にあたります。たとえば、担保権の実行や滞納処分による公売なども「譲渡」の一種です。

✔対価を得ない取引でも譲渡にあたる

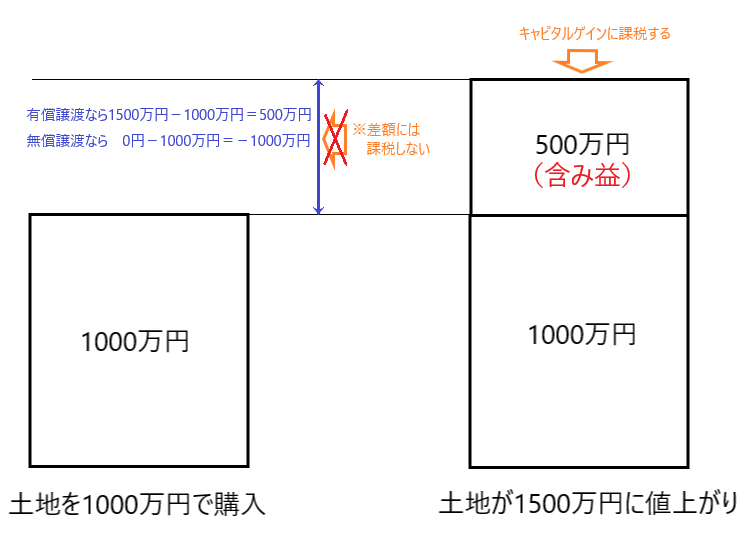

上記の土地の売却を例に挙げて説明します。

通常、譲渡所得は「売却価格1500万円-取得価格1000万円=500万円」で求めます。

しかし、譲渡所得の本質は資産の含み益(キャピタルゲイン)であり、これに課税するのが譲渡所得課税の本質です。

したがって、たとえば土地を無償で譲渡した場合であっても、土地の含み益は500万円であり、この500万円を譲渡所得として課税するのです。

売却価格と所得価格の差額に課税するのではありません。

譲渡所得課税を知ることで自分のお金を守る

譲渡所得は、基本的に資産を売却して得た利益に対して課税される所得です。

しかし、対価を受け取らないで譲渡をした場合も基本的な考え方として、譲渡所得が課税されるので注意が必要です。

対価を受け取らないで譲渡した場合とは、贈与が思い浮かびますが、贈与との関係でも譲渡所得は重要とです。

譲渡所得の基本的なことを押さえて、思わぬ落とし穴にはまらないように注意が必要です。