税金の納税の仕方には、「申告納税方式」と「賦課課税方式」があります。

「申告納税方式」とは、税金を納める義務のある人が、自分で納税額を計算し、税務署に申告して納税する方式です。たとえば、所得税や法人税がこれに該当します。

「賦課課税方式」とは、税務署側で税金を納める義務のある人の納税額を計算し、これを納税者に通知して納税してもらう方式です。たとえば、固定資産税や自動車税が該当します。

所得税は「申告納税方式」の税金です。つまり、所得税は納税者が自ら納税額を計算して、申告納税しなければなりません。

所得税はこの話に関連して「源泉徴収制度」と「年末調整」というものが存在します。今回はこの2つについて解説します。

所得税の2つの納税方式

所得税は「申告納税方式」なので、納税者が自分で計算して納税します。

しかし、サラリーマンは「給料の所得税を自分で計算したことがない」と思うかもしれません。

実は、サラリーマンは会社が代わりに計算して納税しているため、自分で計算する必要がないのです。

これは、申告納税方式が以下の2つに分類されるためです。

・確定申告による納税

・源泉徴収による納税

✔確定申告による納税

納税者が納税額を自ら計算し、確定申告して納税していくことです。

よって、自営業者の場合は、自ら納税額を計算して、確定申告による納税を行う必要があります。

✔源泉徴収による納税

源泉徴収とは、自分の代わりに勤め先が税を計算して納税してくれる制度のことを言います。

よって、サラリーマンの場合は、会社が代わりに計算して納税してくれるため、自分で計算する必要がないのです。

源泉徴収による納税も申告納税方式ということになりますが、所得税の負担者であるサラリーマンが納税額を計算して、申告納税するものではないため、実質的には賦課課税方式と同じ言えるかもしれません。

源泉徴収の仕組みとメリット

源泉徴収とは、サラリーマンの代わりに勤め先が税を計算して納税してくれる制度のことを言います。

それでは、会社は具体的に何をしているのでしょうか。以下説明します。

従業員は働いて給料を稼ぎます。そうすると会社は従業員に給料を支払います。例えば、従業員の給料が今月20万円だった場合、全額の20万円を支払うのではなく、従業員が負担すべき所得税を差し引いた残額を支給するのです。この支給された残額がいわゆる「手取り」です。

このとき、会社は従業員が負担すべき所得税を預かっていることになります。そこで、会社は従業員の代わりにこの所得税を国に納付するのです。

これが源泉徴収の仕組みです。

源泉徴収の仕組みは徴収する側の国にとってメリットが大きいのです。どのようなメリットかというと、「確実に所得税を徴収できるというメリット」です。

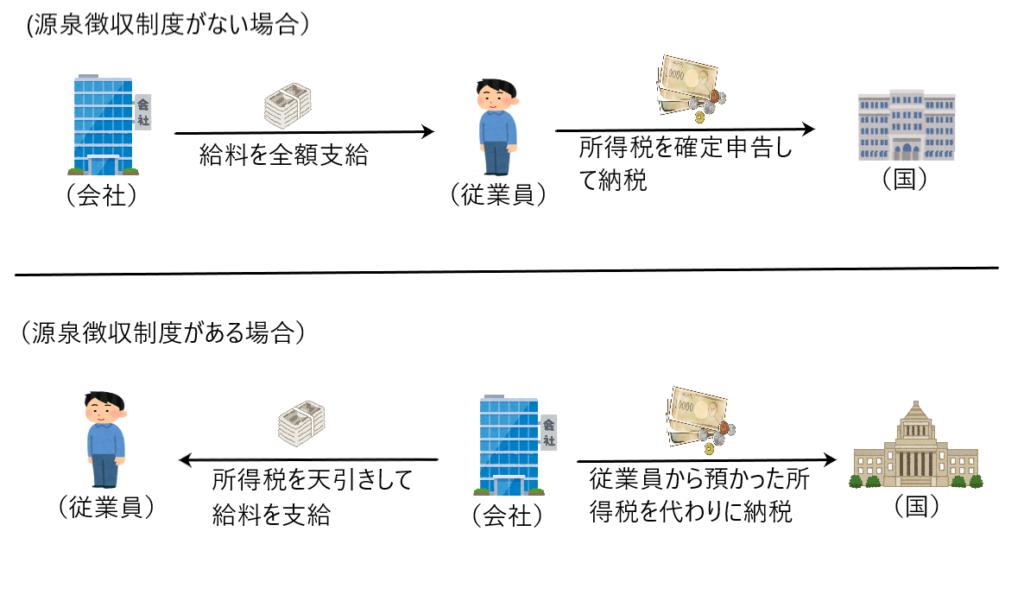

このメリットについて、以下の図を使って説明します。

源泉徴収制度がない場合、会社は従業員に給料の全額を支給します。そして、従業員は自ら所得税を計算し、納税します。しかし、これでは確定申告を行って納税しない国民が多発し、国は所得税の徴収漏れが生じてしまうのです。

そこで、源泉徴収制度を採用することにより、会社が従業員の代わりに従業員の所得税を納税することになるため、国にとって所得税の徴収漏れが格段に減少するのです。

このように源泉徴収制度は国にとって、とても都合の良い制度なのです。

年末調整

源泉徴収制度を採用している場合、会社は従業員の給料から所得税を天引きして、残額を従業員に支給し、預かった所得税は従業員の代わりに納税します。

しかし、所得税の計算は暦年(1月~12月まで)課税であり、従業員の所得税を計算できるのは、12月に従業員に給料の支払が完了した時点です。つまり、この時点で、1月~12月までの給料の総支払額が判明するので、このときはじめて従業員の所得税が計算できるのです。

このように、従業員の所得税の年税額は12月にならないと計算できないのに、毎月の給料から所得税が天引きされているのはどういうことかというと、それは所得税の概算額を天引きしているということなのです。

別の言い方をすれば、毎月の給料から天引きされる所得税は所得税の前払いということになります。

そうして12月になると、給与所得者の一年間に稼いだ給与の総額が判明するので、ここで初めて所得税の年税額が計算できます。 そして年末に所得税の年税額を求めて、毎月支払ってきた所得税の前払額と比較して、払いすぎていたら、税金が戻ってくるし、払い足りなければ、税金を追加で納税しなければならないのです。 この所得税の前払額を年税額に調整することを年末調整というのです。

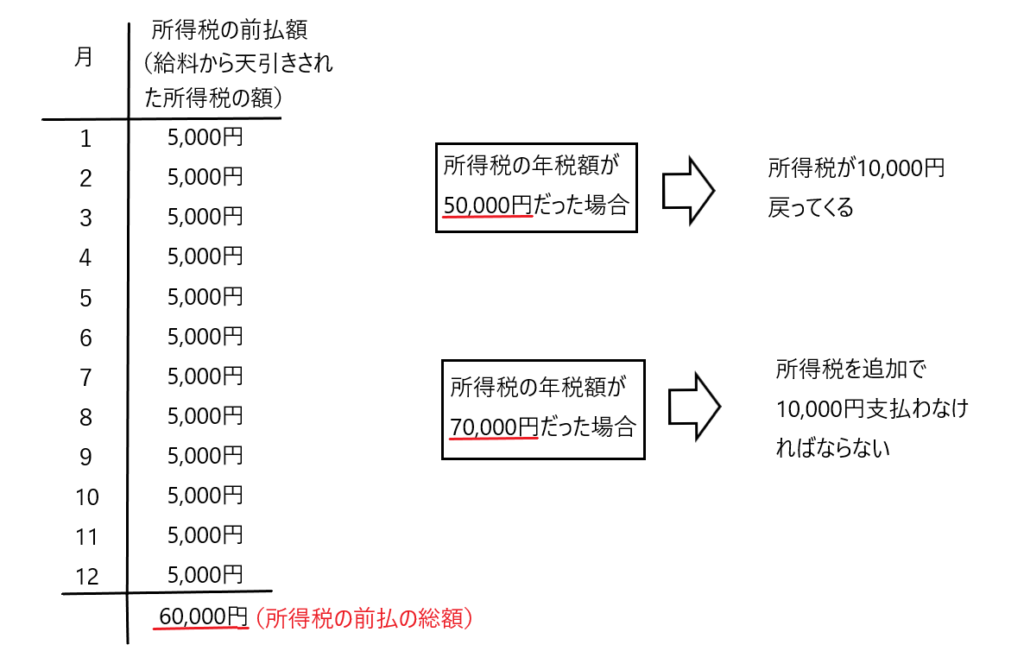

金額を使って説明します。

毎月の給料から天引きされる所得税の額が5,000円であり、年間で60,000円の所得税を前払いしていたとします。

そしてこの場合、所得税の年税額が50,000円であるならば、所得税を10,000円多く支払っているので、10,000円が戻ってきます。

反対に、所得税の年税額が70,000円であるならば、所得税の支払が10,000円足りないので、追加で所得税を10,000円支払わなければなりません。

税金を負担しているという実感を持つ大切さ

実は給料から天引きされているのは所得税だけではありません。住民税や社会保険料も給料から天引きされています。

会社に勤めるサラリーマンは、これらを自ら計算し納税しないので、自分が税金を負担しているという実感がわかないと思います。

これが自営業者であるなら、自ら申告納税しなければならないため、税金を負担しているという実感を持つことができます。

そこで、所得税の源泉徴収制度や年末調整の仕組みを理解すれば、自分は税金を負担しているという実感を少しでも持てるようになるかもしれません。

このように、自分は税金を負担しているんだぞ、という実感を持つことは、自分のお金を守るために必要な感覚ではないかと思います。