ここでは、2024年改正後の相続時精算課税について解説します。

2024年改正前の相続時精算課税

まず改正前の相続時精算課税を軽く復習します(相続税㉔「パート3 贈与税改正前の相続時精算課税」参照)。

相続時精算課税は暦年課税の例外規定です。

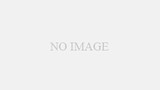

例外規定である相続時精算課税を適用すると、生前贈与を受ける側には「2500万円の特別枠」が設けられます。この特別枠2500万円の範囲内で生前贈与がなされれば、贈与税は一切かかりません。

つまり、相続時精算課税を適用して、一回で2500万円を生前贈与しても贈与税は課税されません。また、一回目の生前贈与は1000万円、2回目は300万円というようにこまめに生前贈与をしてもその合計が2500万円の範囲内であれば贈与税は課税されません。

しかし、贈与者が亡くなれば、特別枠2500万円に入れられた贈与財産は全て相続財産に含められて相続税が課税されることになります。

したがって改正前の相続時精算課税には相続税の節税効果はありません。

さらに一度相続時精算課税を適用すると、二度と暦年課税を適用することはできません。

2024年改正後の相続時精算課税

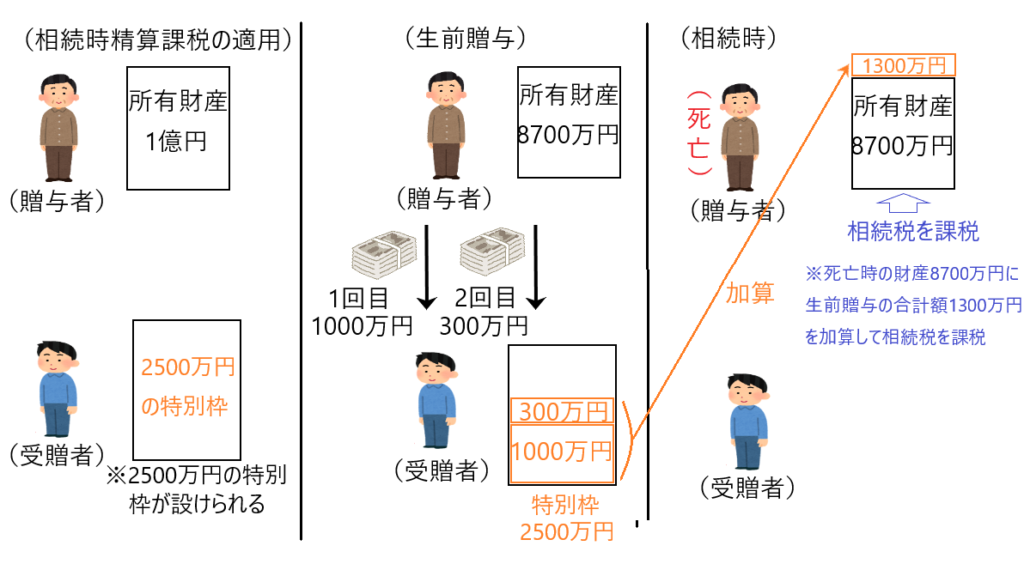

改正後の相続時精算課税は、2500万円の特別枠を与えられるだけでなく、新たに年間110万円の非課税枠も与えられることになりました。

つまり、生前贈与をした場合、年間110万円以内の贈与は非課税であり、かつその額だけ相続財産を減らすことができます。これにより暦年課税と同じ節税手法が与えられたことになります。

また、年間110万円を超える部分の生前贈与は、特別枠2500万円に入れられ、贈与税は課されませんが、相続時に特別枠に入れられた贈与財産は相続財産に含められ、相続税が課税されます。これは改正前と同じです。

たとえば、下図のように1回目に1000万円、2回目に300万円生前贈与した場合、110万円以内の贈与は非課税となり、かつ相続財産に加算されないので、特別枠に入る贈与財産は「1100万円-110万円+300万円-110万円=1080万円」となり、1080万円が相続財産に加算されることになります。

相続時精算課税は110万円の非課税枠と2500万円の特別枠を使いこなせる

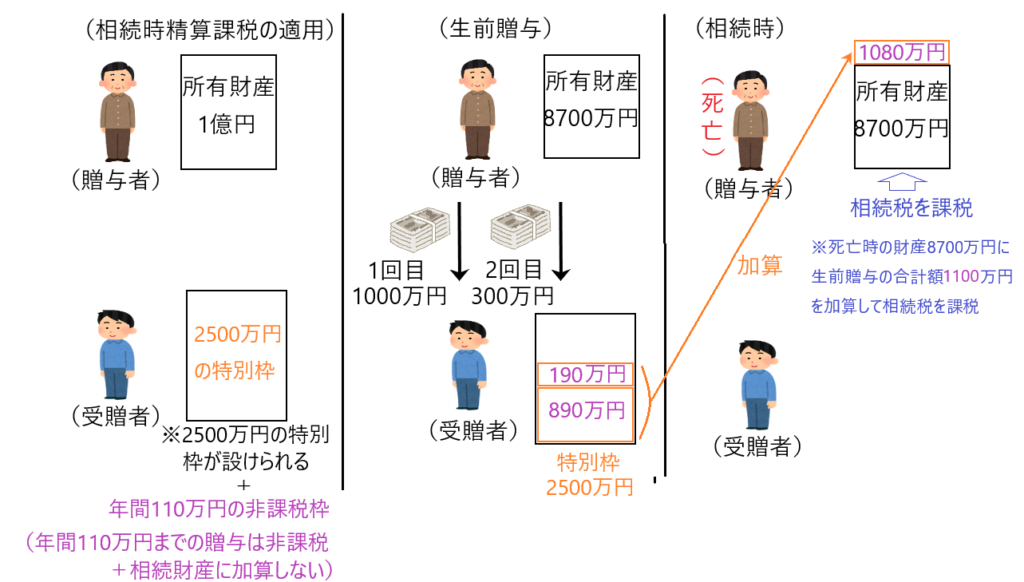

改正後の相続時精算課税は、従来の特別枠2500万円に加えて、暦年課税の110万円の非課税枠も使えるようになりました。

以下の具体例を使って説明します。

上の図の例で言うと、相続時精算課税を適用した後、年間110万円の贈与を10年続けてトータルで1100万円を贈与した場合、当該1100万円は特別枠2500万円の枠内に入らず、よって相続時にこの1100万円は相続財産に加算されません。

このように相続時精算課税も暦年課税と同じように相続財産を減らすことで相続税の節税が可能です。

さらに、別途2500万円の特別枠が設けられているため、110万円を超えるような生前贈与をしたい場合は、この特別枠を使って非課税で贈与できるのです。

暦年課税のような7年内加算が存在しない

2024年改正後の相続時精算課税は、暦年課税と同じように、年間110万円までの贈与は非課税であり、かつ当該財産は相続財産に加算されないことになりました。

つまり、年間110万円の非課税枠という暦年課税の旨味を相続時精算課税でも取り入れられることになったのです。

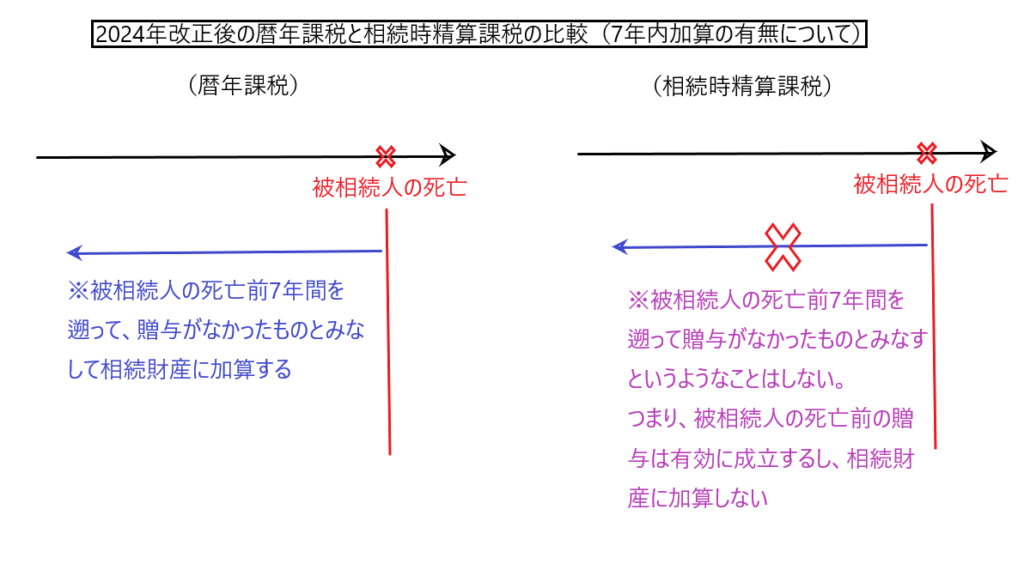

しかも、暦年課税の場合は7年内加算と言って、被相続人の死亡前7年内の贈与はなかったものとみなされて相続財産に加算されますが、相続時精算課税の場合はそのようなものは一切ありません。つまり、被相続人の死亡直前までなされた贈与も相続財産に一切加算されません。

この点では相続時精算課税の方が、暦年課税よりも相続税の節税効果に優れています。

2500万円の特別枠

相続時精算課税を適用すると、2500万円の特別枠が設けられます。この枠は生前贈与の額が2500万円以内であるなら、贈与税は課税されず、相続時に当該特別枠に貯まった財産を相続財産に加算します。

もしも、この2500万円の特別枠を超えて生前贈与した場合、その超えた額に対して一律で20%の贈与税が課税されます。

これら点は改正前の相続時精算課税と同じです。

改正前と改正後の相続税対策

✔2023年改正前までの相続税対策

2023年までは、相続時精算課税は相続税の節税対策には使えず、主に大きな金額の贈与を一度に行う場合に利用されていました。

そして相続税対策は、暦年課税を適用し、年間110万円以内の贈与を行うことが一般的でした。

✔2024年改正後の相続税対策

2024年の贈与税の大改正により、暦年課税も相続時精算課税も大きく改正されました。

改正の方向性は、暦年課税が増税、相続時精算課税が減税という流れです。

しかし、どちらの方法を採用しても、相続税を節税する方法が存在します。したがって、あるときは暦年課税を採用した方が相続税の節税になるし、あるときは相続時精算課税を採用した方が相続税の節税になることもあります。

どちらを採用すべきかはその時々で判断しなければならず、一概にどちらを採用すべきかは言えません。

暦年課税、相続時精算課税どちらにもメリット、デメリットが存在するため、それを加味しながら個々の事例に即して決定していくしかありません。

ここに、それぞれのメリット、デメリットを示します。

・暦年課税

メリット

・年間110万円以内の贈与を行ったとき、無税で相続財産を減少させることができる

・7年加算の適用があるのは、法定相続人に相続させた場合であり、それ以外の者、例えば、両親が健在である孫に贈与する場合などは7年内加算の適用がない

デメリット

・7年内加算があること

・相続時精算課税

メリット

・年間110万円以内の贈与を行ったとき、無税で相続財産を減少させることができる

・7年内加算がないこと

デメリット

・年間110万円を超える贈与については、相続財産を減少させることができない

相続時精算課税の申請

相続時精算課税は暦年課税の例外規定です。なんら申請を行わなければ、自動的に暦年課税が適用されます。よって相続時精算課税の適用を受けたければ、税務署に申請する必要があります。

具体的には、税務署に「相続時精算課税選択届出書」を提出します。

暦年課税、相続時精算課税の大改正により、相続税の節税方法はより複雑に

2023年まで生前贈与による相続税対策は、毎年110万円以内の生前贈与は非課税であるという暦年課税の仕組みを利用するだけでした。

つまり、改正前相続時精算課税は相続税の節税には使えなかったため、相続税対策はシンプルに暦年課税を利用する方法だけでした。

しかし、2024年の贈与税の大改正により、暦年課税だけでなく、相続時精算課税も相続税の節税に利用することができるようになりました。

これにより、相続税の節税対策がより複雑になってしまいました。

相続税について素人がどうにかしようとするのは失敗の元です。その失敗が致命的な失敗となる可能性も高いです。やはり、自分達のお金を守り、ひいては家族を守るには、このような場合、専門の税理士に相談するのがベストではないかと考えます。