「名義預金」とは、例えば祖父が孫のために、内緒で孫名義の預金口座に自分のお金を入金することです。孫の将来のことを考えて、お金を残してあげようとしているのです。

しかし、この「名義預金」は相続税の税務調査における最重要項目となります。

つまり、被相続人が生前に孫のためにと思い預けてきた「名義預金」というものが、相続税の税務調査で指摘を受けやすいのです。

なぜ「名義預金」が税務調査で指摘を受けやすいのか、指摘を受けるとどうなるかなど、この記事では名義預金について解説したいと思います。

名義預金が相続税の税務調査で指摘される理由

名義預金は、それをしている本人からすれば生前贈与です。

ではなぜ、税務調査において、調査官は名義預金を指摘してくるのでしょうか?

それは名義預金は生前贈与であるということを否定し、生前に贈与されたものでないならば名義預金は被相続人の財産であるため、相続財産に含めて相続税を追徴課税するためです。

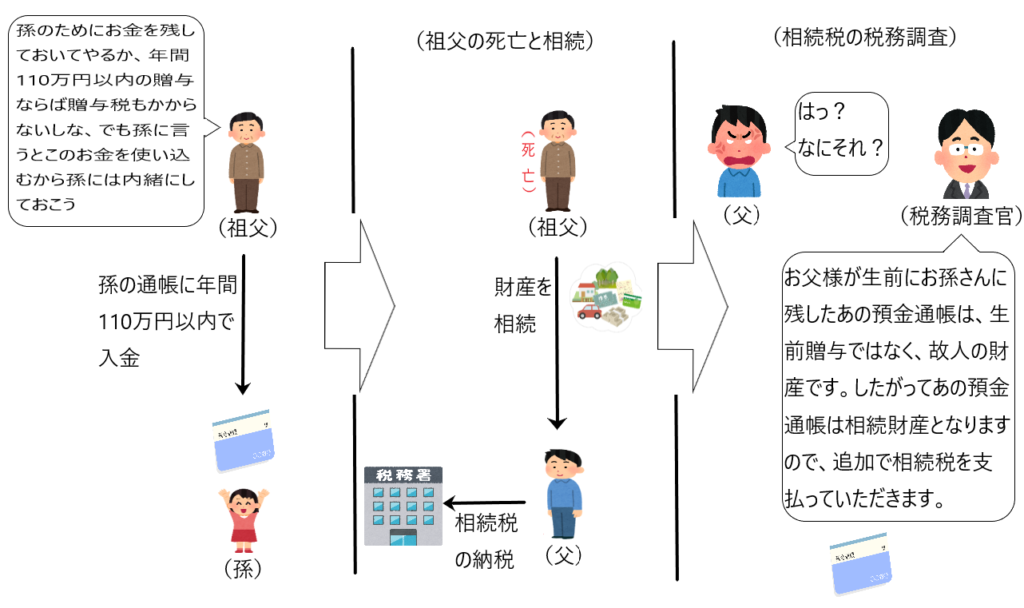

上の図のように、生前祖父は孫のために内緒で、孫の通帳に入金していました。

そして祖父が亡くなって、相続税の確定申告も終わった後に、相続税の税務調査が入ります。

そのときに当該通帳は名義預金であり、孫の財産ではなく、被相続人の財産という指摘を行い、相続税の追徴課税を行うのです。

名義預金ではなく生前贈与と認められるための2要件

それでは上記のような不測の事態を招かないためにはどうすればいいのでしょうか。

それは、当該預金通帳への入金が名義預金ではなく、生前贈与であると認められるための要件を満たせばいいのです。そして、生前贈与と認められるための要件が以下の2つとなります。

・両者の合意があること

・もらった人が自由に使える状態にすること

✔両者の合意があること

祖父から孫への生前贈与は「贈与契約」が締結されて初めて成立します。契約は「申し込みと承諾の合致」があって成立します。

つまり、祖父が「お前に110万円贈与するよ」という申込みと、孫の「分かった110万円もらうね」という承諾があって初めて贈与契約が成立し、生前贈与が法的に有効になるのです。

もし、祖父が孫に内緒で通帳に入金していた場合、「贈与する」という申し込みはあるけど、「貰うよ」という承諾がないので、贈与契約は成立しません。

贈与契約が成立していない以上、孫の通帳に入金されたお金の所有者は祖父となります。よって、このような名義預金は税務調査で指摘されて、相続財産に含めて相続税を追徴課税されるのです。

✔もらった人が自由に使える状態にすること

贈与は言い換えれば、プレゼントです。プレゼントであるなら、それをもらった人が自由に使える状態でなければなりません。

祖父が孫に生前贈与した場合、そのお金を孫が自由に使える状態にしておかないと、それは贈与とは認められません。

つまり、孫の通帳、印鑑、カードを祖父が保管しているなら、孫がそのお金を自由に使えないので、贈与とは認められません。

2要件を満たすための具体的な対策

では、上記の2要件を満たすために、具体的に何をすればよいのでしょうか。それは以下の3つをすればいいのです。

・贈与契約書を作る

・カード、印鑑、通帳は贈与を受けた者が保管する

・使った形跡を残す

✔贈与契約書を作る

先程、贈与契約は「110万円上げるよ」という申込みと「わかったもらうよ」という承諾があれば成立すると説明しました。

しかし、その契約が口約束だった場合、税務調査において調査官に「贈与契約をした証拠はあるのですか?」とつっこまれると証拠を示すことができずに、贈与契約を否認されます。

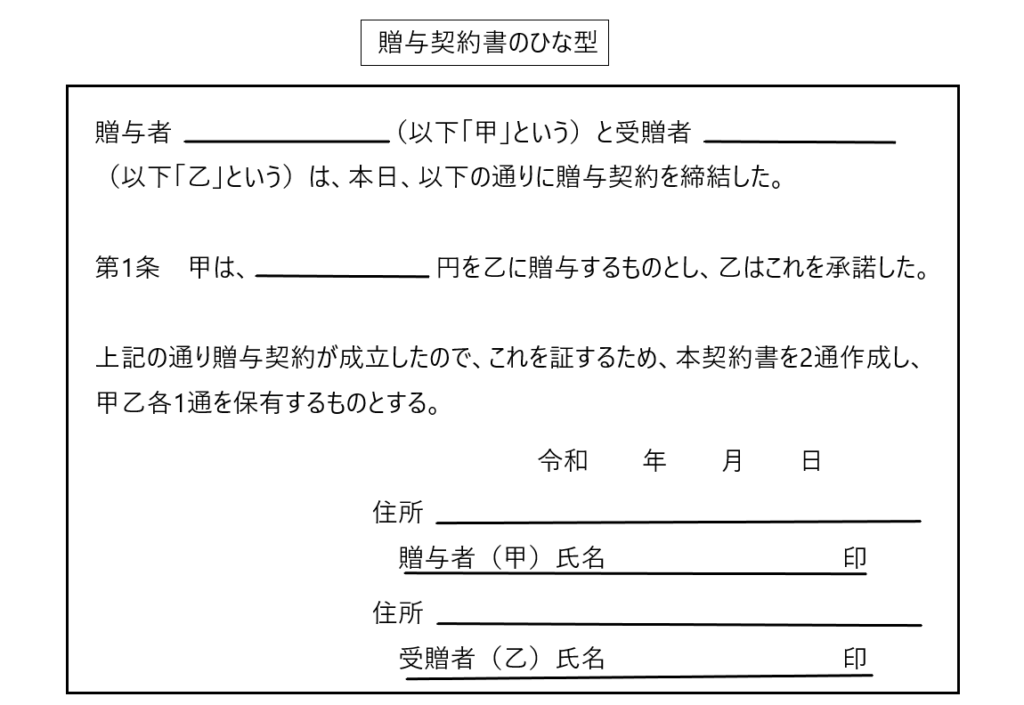

よって調査官に贈与契約を否認されないために証拠を残しておく必要があるのです。それが「贈与契約書」です。

この契約書に「あげます、もらいます」という言葉を入れておけば、申し込みと承諾の合致があり、それにより贈与契約が成立していることの証拠になります。

また税務調査では筆跡がチェックされるので、贈与契約書は、贈与する者とされる者両者が必要箇所に手書きで記入することにより作成します。

下の契約書が贈与契約書のひな型です。この契約書に贈与者と受贈者が必要事項を記入して、贈与契約を締結するのです。

✔カード、印鑑、通帳は贈与を受けた者が保管する

カード、印鑑、通帳は受贈者が保管することが必要です。プレゼントは受贈者が自由に使える状態にしておくのです。

もし、贈与者がこれらを保管すると、受贈者は自由に使えないのでプレゼントしたことにはならず、贈与が否定されて名義預金として相続税が課されてしまいます。

なお、受贈者が未成年の場合は、親が代わりに保管してもいいです。ただし、本人がそのお金を使いたいときに使える状態にしておく必要があります。

✔使った形跡を残す

もし、受贈されたお金に手を付けないでいると、税務調査で「本当に贈与ですか?違うでしょ?」と疑われてしまいます。

そこで、このような調査官の疑いを晴らす意味でも、使った形跡を残すことが有効です。

名義預金にはどのようなものがあるか

税務調査において発見される名義預金として、例えば以下のようなものがあります。

・子や孫が所得のわりに預金が多い

・専業主婦なのに預金が多い

✔子や孫が所得のわりに預金が多い

例えば、5歳児がいて、特に何の所得もない普通の子供であるのに、1000万円の預金があるような場合です。

✔専業主婦なのに預金が多い

妻はずっと専業主婦であるが、夫の財産を相続するときに5000万円もの財産を保有していたような場合です。

自分で稼いだお金ではないため、その出どころを調査されて、結局名義預金と分かって相続税が課税せれるということがあります。

意思能力がない者への贈与

意思能力とは、自分の行為の結果を理解し、判断する能力を指します。例えば、3歳の幼児にはこの能力がありません。

したがって、祖父が3歳の孫にお金を贈与する場合、孫は「もらうよ」と承諾できないため、贈与契約は成立しません。

しかし、両親が法定代理人として贈与契約書に署名・捺印すれば、契約は有効になります。

法定代理人が意思能力のない者に代わって契約を行う場合、意思能力がない者にとって不利な契約はその本人に不利益をもたらすため認められませんが、意思能力がない者にとって有利な契約は本人に不利益をもたらさないため認められます。つまり、親が子供に代わって贈与契約をすることは、子供の財産が増え、子供にとって不利益ではないため認められます。

名義預金と普通の預金通帳との違い

通常の預金は「入金は少なく、出金が多い」という特徴があります。

反対に名義預金は「入金が多く、出金が少ない」という特徴があります。

税務署はこのような視点からも名義預金を発見しようとしているのです。

名義預金は時効の対象外

贈与税の時効は6年、脱税の場合は7年です。

30年前の名義預金には贈与税は課税されません。なぜなら名義預金は贈与が成立していないため、そもそも贈与税が発生していないからです。

贈与が成立していれば、6~7年で時効が成立しますが、名義預金は贈与が成立していないため、時効の話は関係ありません。

したがって名義預金は相続財産に含まれ、相続税が追徴課税されます。つまり、名義預金は過去何年でも遡って相続財産に加えられ、相続税が課税されるのです。

生前贈与の有効活用

なぜ名義預金が存在するのかを考えた場合、それは子孫に財産を残してやりたいという気持ちがあるからにほかなりません。

しかし、そのような気持ちがあっても、相続税や贈与税の知識が全くない場合や、生前に110万円の範囲内で贈与すれば、贈与税は課されないし、相続財産を減少させることができるという中途半端な知識しかない場合に、このような名義預金という厄介な問題が生まれるのです。

税金全般に言えることですが、税金で思わぬ損をしないためには、税金の知識を自分でちゃんと身に付けて的確に対応するか、それが難しいなら専門家に相談することが税金で損をしない立ち回りであると思います。