相続税の計算は、以下のステップ1からステップ4の手順を踏んで行われます。

計算手順は以下の例題に沿って説明します。

例題

被相続人の遺産は合計1億8800万円、借金は4000万円であった。

相続人は妻と長男(21歳)と長女(16歳)である。

遺産分割協議の結果、妻は2割、長男は6割、長女は2割の遺産を相続した。

ステップ1 相続税が課税される遺産の額を求める

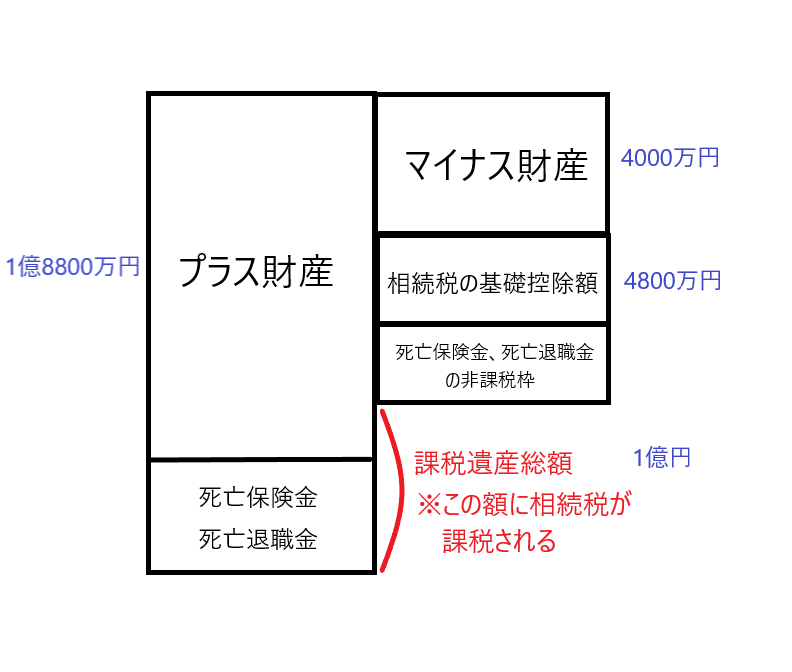

まずは相続税の課税対象である相続税が課税される遺産の額(課税遺産総額)を求めます。

算式は以下のとおりです。

(プラス財産+死亡保険金、死亡退職金など)-(マイナス財産+相続税の基礎控除額+死亡保険金、死亡退職金の非課税枠など)=相続税が課税される遺産の額(課税遺産総額)

この算式を例題に当てはめると

プラス財産1億8800万円-(マイナスの財産4000万円+相続税の基礎控除額4800万円)=1億円

※相続税の基礎控除額4800万円=3000万円+(600万円×法定相続人の数3人)=4800万円

図に当てはめると以下のようになります。

まずは相続税が課税される遺産の額(課税遺産総額)が1億円と求まりました。

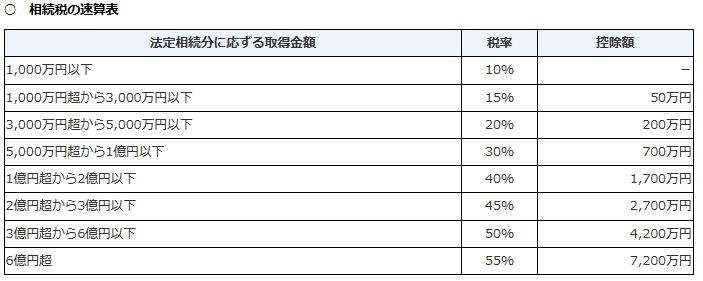

ステップ2 法定相続分で税の総額を算出

相続税額の計算は、実際の相続された金額ではなく、法定相続分どおりに財産が相続されたと仮定した場合の金額を使って、相続税額を求めます。これはどのような割合で相続財産を分けたとしても、それによって相続税額が変わらないようにして、税の公平性を保つためです。このように納税者が相続税を操作できないように工夫されています。

したがって、夫の遺産1億円を法定相続分どおりに、妻が1/2の5000万円、長男と長女がそれぞれ2500万円ずつ相続したと仮定して相続税を計算します。

以下の相続税の速算表に当てはめて計算すると、

国税庁HPより抜粋

妻・・・・5000万円×20%-200万円=800万円

長男・・・2500万円×15%-50万円=325万円

長女・・・2500万円×15%-50万円=325万円

相続税の総額は800万円+325万円+325万円=1450万円となります。

ステップ3 ステップ2で求めた相続税の総額を実際の相続分で按分する

ステップ2で求めた相続税の総額は1450万円です。

これを実際の相続分(妻2割、長男6割、長女2割)で按分します。

妻・・・・1450万円×2割=290万円

長男・・・1450万円×6割=870万円

長女・・・1450万円×2割=290万円

ステップ4 2割加算と税額控除を行う

2割加算は孫を養子に迎えたときに出てくるものであり、今回の例題では孫養子はいないので、2割加算を考慮する必要はないです。

税額控除については以下の2つが使えます。

・妻の配偶者控除

・長女の未成年者控除

✔妻の配偶者控除

以下の2つをフィルターにかけます。

・法定相続分までは相続しても無税

・1億6000万円まで相続しても無税

本例題の妻の法定相続分は1/2であるが、実際の相続割合は2割であり、法定相続分以内の相続であるため、妻は相続税が免除されます。

すなわち、妻の相続税額290万円全額について、配偶者控除が認められます。

✔長女の未成年者控除

未成年者控除の算式は以下のとおりです。

10万円×(18歳-相続時の年齢)

長女は16歳なので、算式に当てはめると

10万円×(18歳-16歳)=20万円となります。

よって、長女の相続税額は

290万円-20万円=270万円となります。

以上をまとめると、

・妻の相続税額・・・・0円

・長男の相続税額・・・870万円

・長女の相続税額・・・270万円

となります。

相続税の計算は税の公平性が保たれるようになっている

相続税は、実際に受け取る相続額ではなく、法定相続分に基づいて計算されます。

これは、相続人間で相続の割合を調整し、相続税を不当に減らす行為を防ぎ、税の公平性を維持するためです。

それでも、多くの節税方法が存在するため、これらを最大限活用すべきと考えます。