この記事では「相続税」と深い関係を持つ「贈与税」について解説します。

相続税の仕組みだけでは、生前に財産を移転することで課税を回避する“相続税逃れ”が可能になってしまいます。そこで、この抜け道をふさぐために設けられているのが「贈与税」です。そのため、贈与税は「相続税の補完税」と呼ばれます。

こうした性質から「相続税」と「贈与税」は一体的な関係にあり、どちらも相続税法の中で定められています。

今回はこの「贈与税」の役割や仕組みについて、詳しく解説します。

「贈与税」は「相続税」の補完税

たとえば、ある人が1億円の財産を所有しているとします。

そのまま亡くなると相続税が高額になるため、生前に財産を家族に贈与し、相続税を避けようという発想が生まれます。

このような相続税の回避策を防ぐため、贈与税が設けられており、生前贈与にも税金が課されるようにしているのです。

「生前贈与」と「相続」の共通点、相違点

両者の共通点はともに「財産を他人に移すこと」です。もっと砕けた言い方をすると「プレゼント」ということです。

両者の相違点は、生前のプレゼントなのか、亡くなったときのプレゼントなのかという点です。

「贈与税」の申告納付

贈与税は、1~12月までを計算対象期間とし、税額を算出します。

つまり、贈与によって受け取った財産の価額を1年間の合計で計算し、その合計額に基づいて贈与税を算出します。

贈与税は申告納税方式であるため、自ら贈与税の額を計算し、申告納付しなければなりません。

贈与税の申告納付期間は翌年の2月1日から3月15日です。よって申告納付期限は翌年の3月15日となるため、贈与税の納税義務があるときは、この期限までに申告納付を済ませる必要があります。

「申告納税方式」と「賦課課税方式」

「申告納税方式」とは、納税者自らが納めるべき税額を計算し、税務署に申告、納税する制度です。

「賦課課税方式」とは行政機関が納税者の納めるべき納税額を計算し、納税者に納税額を通知する制度です。

贈与税が課税されるのは、財産を「貰った人」

生前贈与を受けた人は、その贈与を受けたことから税金を支払う能力(担税力)があると判断されるため、贈与額が一定額を超えると贈与税が課税されます。財産をあげた人に贈与税は課されません。

一方、アメリカは財産をあげた人に贈与税が課税されます。これは財産を他人にあげる人はそれだけお金に余裕のある人であり、財産を貰う人はそれだけお金に余裕のない人であるという考えをしているためです。

贈与税の基礎控除額

以下の点に沿って説明します。

・贈与税の基礎控除額は110万円

・贈与税の基礎控除額は「貰った人」の立場で考える

✔贈与税の基礎控除額は110万円

贈与税の基礎控除額は110万円となります。つまり、年間110万円までの贈与であるなら、贈与税は課税されません(贈与額110万円-基礎控除額110万円=課税価格0円)。

✔贈与税の基礎控除額は「貰った人」の立場で考える

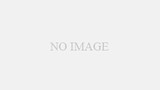

例えば、ある人が父と母からそれぞれ年間110万円ずつ受け取っていた場合、合計額のうち110万円を超える部分に対して贈与税が課されます。

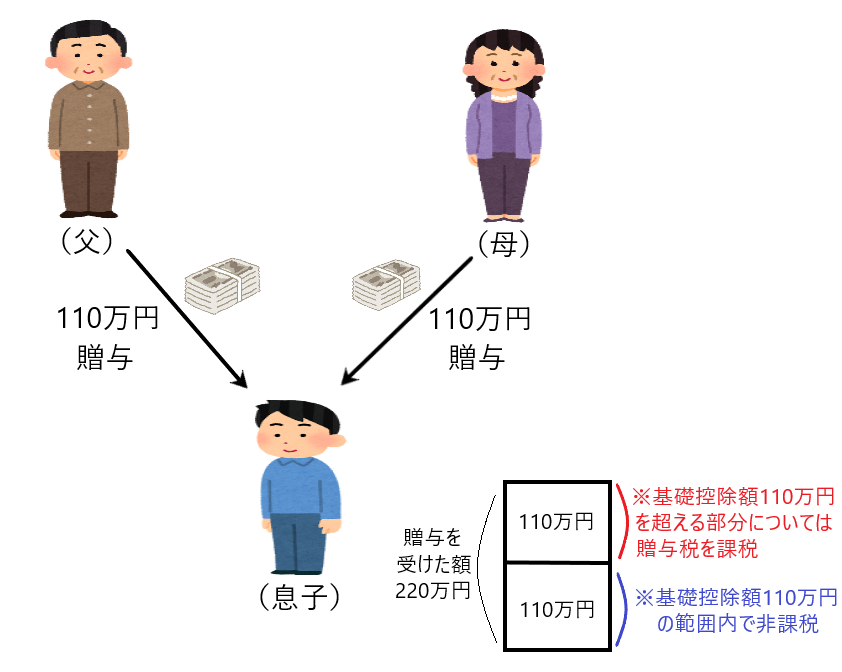

反対に、あるひとりの人が何人かいる子供や孫に1人当たり110万円の範囲内で贈与するならば、贈与税はかかりません。

このように贈与税の110万円の基礎控除額は「貰った人」の立場で考えて、貰った額が一年間で110万円を超えれば、超えた部分につき贈与税が課税されるのです。

贈与税の税率

贈与税の税率は2種類あります。ひとつは「特例贈与財産」に該当する場合の税率(特例税率)と、「一般贈与財産」に該当する場合の税率(一般税率)です。

贈与税の税率については以下のポイントに沿って説明します。

・「特例贈与財産」、「一般贈与財産」とは

・「特例税率」と「一般税率」

・「特例税率」と「一般税率」の具体的な税率

・具体的な計算方法

✔「特例贈与財産」、「一般贈与財産」とは

「特例贈与財産」とは、「その年の1月1日現在で18歳以上の人が、直系尊属(父母、祖父母、曽祖父母など)からもらった財産のこと」を言います。

一方、「一般贈与財産」とは「特例贈与財産」以外の贈与財産のことを言います。

「一般贈与財産」の具体例は以下のようなものです。

・身内以外への贈与

・兄弟間の贈与

・夫婦間の贈与

・親や祖父母などから未成年者の子への贈与

✔「特例税率」と「一般税率」

年間110万円を超える贈与を受けた場合、その110万円を超える部分について贈与税が課されます。これは「特例贈与財産」の贈与でも「一般贈与財産」の贈与でもに共通して言えることです。

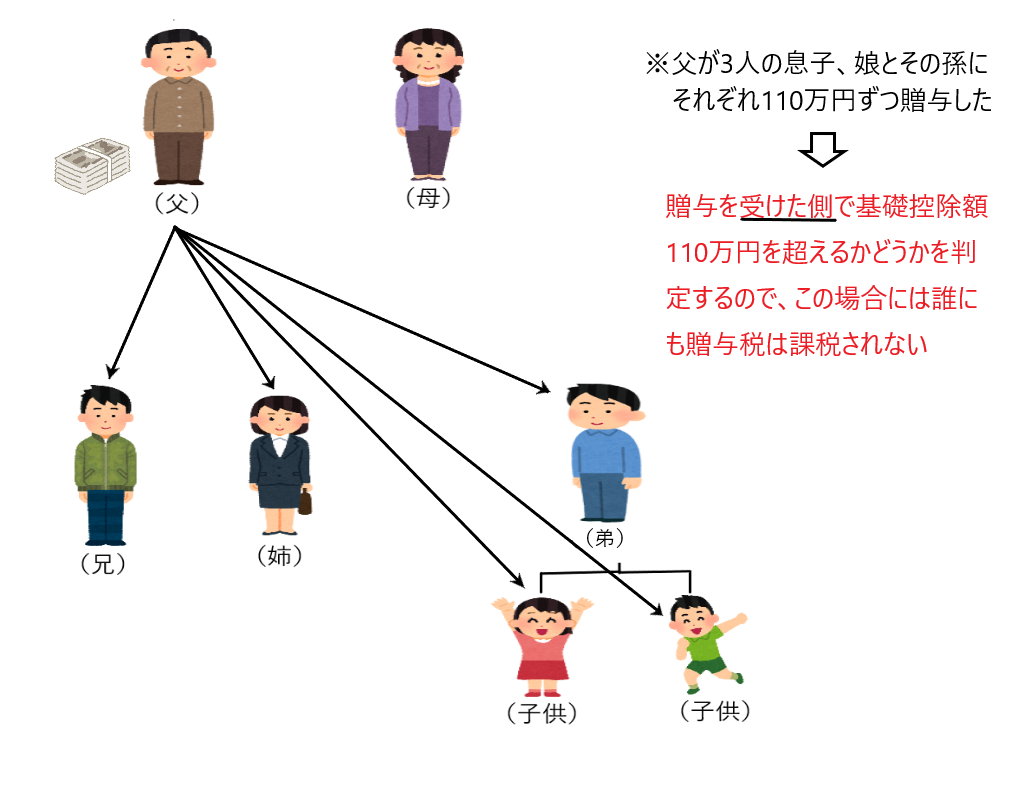

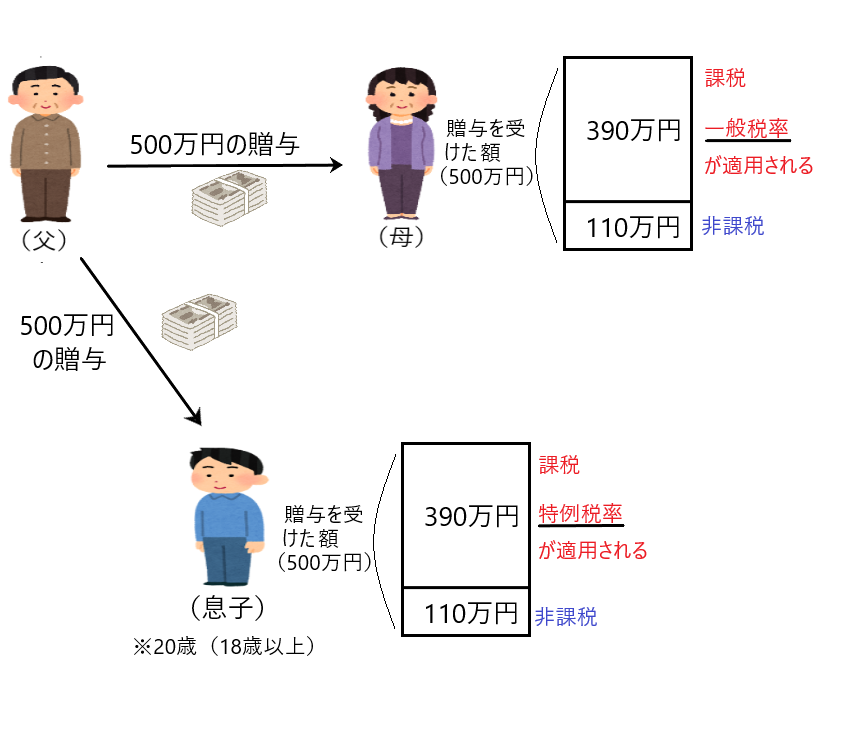

そして年間110万円を超える「特例贈与財産」の贈与を受けた場合に適用される税率を「特例税率」といい、年間110万円を超える「一般贈与財産」の贈与を受けた場合に適用される税率を「一般税率」といいます。

上の例の場合、父の18歳以上の息子への贈与は「特例贈与財産」の贈与であるため、110万円を超える部分について、特例税率が適用されます。また、配偶者である妻への贈与は「一般贈与財産」の贈与であるため、110万円を超える部分について、一般税率が適用されます。

✔「特例税率」と「一般税率」の具体的な税率

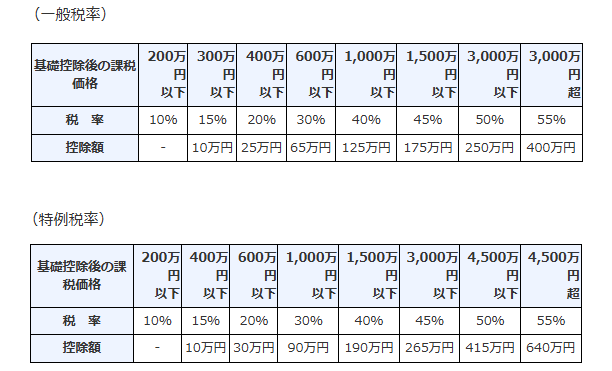

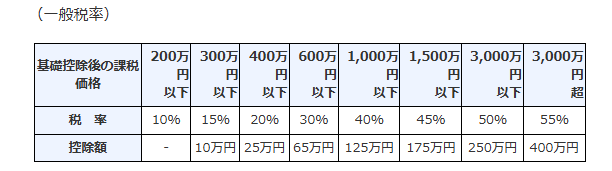

特定税率と一般税率の速算表は以下のとおりです。

国税庁HP参照

上記の税率を見ると、一般税率よりも特例税率の方が税率が低くて有利ということがわかります。

つまり、特例贈与財産の贈与が行われた場合は、一般贈与財産の贈与が行われた場合より贈与税額が少なくなるように設定されているのです。

このように特例贈与財産の贈与に対する贈与税が優遇されているのは、直系尊属から下の世代へお金が移り、それが消費などに回って経済を活性化させる狙いがあると考えられます。

✔具体的な計算方法

先ほど用いた図を使って説明します。

父から息子への500万円の贈与は「特例贈与財産」であるため、特例税率を使用します。計算方法は速算表に当てはめると以下のとおりです。

基礎控除後の課税価格 500万円-110万円=390万円

贈与税額の計算 390万円×15%-10万円=48,5万円

他方、父から母への500万円の贈与は「一般贈与財産」であるため、一般税率を使用します。計算方法は速算表に当てはめると以下のとおりです。

基礎控除後の課税価格 500万円-110万円=390万円

贈与税額の計算 390万円×20%-25万円=53万円

父は息子と母の両方に500万円を贈与しており、この場合息子には48.5万円、母には53万円の贈与税が課税されます。これにより、特例贈与財産の贈与の方が税制上優遇されていることがわかります。

(参考)速算表の見方、意味合い

ここでは、先ほど登場した速算表の見方、意味合いを確認します。ここは贈与税の本題からはずれるので参考程度でご覧ください。

ここでは「一般贈与財産」の贈与に適用される「一般税率」を用いて説明します。

パッと見た感じ、金額が大きくなるにつれて税率が上がっているのが分かると思います。このように金額が増えるにつれて段階的に税率が上がる仕組みを累進税率と言います。贈与税は累進税率です。

贈与税の計算は「基礎控除後の課税額(贈与額ー110万円)」「税率」「控除額」の3つを用いて計算します。

計算式は 贈与税=(贈与額-110万円)×税率-控除額 となります。

ここで具体例を示します。ある20歳の人が叔父から500万円贈与されました。叔父からの贈与は一般贈与財産の贈与に当たるため、一般税率が適用されます。

贈与税の計算式をあてはめると、

(500万円-110万円)×20%-25万円=53万円 となります。

それでは計算式で登場する「控除額」とはいったい何を意味するのかを以下説明します。

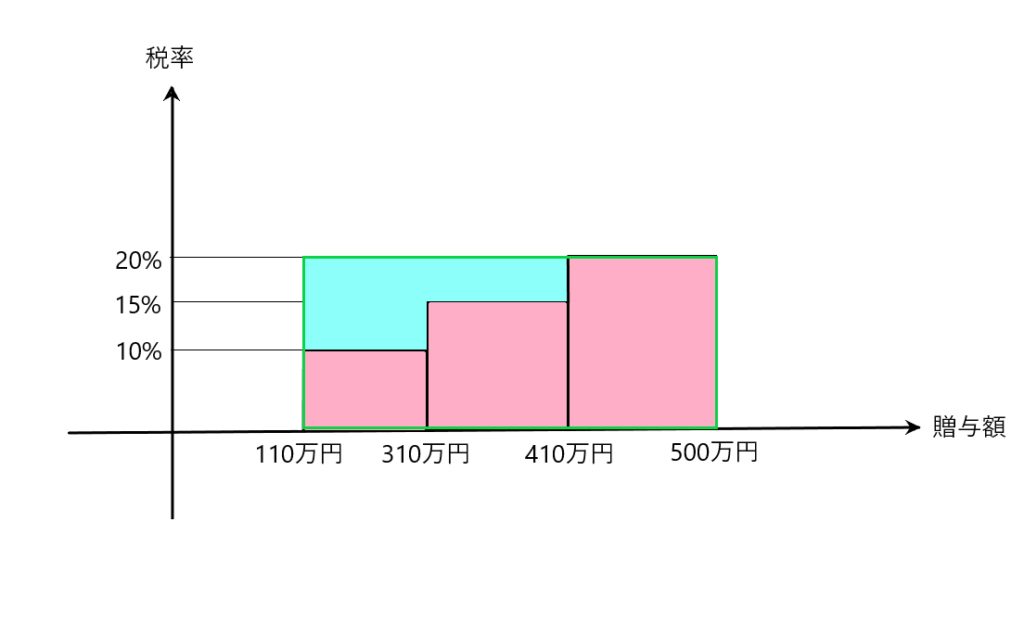

上の図は速算表をXYグラフで表したものです。縦軸が「税率」横軸が「贈与額」です。ピンクの部分が贈与税額を表します。すなわち贈与額が110万円以下なら贈与税額はゼロとなります。また、例えば贈与額が310万円なら、(310万円-110万円)×税率10%=20万円が贈与税となります。

先ほどの例である、「ある20歳の人が叔父から500万円贈与された」場合の贈与税額は上図の3つのピンクの部分を足し合わせれば求めることができます。

(310万円-110万円)×10%+(410万円-310万円)×15%+(500万円-410万円)×20%=53万円

しかし、これは計算が面倒です。そこで上図の緑枠から、水色の面積の所を引いてやれば、すぐにピンク色の面積すなわち贈与税額が求まります。

緑枠(500万円-110万円)×20%-水色の面積の所25万円=53万円

すなわち贈与税の速算表で登場する「控除額」とは水色の面積の所を表しているのです。

この水色の面積、つまり控除額を事前に把握しておけば、贈与税額を簡単に計算できるのです。

生前贈与を用いた相続税の節税

相続税の節税方法の王道と言えば「生前贈与」と言えるかもしれません。

財産家が身内に毎年110万円までの生前贈与を行うことは、税務上有効な節税手段です。たとえば、3人の子どもにそれぞれ毎年110万円を贈与すれば、10年で合計3300万円を非課税で贈与でき、結果として相続税が課税される財産を減らし、相続税の節税につながります。

生前贈与加算

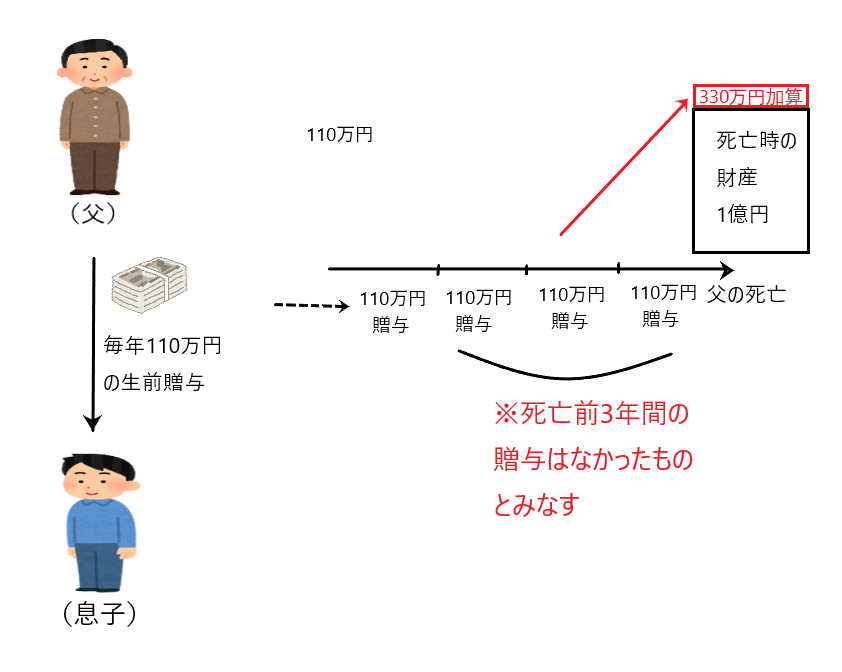

相続税、贈与税のルールとして、被相続人(亡くなった人)の死亡前3年間の贈与はなかったものとみなされ、相続財産に含められて課税されるというルールがあります。このルールを「生前贈与加算」と言います。

下図を見て下さい。

父は息子に毎年110万円の贈与を行っていました。そして毎年110万円の贈与を行っている最中に父が亡くなりました。

この場合、父の死亡前3年間の贈与(110万円×3年間)はなかったものとみなされ、相続財産に加算されて相続税の計算がされることになります。

ちなみに現在では法改正がなされて、死亡前3年間ではなく、死亡前7年間の贈与はなかったものとみなされることになりました(3年ルールから7年ルールへの変更)。

この法改正については、相続税㉒「パート1 贈与税改正前の暦年課税」と相続税㉓「パート2 贈与税改正後の暦年課税」において詳しく解説しています。

なお、この生前贈与がなかったものとみなされるのは、あくまで「相続税法」上の話であり、民法上はこの生前贈与は有効です。

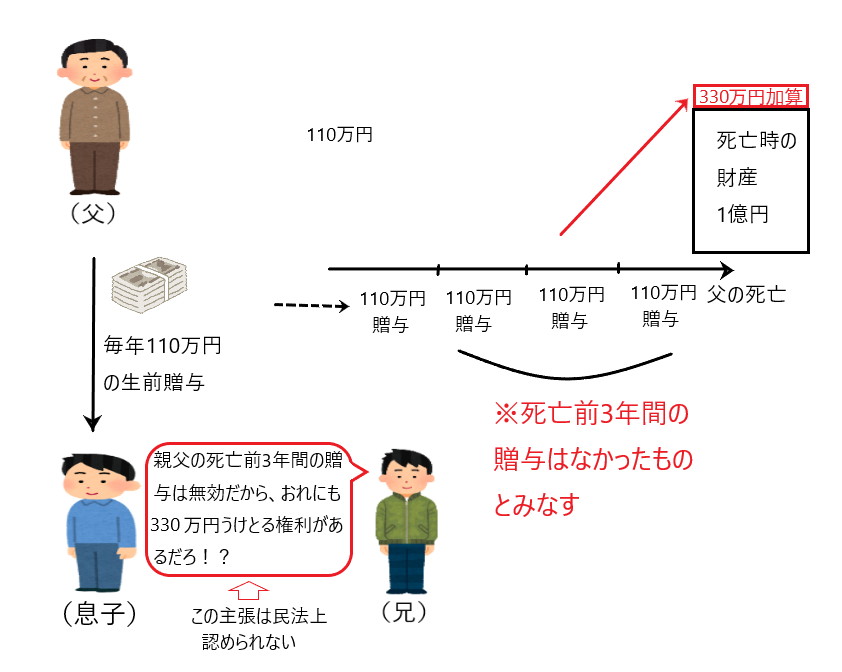

上図を見て下さい。

たとえば、父の死亡前3年間の贈与が相続税法上「なかったもの」と扱われて相続財産に加算されると、一見相続財産が増えたように見えます。

すると兄としては、

「父が死ぬ前3年間の贈与は無効なんだろ? だったら弟が父の生前にもらったこの330万円は相続財産となるから、俺の取り分もあるはずだ!」

と主張したくなるかもしれません。

しかし、この「死亡前3年間の贈与をなかったものとする」というのは、あくまで相続税の計算上の取り扱いにすぎません。

民法上は、この生前贈与はきちんと有効に成立しています。

したがって、この330万円は法律上も正当に弟のものであり、兄にはそれを請求する権利はありません。

(参考)生前贈与加算があった場合の相続税の計算(贈与税額控除)

もし、生前3年前の贈与が毎年110万円を超えるため贈与税の支払を行っていた場合、どうするのかについて説明します。

①生前3年前の贈与はなかったものとみなされ、相続財産に加算される

②相続税の額を計算

③生前3年前に支払っていた贈与税は支払う必要がなかったものなので、②で計算した相続税の額から減算する

このように贈与税の額を相続税の額から減額することを「贈与税額控除」と言います。

生前贈与加算の対象とならないとき

被相続人(亡くなった人)の死亡前3年以内の贈与は相続税法上なかったものとみなされ、相続財産に含めなければならないと説明しました。

しかし、一定の場合には被相続人の死亡前3年以内の贈与を相続財産に含めなくてよいときがあります。

それは、生前において贈与を受けていた者が、相続時において相続人にならない場合です。

例えば

・法定相続人が生前は贈与を受けていたが、相続放棄した場合

・法定相続人でないものが生前贈与を受けており、相続時において相続人とならない場合

などです。

贈与税の対象外

すべての無償譲渡が贈与税の対象となるわけではありません。

例えば、次ような場合は贈与税が課されません。

贈与税がかからない例

・教育費や生活費などの扶養に関わる支出

・結婚祝い金

・葬儀での香典

つまり社会の一般常識に則った範囲内での無償譲渡は、贈与税の対象外となります。

贈与の有効活用

贈与税は相続税の抜け穴を塞ぐための補完的な税金です。

それにもかかわらず、贈与には年間110万円までの基礎控除が設けられています。これを活用し生前贈与を行うことで、相続財産を減らし相続税の節税が可能になります。

現行法では、生前贈与に関する大幅な改正が行われ、3年ルールから7年ルールへの変更、さらに相続時精算課税制度の大きな変更により、節税対策も変化しています(改正については後の記事で詳しく解説しています。相続税㉒~㉕参照)。

改正を行った国は、国民が生前贈与の制度を有効に利用することを望んでいると思われます。すなわち、生前贈与を促進し、若者に資金が流れ、それが消費に回ることで経済を活性化させたいという狙いがあると考えられます。

このような法改正を上手く利用すれば、贈与や相続で損をしない立ち回りが可能です。