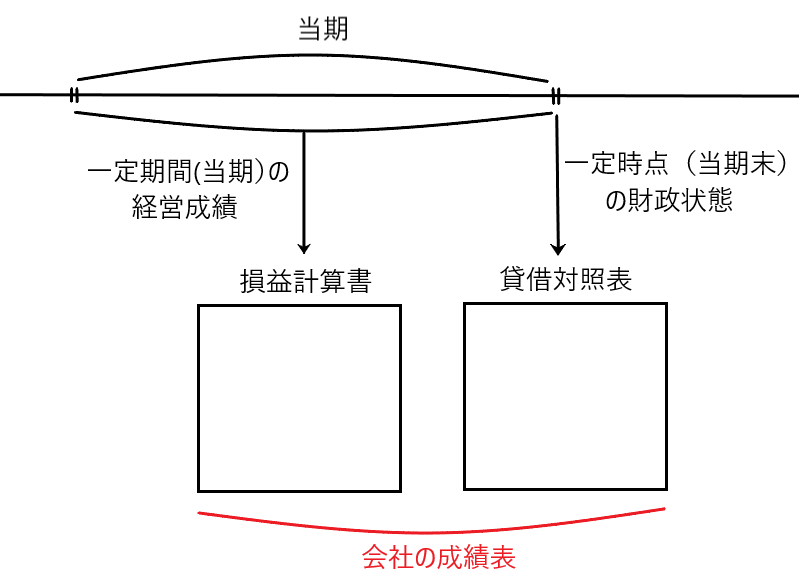

簿記を学習すると、貸借対照表、損益計算書を学ぶことになります。

貸借対照表は一定時点(決算日)の財政状態を示し、損益計算書は一定期間(当期)の経営成績を示すもので、両者合わせて「会社の成績表」と言われます。

そして貸借対照表は、貸方が資金の「調達源泉」、借方が資金の「運用形態」とされます。

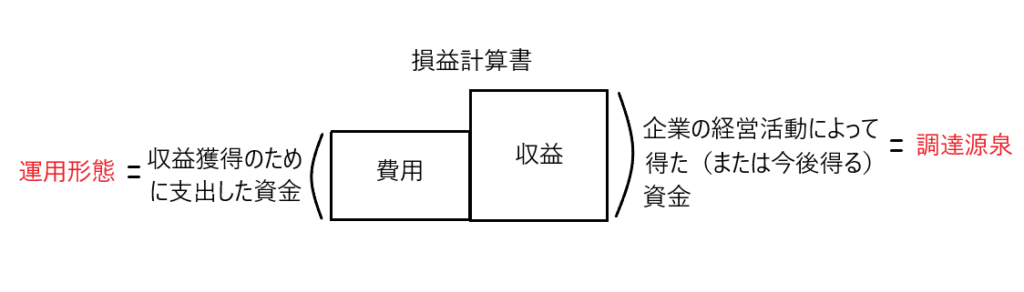

一方、損益計算書も貸借対照表同様に、貸方を資金の「調達源泉」、借方を資金の「運用形態」と捉えることができます。

この記事は、このような損益計算書の捉え方に焦点を当てて解説します。

損益計算書の貸方は資金の「調達源泉」、借方は資金の「運用形態」と捉えることができる

損益計算書の貸方は「収益」であり、これを資金の「調達源泉」、そして借方は「費用」であり、これを資金の「運用形態」と捉えることが可能です。

収益の代表例である「売上」は、企業活動によって得た(または今後得る)資金であり、これは資金の「調達源泉」のひとつと言えます。

そして費用は、たとえば「販売費」などは収益獲得のために支出した資金であり、これは資金の「運用形態」のひとつと言えます。

貸借対照表と損益計算書の関係性

ここで、貸借対照表と損益計算書の関係性を確認します。

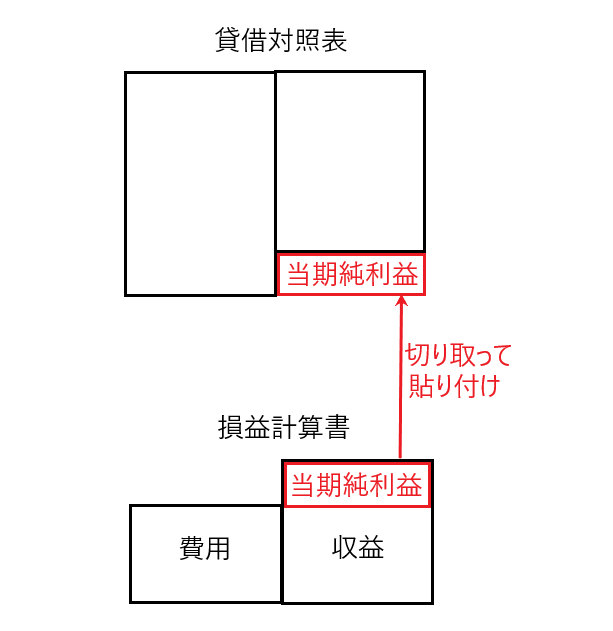

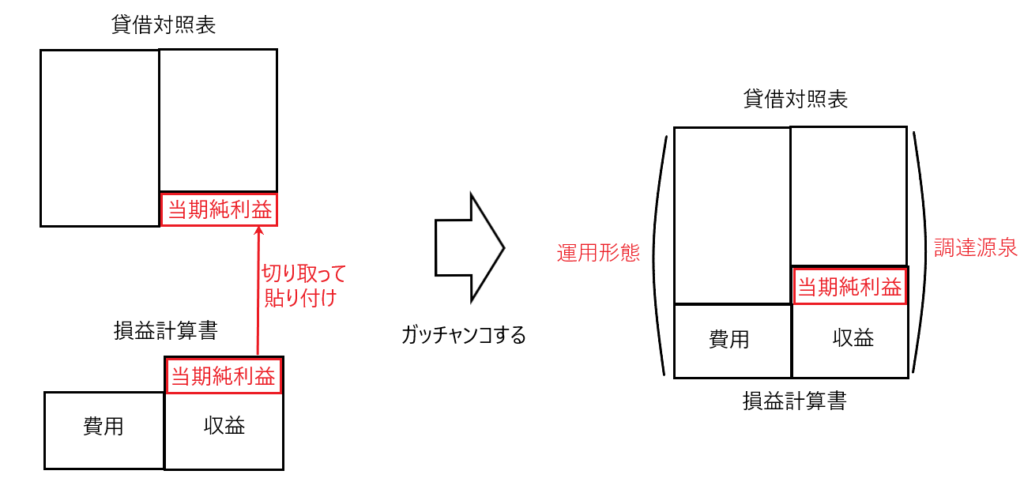

損益計算書は「収益-費用」により利益を算出します。この利益は貸借対照表に振替えます。

イメージは、損益計算書の「利益」を切り取って、貸借対照表に貼り付けるという感じです。

利益を切り取って貼り付けることで貸借対照表の貸借は一致します。つまり、損益計算書の凸の部分(利益)と貸借対照表の凹の部分の金額は一致するということです。

両者の金額が一致するなら、貸借対照表と損益計算書をテトリスみたいにガッチャンコできます。

ガッチャンコした場合、その貸方は資金の「調達源泉」、借方は資金の「運用形態」と言えます。

資金の調達源泉と運用形態の中身

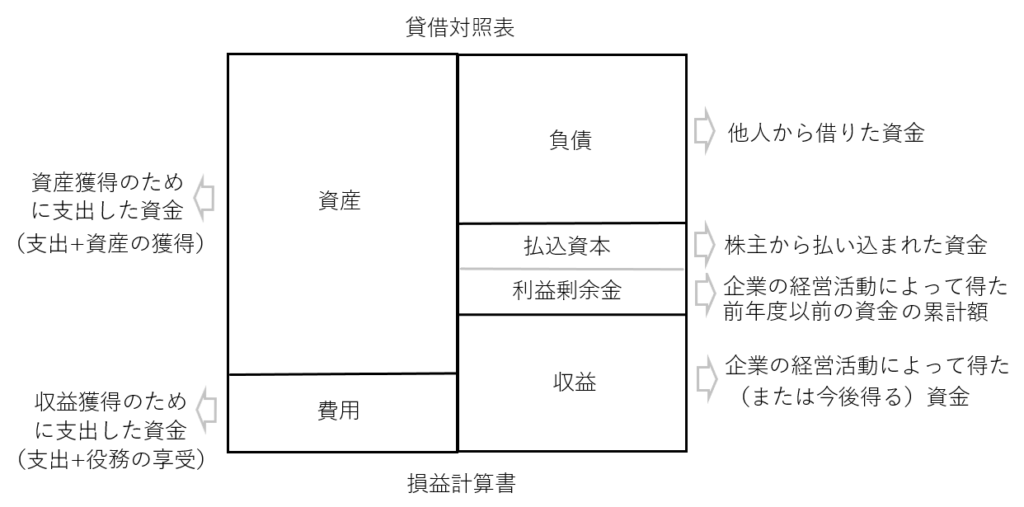

貸借対照表と損益計算書をガッチャンコした場合、貸方は資金の「調達源泉」、借方は資金の「運用形態」となります。

この中身を詳しく見ます。

貸借対照表は借方「資産」、貸方「負債」「純資産」から構成されます。そして「純資産」はさらに「株主からの払込資本」と「利益剰余金」(会社が獲得した利益の累計)に分けることができます。

そして損益計算書は借方「費用」、貸方「収益」から構成されます。

【貸方】 調達源泉

「負債」・・・資金の調達源泉を表します。基本的に「他人から借りた資金」が計上されます。

「払込資本」・・・資金の調達源泉を表します。基本的に「株主から払い込まれた資金」が計上されます。

「利益剰余金」・・・資金の調達源泉を表します。基本的に「企業の経営活動によって得た前年度以前の資金の累計額」が計上されます。

「収益」・・・資金の調達源泉を表します。基本的に「企業の経営活動によって当期に得た(または今後得る)資金」が計上されます。

【借方】 運用形態

「資産」・・・調達した資金の運用形態を表します。基本的に「資金を支出して、なんらかの資産を獲得」したものが計上されます。

「費用」・・・調達した資金の運用形態を表します。基本的に「資金を支出して、役務の享受を受けたもの」が計上されます。

このように資金の調達方法は大きく4つ(負債、払込資本、利益剰余金、収益)に分類されます。そしてその調達した資金の使い方は、例外を除き企業の任意です。

たとえば、給料などはイメージ的に当期に獲得した収益から支払われていると思いがちですが、資金繰りに窮している場合などは、銀行から資金を借りて給料の支払いに充てるということもできる訳です。

具体例

ここでいくつか資金の調達源泉とその運用形態の具体例を見ます。

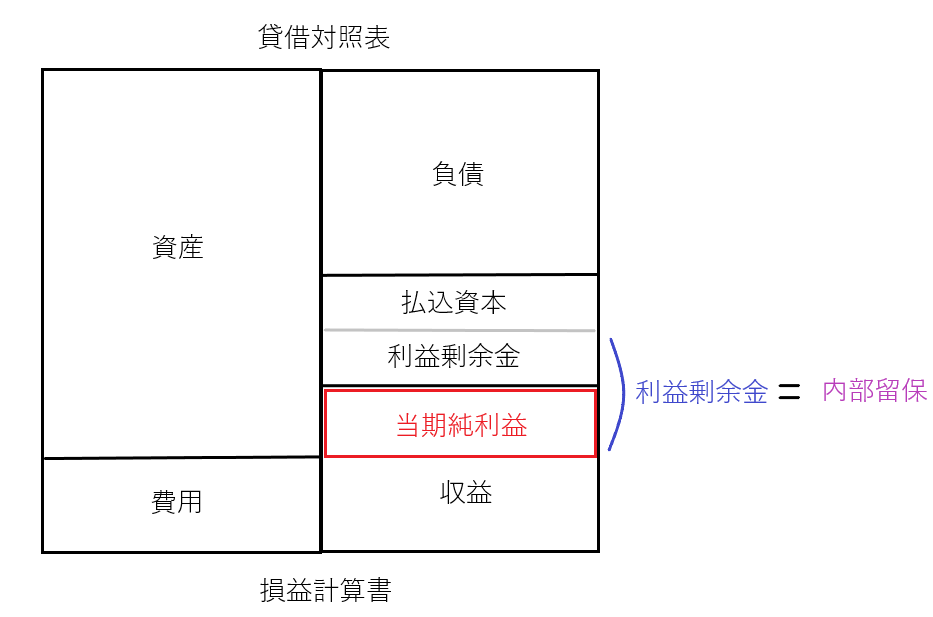

✔内部留保

内部留保とは、企業が経営活動によって獲得した資金の累計額を言います。

図において「利益剰余金」(過年度の利益の累計額)+「当期純利益」(当期に獲得した純粋な利益=収益-費用)の部分が「内部留保」です。

さきほどの利益剰余金の説明は「企業の経営活動によって得た前年度以前の資金の累計額」であると説明しました。

しかし正確には利益剰余金は「当期純利益」も含みます。この当期純利益も含んだ利益剰余金のことを「内部留保」と呼びます。

つまり「内部留保」とは「企業が経営活動によって当期末までに獲得した資金の累計額」のことです。

「内部留保」は資金の「調達源泉」であり、その使途は企業の任意です。

よって「内部留保」で調達した資金で設備投資することも可能です。つまり「内部留保」はそれと同額の資金(キャッシュ)が会社内に存在することを意味しません。

「内部留保」は、会社が貯めこんだキャッシュいうイメージが世間で持たれているように思われますがこれは誤りです。「内部留保」はあくまで資金の「調達源泉」であり、キャッシュの保有額ではありません。

ちなみにキャッシュの保有額は、貸借対照表の借方「現金預金」で知ることができます。

✔掛売上

会社が掛売上した場合、売上が収益として計上され、売掛金が資産として計上されます。

売上は「企業の経営活動によって当期に得た(または今後得る)資金」であり、資金の調達源泉です。

売掛金は「将来資金を回収する権利」ですが、見方を変えれば「売上時から売掛金の回収日までの得意先に対する貸付金」と見ることができます。

そうすると「資金を支出して売掛金という資産を獲得した」と解釈できるため、売掛金も調達した資金の運用形態のひとつと言えます。

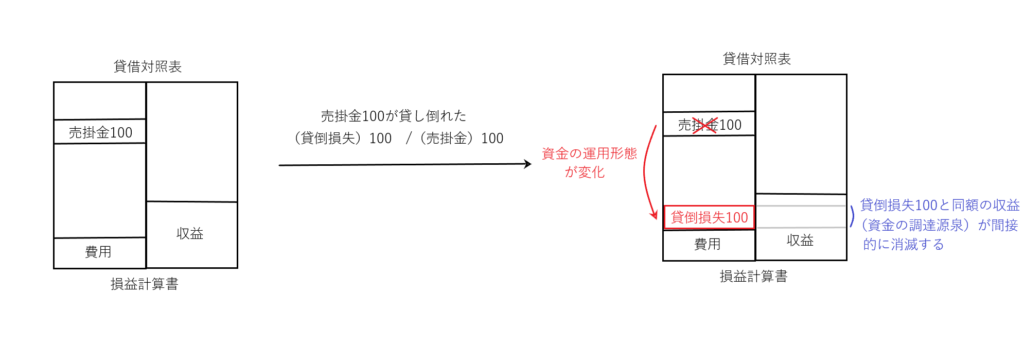

✔売掛金の貸倒れ

たとえば、売掛金が100貸し倒れたときの仕訳は

(貸倒損失)100 /(売掛金)100

となります。

売掛金100が消滅したということは、売掛金100という資産運用が消滅し、「調達した資金100を消滅させてしまった」という資産運用が発生したと言えます。

そこで、売掛金100という資産運用を消滅させるために、貸方(売掛金)100を計上し、「調達した資金100を消滅させてしまった」という資産運用を借方(貸倒損失)100として費用計上します。

他方、資金の運用金額が100消滅したということは、調達資金のうち100が消滅したことも同時に意味します。これを表現するためにも、借方(貸倒損失)100を費用計上することで、間接的に収益100(資金の調達源泉100)を消滅させるのです。

最後に

今回は損益計算書の収益は資金の「調達源泉」であり、費用は資金の「運用形態」であることについての話でした。

そして、貸借対照表と損益計算書をガッチャンコした場合、その借方は資金の「運用形態」であり、貸方は資金の「調達源泉」であることを説明しました。

調達した資金の運用は原則として企業の任意であるため、あまり好ましくないですが「銀行からの借入金(調達源泉)を給料の支払いに充てる(運用形態)」、「「株主から払い込まれたお金(調達源泉)を税金の支払いに充てる(運用形態)」ことも可能です。

このような、一見不合理な行動も「調達した資金の運用は原則として企業の任意」ということを理解しておけば、会社の資金繰りも柔軟に対応できるのではないでしょうか。