税金は「本税」と「附帯税」に分類されます。

「本税」は「本来支払うべき税金」のことであり「附帯税」は「本税にプラスして支払わなければならない税金」をいいます。

「原則的な納税ルールによる納税」なら「本税」だけを納めます。しかし「原則的な納税ルールによらない納税」なら「本税」に加えて「附帯税」が課されます。

納税の仕方(2種類)

「本税」の納付

「本税」+「附帯税」の納付

附帯税は「過少申告加算税、無申告加算税、不納付加算税、重加算税、利子税、延滞税」の6種類です。

今回はこの6つの附帯税を解説します。

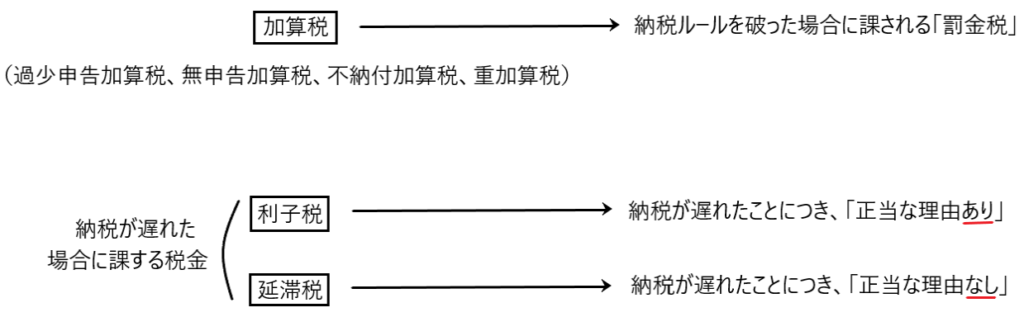

附帯税を3つに区分

まず、附帯税を便宜的に3つに区分します。その区分は以下のとおりです。

附帯税の区分

・加算税(過少申告加算税、無申告加算税、不納付加算税、重加算税)

・利子税

・延滞税

それぞれの附帯税のイメージを軽く説明します。

✔加算税

納税者が本来の納税ルールを故意または過失により破った場合に課される「罰金税」です。正しく納税しないと課されるものなので、違反行為を抑制する効果があります。

✔利子税

何らかの正当な理由により納税が遅れた場合、本来の納期限から納税するまでの期間の利子に相当する税です。

これはペナルティとして課される税金ではなく、課税の公平のために課される税金です。理由は後ほど説明します。

✔延滞税

正当な理由がないのに納税が遅れた場合、本来の納期限から納税するまでの期間についてペナルティとして課される利子に相当する税です。

もう一度まとめると、以下のようになります。

それでは加算税、利子税、延滞税を個別に見ていきます。

加算税

加算税は「過少申告加算税、無申告加算税、不納付加算税、重加算税」の4つです。

加算税は、納税ルールを故意または過失により破った場合に課される「罰金税」です。正しく納税しないと加算税(罰金税)が課されるので、違反行為を抑制する効果があります。

以下、一つずつ見ていきます。

✔過少申告加算税

過少申告加算税とは、本来の税額(本税)よりも少なく申告納付したことにつき過失がある場合に、課される罰金税です。

たとえば、正しい計算に基づく納税額(本税)が100万円であるにもかかわらず、過失により納税額を60万円として申告納税した場合、課される罰金税です。

正しい納税額は100万円であり、そのうち60万円は正しく納税されているので、この60万円に罰金税は課されません。

正しく納税されていない40万円に対して過少申告加算税が課されます。なお税率は5%~15%です(税務研究会「過少申告加算税」参照)。たとえば10%課されるなら、

40万円(本税)+40万円×10%(過少申告加算税)=44万円

納税しなければなりません。

✔無申告加算税

無申告加算税とは、定められた申告書の提出期限までに、申告書を提出しなかったことにつき過失がある場合に、課される罰金税です。

無申告加算税の税率は5%~30%です(国税庁HP「No.2024 確定申告を忘れたとき」参照)。

通常、無申告の場合は「無申告+未納税」がセットであると考えられるため

本税+無申告加算税(本税×無申告加算税の税率)

を納税しなければなりません。

✔不納付加算税

不納付加算税とは、源泉所得税を納付期限までに納税しなかったことにつき過失がある場合に、課される罰金税です。

税率は5%(自主的に納付する場合)か10%(税務署に指摘されて納付する場合)となります(「みんなの会計事務所」様参照)。

✔重加算税

過少申告加算税、無申告加算税、不納付加算税が課されるような場面において「意図的な仮装、隠ぺいがある」場合はこれらの加算税に代えて「重加算税」が課されます。

要は「正しく税金を納めないこと」につき「うっかり」ではなく「故意がある」場合、重加算税となります。一言で言うと「脱税」です。

このような「脱税」はペナルティが重く、その税率は35%または40%が適用されます(税務研究会「重加算税」参照)。

利子税

利子税とは、何らかの正当な理由により納税が遅れた場合、本来の納期限から納税するまでの期間の利子に相当する税です。

これはペナルティとして課される税金ではなく、課税の公平のために課される税金です。

たとえばAさんもBさんも納税額は100万円であり、市場の金利は1%でした。Aさんは申告期限内に正しく納税しました。これに対してBさんは正当な理由(例えば自然災害)があって納税が1年間遅れました。このときBさんの納税額は101万円でなければAさんとBさんの納税額は公平ではありません。なぜならこの100万円には1%の利子がついて、1年後には101万円になるからです。つまり、Aさんの納税額100万円は一年後に納税するBさんの納税額101万円と価値は同じということです。同じ価値を納税することでAさんとBさんの課税の公平が図れるのです。

税率は、銀行の新規短期貸し出し金利に基づく利率により求めます。

延滞税

延滞税とは、正当な理由がないのに納税が遅れた場合、本来の納期限から納税するまでの期間についてペナルティとして課される利子に相当する税です。

正当な理由がないのに納税が遅れた場合とは「加算税(過少申告加算税、無申告加算税、不納付加算税、重加算税)」が課されるような納税の仕方を行うことにより、納税が遅れた場合ということです。

「加算税」が課されるような納税の仕方を行うことにより、納税が遅れた場合、「加算税と延滞税はセット」で課されます。

具体例

いくつか具体例を挙げて説明します。

具体例1

Aさんの正しい税額が100万円であるにもかかわらず、うっかりミスで60万円として申告納税しました。

・(本税について)Aさんは、本税100万円のうち60万円は納税しているので、残りの本税40万円を納税する必要があります。

・(重加算税か否か)Aさんは「故意」ではなく「うっかりミス」で過少に申告納税しているので「過少申告加算税」が課されます。

・(延滞税について)本税40万円の納税が正当な理由なく遅れているので、これにつき「延滞税」課されます。

つまり、Aさんが納付すべき税額は

「本税(40万円)+過少申告加算税+延滞税」

となります。

具体例2

Aさんの正しい納税額が100万円であるにもかかわらず、うっかりミスで申告納税しませんでした。

・(本税について)Aさんは本税の全額100万円を申告納税していないため、本税の全額100万円を納税する必要があります。

・(重加算税か否か)Aさんは「故意」ではなく「うっかりミス」で無申告なので「無申告加算税」が課されます。

・(延滞税について)本税100万円の納税が正当な理由なく遅れているので、これにつき「延滞税」が課されます。

つまり、Aさんが納付すべき税額は

「本税(100万円)+無申告加算税+延滞税」

となります。

具体例3

Aさんの正しい納税額は100万円であるにもかかわらず、故意に申告納税しませんでした。

・(本税について)Aさんは本税の全額100万円を申告納税していないため、本税の全額100万円を納税する必要があります。

・(重加算税か否か)Aさんは「故意」に無申告なので「無申告加算税」に代えて「重加算税」が課されます。

・(延滞税について)本税100万円の納税が正当な理由なく遅れているので、これにつき「延滞税」が課されます。

つまり、Aさんが納付すべき税額は

「本税(100万円)+重加算税+延滞税」

となります。

最後に

税金は本税(本来の納税額)と附帯税があります。

附帯税は「余計に納めなければならない税金」です。

しかし、事業から無駄なお金が流出すると、資金繰りが苦しくなります。

したがって、なるべく附帯税により資金が流出しないように、正しく申告納税することが、資金繰りを良くし、会社の基盤を強くすることに繋がります。