これまで、所得税法を様々解説してきました。今まで解説した内容はいわゆる「実体法」というものです。そして、所得税法は基本的に「実体法」を定めています。

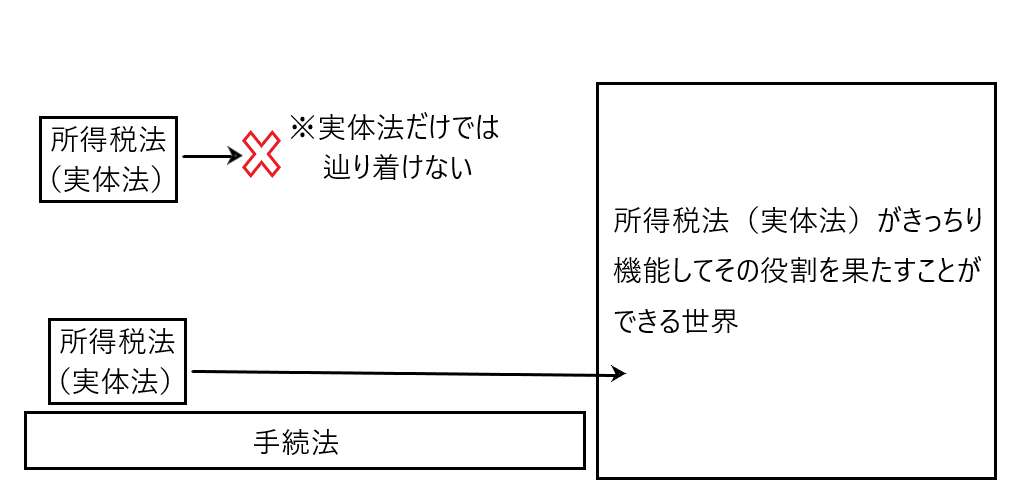

「実体法」とは法律関係それ自体の内容を定める法のことを言います。しかし、この「実体法」が存在するだけでは、「実体法」を現実に機能させることはできません。

つまり、所得税法という「実体法」しかなければ、今まで見てきた所得税法の内容は、机上の空論にすぎず、現実の世界では機能しないということです。

では、この「実体法」を現実の世界で機能させるためには何が必要かというと「手続法」が必要となります。「手続法」とは実体法が定める法律関係を実現するための手続を定める法のことを言います。

もう少し分かり易く「実体法」と「手続法」の関係を説明します。

所得税法(実体法)は、それが現実の世界で機能して、そのあたえられた役割を果たす必要があります。つまり、所得税法という法律を作っても、それが現実世界で機能しなければ、存在している意味はありません。

そして、所得税法(実体法)は、それ単独では「所得税法(実体法)が機能してその役割を果たす世界」にたどり着くことはできません。

そこで、「手続法」というものを土台にして、その上に所得税法(実体法)をのせることで、「所得税法(実体法)が機能してその役割を果たす世界」にたどり着くことができるのです。

この記事以降は、しばらくこの「手続法」を見ていくことになります。

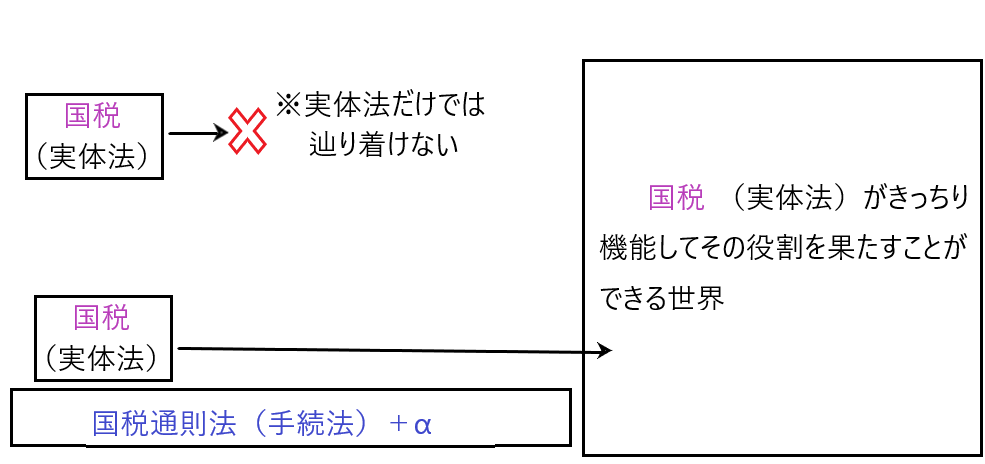

国税(実体法)についての手続法は「国税通則法」

国税(実体法)は所得税法のほか、法人税法、消費税法、相続税法など様々あります。

このような実体法である国税について「手続法」として機能しているのが「国税通則法」です。

先ほどの図を書きなおすと以下のようになります。

国税(実体法)単体では、その目的を達成できません。そこで国税通則法(手続法)を土台にしてその目的を達成するのです。

なお、上図で「国税通則法(手続法+α)」としていますが、この「+α」は、たとえば実体法である所得税法の中にも少し手続法の規定が含まれているためです。

納税義務の成立

手続法である国税通則法15条2項は、「国税の納税義務の成立」について規定しています。

各国税の納税義務は、国税通則法15条2項に定める時に成立します。

たとえば、所得税であるなら「暦年終了の時」、相続税は「相続または遺贈による財産取得の時」、法人税であるなら「事業年度終了の時」に納税義務が成立します。

このように国税ごとに納税義務の成立時期が異なりますが、これは各国税について最も適切な時点で納税義務を成立させることにより、納税者にとっても課税庁にとってもよりスムーズで公平な徴収の実現を図ろうとしているからであると考えられます。

たとえば、所得税なら納税義務の成立時期を「暦年終了の時」とすることで、1/1から12/31までを課税期間として所得税を計算することがより明らかになり、課税庁にとっても納税者にとっても計算がし易くなります。

税額の確定

納税義務が成立すると、納税者は税金を納税する義務が発生します。しかし、納税義務が成立した時点では具体的にどのような原因でどれだけ税金を負担すべきなのか明らかではありません。

たとえば、所得税であるなら、暦年終了の時に納税義務が成立しますが、この12/31の時点でどのような原因でどれだけの所得税を負担すべきなのか分かりません。

そこで、「○○という原因で○○円所得税を負担すべきである」という具体的な形を示す必要があります。

このことを「税額の確定」といい、そしてその手続きを「税額の確定手続き」といいます(国税通則法15条1項)。

税額の確定方法

「税額の確定」方法として、3つの方式があります。

ひとつは、納税者の申告によって税額を確定することを原則とする「申告納税方式」です(国税通則法16条1項1号)。国税は原則として「申告納税方式」を採用しています。

もうひとつは、課税庁(税務署長など)の処分によって税額が確定する「賦課課税方式」です(国税通則法16条1項2号)。これは、税額の計算を納税者ではなく課税庁が行い、これを納税者に通知して税額を確定する方式です。

あとひとつは「自動確定の国税」です(国税通則法15条3項)。これは納税義務の成立と同時に特別な手続きを要さずに納付すべき税額が確定する国税です。たとえば「予定納税に係る所得税、源泉徴収等による国税、自動車重量税」などです。

「自動確定の国税」である所得税の予定納税は、前年の納税額の1/3の金額を今年の7/31と11/30を納期限として納付します。しかし納税義務の成立時点(前年の12/31)で所得税の納税額が分からないので、納税義務の成立時点で税額が確定しているとは言えません。この点は「納税義務の成立時点で法律上税額が確定したものとみなしている」と考えられます。

申告納税方式

✔申告納税方式の概要

申告納税方式とは、納税者が自ら納めるべき税金を計算して申告納税することです。この場合、納税者が申告することで税額が確定します。

このように申告納税方式の下では、税額を確定する権限は第1次的には納税者が有しています。

しかし、納税者の申告内容が誤っていたり、納税者がなすべき申告をしなかった場合などが考えられます。これに対応するために、課税庁に第2次的税額確定権限を与えて、課税庁が納税者の税額を確定できるようにしています。

納税者の申告が誤っていた場合、納税者自身がその誤りを修正するために申告し直すことを「修正申告」(国税通則法19条)「更正の請求」(国税通則法23条)といいます。

「修正申告」とは「先行する申告の内容を自分(納税者)にとって不利になるように修正」して税額を確定することです。たとえば、納税額100万円として確定申告したものを、納税額120万円に申告し直して税額を確定します。

「更正の請求」とは「先行する申告の内容を自分(納税者)にとって有利になるように修正すること」です。たとえば、納税額100万円として確定申告したものを、納税額80万円に申告し直すことです。ちなみに「更正の請求」には税額確定の効力はありません。

また納税者の申告が誤っていた場合に、課税庁がその誤りを修正し、納税者に通知することで税額を確定することを「更正処分」といいます(国税通則法24条)。

そして納税者がなすべき申告をしなかった場合に、課税庁が納税者が納付すべき税額を計算して、納税者にこれを通知することで税額を確定することを「決定処分」といいます(国税通則法25条)。

賦課課税方式と比較すると、申告納税方式は「納税者の申告により税額を確定する方式」と考えてしまいそうですが、申告納税方式においても、第2次的には課税庁に税額を確定する権限が与えられています。

✔再更正処分

課税庁が行う更正処分や決定処分もその内容が誤っている可能性があります。この誤りを課税庁が修正することを「再更正処分」といいます(国税通則法26条)。

この「再更正処分」は除斥期間(法定申告期限から5年)(国税通則法70条)内であれば、何回でも行うことができます。

つまり、更正処分や決定処分の内容が誤っていたことにより行われた「再更正処分」が誤っていたなら、その「再更正処分」を修正するための「再更正処分」が可能ということです。

なお、課税庁が行う更正処分や決定処分、再更正処分のことを俗に「課税処分」といいます。

✔更正の請求について

納税者が行う「確定申告、修正申告、更正の請求」と課税庁が行う「更正処分、決定処分、再更正処分」の中で、納税者が行う「更正の請求」のみ税額確定の効力を持ちません。

それ以外の納税者が行う「確定申告、修正申告」、課税庁が行う「更正処分、決定処分、再更正処分」には税額確定の効力があります。

「更正の請求」は「こういう(納税者に有利な)内容に変更してください」という課税庁に対するお願いにとどまります。実際の税額の変更は、これに対応して行われる課税庁の減額更正処分によってなされます。

✔修正申告と更正処分の効力

たとえば、当初80の税額で確定申告をしていたものを100に直すという修正申告をした場合、改めて100の税額が確定するのではなく、差額の20の税額が確定するにすぎません(国税通則法20条)。

また、当初80の税額で確定申告していたものを課税庁が100に直すという更正処分をした場合、同様に100の税額が確定するのではなく、差額の20の税額が確定するにすぎません(国税通則法29条)。

この理由は、たとえば確定申告で確定した80の税額が納付されないため滞納処分が開始された後に、修正申告や更正処分で改めて100の税額が確定されるとすると、当初の80の税額についての滞納処分が宙に浮いてしまうという弊害があるからです。

✔申告納税制度を支える制度

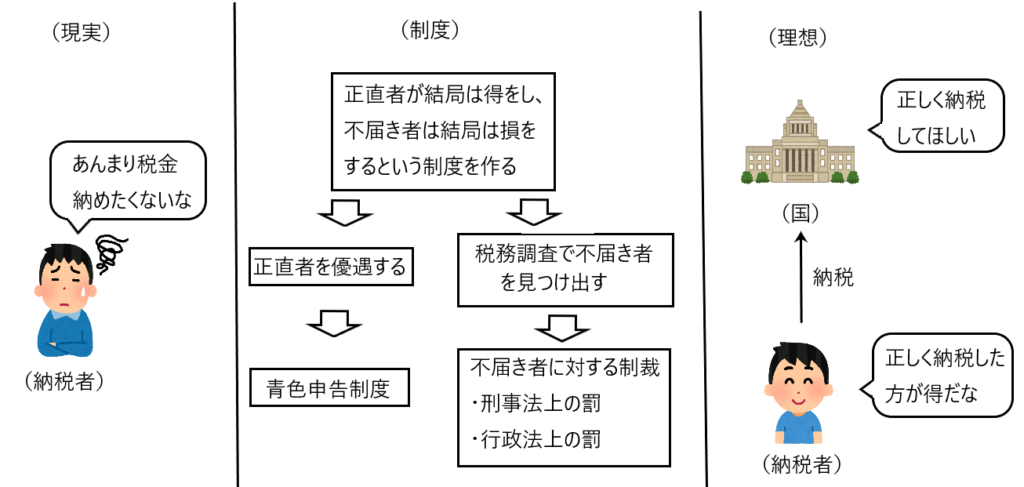

通常、人は「あんまり税金を納めたくないなあ」と考えるものです。他方、国としては、「申告納税制度の下で正確な税額が計算され、申告納付してほしい」と望んでいます。

このように国としては、理想と現実のギャップを埋めて、適正な税金を納税してほしいと考えていますが、これをなるべく実現するための制度が作られています。

どのような制度かというと、「正直者が得をして、不届き者は損をする」という制度です。つまり、正直者には税制面で様々な優遇を与え、不届き者にはそれなりの罰を与えるということです。

正直者に税制面で優遇を与える制度として、「青色申告制度」があります。正確な税金を計算するためには、取引内容を正確に記載した帳簿が必要不可欠であり、このような帳簿を作成して申告書を作成した者には、青色申告特別控除という最大65万円の所得控除(租税特別措置法25条の2)や純損失の繰越控除(所得税法70条1項)、繰戻還付(所得税法140条)など様々な特典が認められます。

不届き者に罰を与える制度として、まずは不届き者を見つけるための制度が必要です。それが「税務調査」です(国税通則法24条、25条、26条)。税務調査によって不届き者を発見すると、その不届き者に罰を与えるわけです。どのような罰かというと、刑事法上の罰と行政法上の罰が用意されています。

刑事法上の罰として、以下のようなものがあります。

刑事法上の罰

「偽りその他不正の行為により」税を逃れた場合・・・10年以下の懲役若しくは1000万円以下の罰金が科される(所得税法239条1項、法人税法159条1項、相続税法68条1項など)

「その申告書の提出期限までに提出しないことにより」税を逃れた場合・・・5年以下の懲役または500万円以下の罰金が科される(所得税法238条3項、法人税法159条3項、相続税法68条3項など)。

また、行政法上の罰として、以下のようなものがあります。

行政法上の罰(加算税)

・申告した税額が過少な場合・・・過少な税額の10%が上乗せされる(過少申告加算税、国税通則法65条)

・無申告の場合・・・申告されるべき税額の15%が上乗せされる(無申告加算税、国税通則法66条)

・過少申告+事実の隠蔽・仮装を伴っていた場合・・・過少な税額の35%が上乗せされる(重加算税、国税通則法68条1項)

・無申告+事実の隠蔽・仮装を伴っていた場合・・・申告されるべき税額の40%が上乗せされる(重加算税、国税通則法68条2項)

最後に

前回まで所得税法の「実体法」見てきました。今回からは「手続法」を順次見ていきます。

この「手続法」は所得税法だけでなく、他の国税にも共通して適用されます。

手続法である申告納税制度を支える制度として、青色申告制度も出てきました。青色申告制度は正直な納税者に特典を与える制度です。

このような特典は活用しない手はありません。国が認める範囲で、正しく節税・納税し、適切に納税義務を果たすとともに、自分のお金を守っていく必要があります。

記事でも書いたとおり、納税に関し「不届き者」になってしまうと、制裁されて余計に損をしてしまうリスクがあります。これは、絶対に避けなければなりません。

たとえば「不届き者」であることがばれてしまって、追加で500万円の税金を支払わなければならないとなったとき、基本的にその義務を果たさなければなりません。「国は国民を保護してくれるから、そんなきついことはされない」というのは勘違いです。その制裁は法律に基づくものであり、国や役人の温情で免除されるということはないからです。もし、温情で免責したなら、免責した国や役人が法律違反となります。

このことを肝に銘じて、税金は正しく計算して納税することが必要です。