今回は所得控除のうちの「物的控除」を見ます。

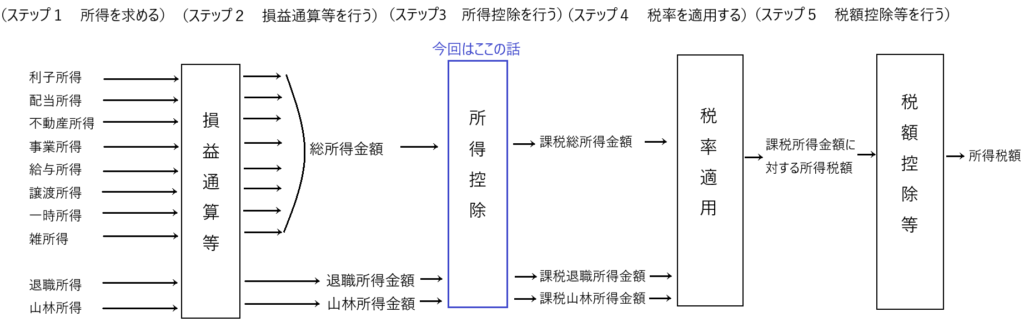

所得控除の位置付けを再度確認します。

まず10種類の所得ごとに所得の額を求めて、それを損益通算の箱に入れ、損益通算を行った後、所得控除の箱に入れます。この箱には15種類の所得控除が用意されていて、「所得-所得控除」により、所得を減額し、ステップ4の計算に移ります。

15種類の所得控除は、「人的控除」と「物的控除」に分類されます。

「人的控除」とは納税者の支出等とは関係なく、納税者に関する一定の事情に応じて法定された金額を控除するものです。その種類は「基礎控除、扶養控除、配偶者控除、配偶者特別控除、障害者控除、勤労学生控除、寡婦控除、ひとり親控除」の8種類です。

「物的控除」とは納税者の支払額等に応じて、所得控除を行うものです。その種類は「社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、医療費控除、寄付金控除、雑損控除」の7種類です。

今回は「物的控除」を解説します。

雑損控除

まずは物的控除のトップバッターとして、「雑損控除」を確認します。

災害、盗難、横領により、財産に損害を受けた場合、その納税者はその分担税力が下がります。

そこでそのような納税者の事情を考慮して設けられた所得控除が「雑損控除」(所得税法72条)です。

雑損控除を受けるためには以下の4つの要件を満たす必要があります。

雑損控除を受けるための要件

要件① 納税者、生計を一にする親族が所有する資産に損害が生じること

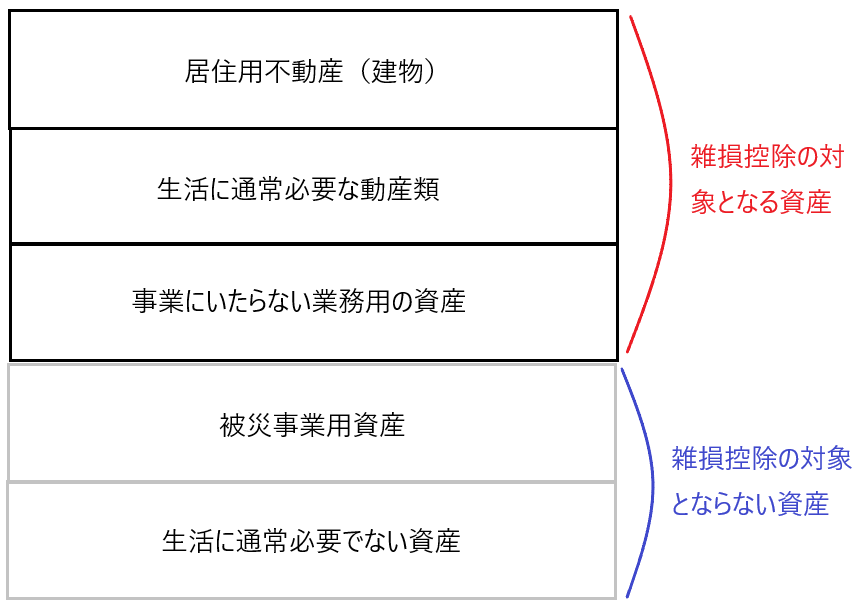

要件② 対象となる資産は「居住用不動産(建物)、生活に通常必要な動産類、事業にいたらない業務用の資産」であり、「事業用資産、生活に通常必要でない資産」は対象外

要件③ 損害が生じた原因が「災害または盗難、横領」であること

要件④ 損害額がその年の総所得金額などの10%を超えること

要件を満たした場合の効果は以下のとおりです。

雑損控除の効果

資産に生じた損失の額のうち、総所得金額などの10%を超える部分の金額を所得控除できる

要件① 納税者、生計を一にする親族が所有する資産に損害が生じること

納税者が所有する資産に損害が生じる必要があります。ただし、この場合の資産は生計を一にする配偶者その他親族が所有する資産であっても、納税者本人が雑損控除を受けることができます。

なお、生計を一にする配偶者その他親族が所有する資産に損害が生じた場合に、納税者が雑損控除を受けるには、その配偶者その他の親族の総所得金額等が48万円以下であることが必要です(所得税法施行令205条1項)。

要件② 対象となる資産は「居住用不動産(建物)、生活に通常必要な動産類、事業にいたらない業務用の資産」であり、「被災事業用資産、生活に通常必要でない資産」は対象外

雑損控除はあらゆる資産について生じた損害に適用されるのではなく、明文の規定で、「被災事業用資産(所得税法70条3項)と生活に通常必要でない資産(所得税法62条、施行令178条1項)に生じた損害は除かれています(所得税法72条1項)。

このため、対象となる資産は「居住用不動産(建物)、生活に通常必要な動産類、事業にいたらない業務用の資産」に限定されます。

要件②に関連して、以下の3つの話を説明します。

✔被災事業用資産の損失の取扱い

「災害又は盗難若しくは横領」により、事業で使用していた固定資産(たとえば、店舗や倉庫)が損壊した場合、それは「固定資産に生じた資産損失」(所得税法51条1項)として必要経費に算入されます。

その結果、事業所得がマイナスになり、更にそのマイナスを他のプラスの所得と損益通算をしてもまだマイナスであるなら、純損失が発生することになります。

この被災事業用資産の純損失は、損失が発生した年に青色申告をしていなくてもその純損失を繰越控除できます(所得税法70条2項、3項)。

このように被災事業用資産は、その損失を必要経費とし、その結果純損失が生じたなら、純損失の繰越控除ができるため、雑損控除を適用する必要はなく、明文の規定で雑損控除の対象から除かれています(所得税法72条1項)。

✔生活に通常必要でない資産の災害損失の取扱い

生活に通常必要でない資産から生じた損失も、明文の規定で雑損控除の対象から除かれています(所得税法72条1項)。つまり、生活に通常必要でない資産について「災害又は盗難若しくは横領」による損失が生じても、その損失を雑損控除とすることはできません。

生活に通常必要でない資産から生じた損失は、その損失が発生した年か翌年において、他の資産の譲渡により生じる譲渡所得から控除することができます(所得税法62条)。

たとえば生活に通常必要でない資産(EX別荘)が火災により焼失し、1000万円の損失が出たとします。そして、同じ年かその翌年にたとえば宝石を譲渡し譲渡益が500万円生じたとします。この場合、1000万円の損失と500万円の譲渡益を通算して譲渡損失△500万円とすることができます。

しかし、この譲渡損失△500万円は損益通算することができず、なかったものとみなされます(所得税法69条2項)。

つまり、生活に通常必要でない資産から生じた損失は、雑損控除の対象にならないし、損益通算もできない結果、純損失の繰越控除、繰戻還付もできません。

生活に通常必要でない資産から生じた損失を、他の所得から控除できるのは、損失が発生した年かその翌年に、他の資産を譲渡したときに生じる譲渡所得のみであり、その損失の額がその譲渡所得の額を上回った場合はその上回った部分の損失は切り捨てられるということになります。

✔業務用資産の「災害又は盗難若しくは横領」による損失の取扱い

事業規模に達している不動産所得や事業所得などを得る活動をしている場合に、かかる事業用資産につき「災害又は盗難若しくは横領」による損失が生じたときの取扱いは、先ほど見た「✔被災事業用資産の災害等による損失の取扱い」のところで確認しました。

ここでは、事業規模に達していない不動産所得や雑所得などを得る活動をしている場合に、係る業務用資産につき「災害又は盗難若しくは横領」による損失が生じたときの取扱いを確認します。

不動産所得または雑所得などを生じる業務用資産が「災害又は盗難若しくは横領」による損失を被った場合は、雑損控除の対象となります。

このことは、雑損控除の規定(所得税法72条)が業務用資産を対象から除いておらず、反対に所得税法51条4項の規定により、必要経費に算入し得る資産損失から、「災害又は盗難若しくは横領」による業務用資産の損失を除いていることで確認できます。

しかし、事業用資産であれば、災害等による損失を資産損失(所得税法51条1項)として必要経費に算入できるのに、業務用資産の災害等による損失は必要経費に算入できないのはバランスが悪いです。

そこで課税実務は、業務用資産の災害等による損失は「所得税法51条4項の規定に準じて」取り扱う可能性を認めています(所得税基本通達72-1)。

この場合納税者は、業務用資産の災害等による損失について、雑損控除してもいいし、かかる損失を雑所得等が0円となるまで必要経費に算入することもできます(必要経費に算入した場合は控除しきれなかった損失は無視されます)(所得税法51条4項)。

この場合、いずれを選択すれば、税金上有利となるかは一概には言えません。

雑損控除を適用すれば、その損失の全額が雑損控除となるのではなく、総所得金額などの10%の金額を超えた部分のみ雑損控除できます(「損失の金額-総所得金額など×10%=雑損控除できる金額)。

また、雑損控除を適用した結果、控除しきれない金額は「雑損失の繰越控除」として翌年以降3年間の所得から控除できます。

「雑損控除できる金額」と「雑損失の繰越控除」は後ほど解説します。

他方、当該損失を必要経費として処理すれば、控除しきれなかった損失は無視されます。

このように両者の処理方法には、ともに一長一短があり、ケースバイケースでどちらが税金上有利になるかわかりません。

要件③ 損害が生じた原因が「災害または盗難、横領」であること

3つ目の要件は、損害の原因が「災害」「盗難」「横領」に限定されていることです。

「災害」とは「自然現象による災害」「人為による異常な災害」「生物による異常な災害」などを言います(所得税法2条1項27号、施行令9条)。

「盗難」とは文字どおり、盗まれたということです。

そして「横領」とは「他人から預かっている物を勝手に自分の物にすること」を言います。たとえば経理担当者が会社のお金を勝手に自分の物にすることです。

「災害、盗難、横領」による損失は、他の要件を満たせば、雑損控除できます。しかし「詐欺、強迫」による損失は、雑損控除できないというのが判例でたびたび示されています。

ある判例(「災難事件」最判昭和36年10月13日)は「納税者の意思に基づかない損失」が雑損控除の対象となり、「納税者の意思に基づく損失」は雑損控除の対象にならないという判断基準を示しています。

この判断基準に照らすと「災害、盗難、横領」による損失は「納税者の意思に基づかない損失」なので雑損控除の対象となり、「詐欺、強迫」は「納税者の意思に基づく損失」なので雑損控除の対象とならないということになります。

要件④ 損害額がその年の総所得金額などの10%を超えること

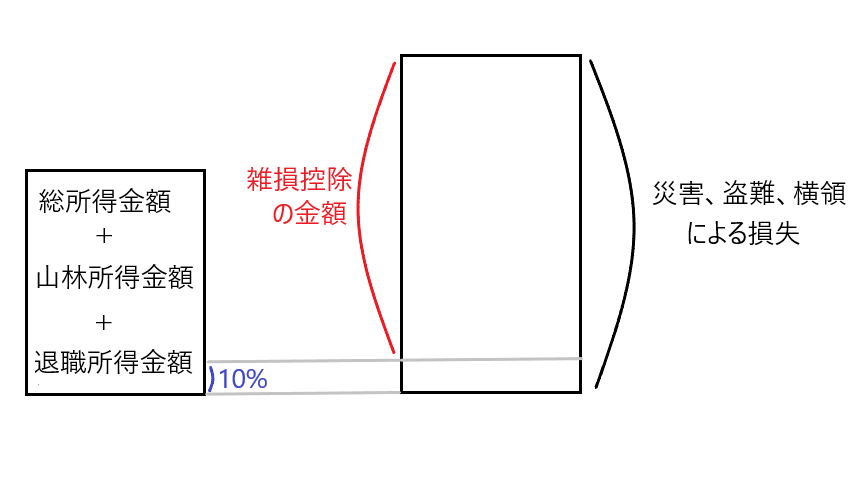

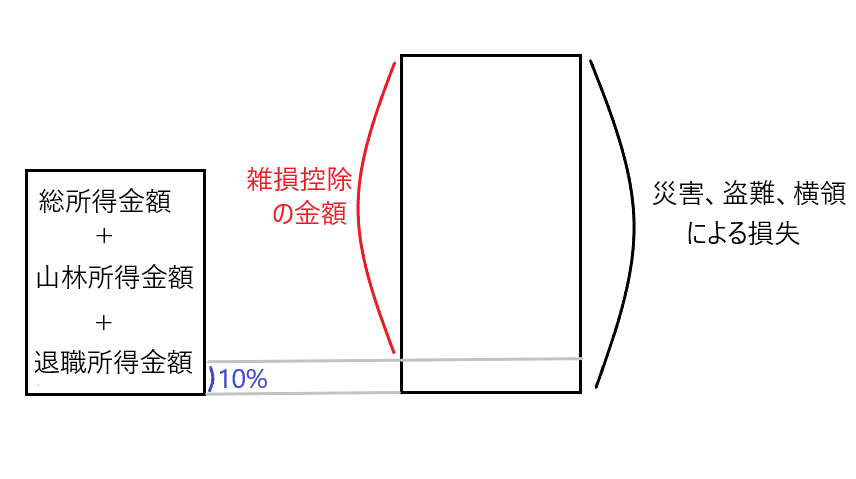

下図を見て下さい。

雑損控除の金額は「災害、盗難、横領」による損失額から、(総所得金額+山林所得金額+退職所得金額)×10%の金額を差し引いて求めます。

言い方をかえると、「総所得金額+山林所得金額+退職所得金額」の合計額の10%を超える損失が雑損控除の金額となります。

これは、あまりにも少額の損失まで控除を認めると、納税者が得られる利益が小さい割には、適用例が増えて税務行政の対応が困難になることを避けるためであると考えられます。

「災害関連支出」も雑損控除の対象となります。

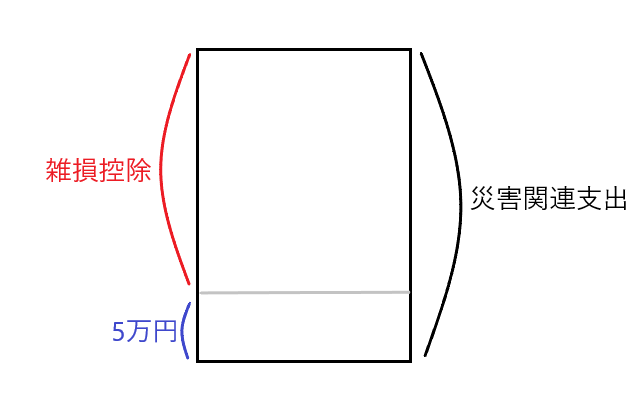

下図を見て下さい。

「災害関連支出」とは、災害に直接関連して行った支出のことで、たとえば、災害により損壊した家屋の取り壊し費用などがこれにあたります(所得税法施行令206条1項)。

災害関連支出は原則として、その支出の5万円を超える部分が雑損控除の金額となります(所得税法72条1項3号)。

雑損控除の効果 資産に生じた損失の額のうち、総所得金額などの10%を超える部分の金額を所得控除できる

✔雑損控除の金額

雑損控除の適用があると、納税者は資産に生じた損失額のうち、総所得金額などの10%を超える部分の金額を「雑損控除」として所得控除できます。

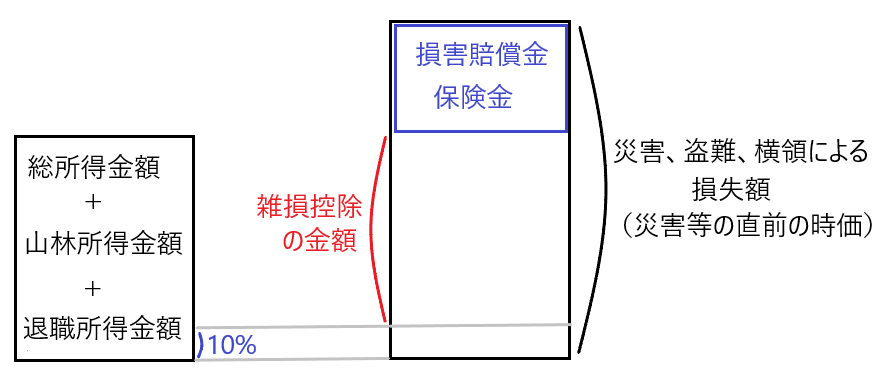

損失額は、原則として災害等の直前の時価を用います(所得税法施行令206条3項)。

なお、損失額のうち保険金、損害賠償金などで補填される部分は控除対象となる損失額から除かれます(所得税法72条1項)。

そもそも損害賠償金等は所得ではありません。なぜなら、まず損害によるマイナスが発生し、それを穴埋めするために支払われるからです。

そうすると、損害賠償金等を受け取ったときは、原則として非課税とされ(所得税法施行令30条2項)、収入面で課税されません。しかし、この損害賠償金等を損失の額から控除しないと、損失が損害賠償金等によって穴埋めされた部分につき所得控除が受けられる結果となってしまいます。そこで、損害賠償金等を受け取ったときは、これを損失額から控除し、所得控除できないようにします。

✔確定申告と雑損失の繰越控除

雑損控除は年末調整の対象外なので、適用を受けるためには給与所得者であっても確定申告が必要です(所得税法190条)。

ところで、雑損控除の金額は多額になることが多く、損失が発生した年の所得から控除しきれないことがあります。つまり、その年の所得がマイナス(損失)になることがあります。

この場合は、雑損控除の適用を受けた年の翌年から3年間にわたって「雑損失の繰越控除」ができます(所得税法71条、2項1項26号)。災害等による損失は、正しい帳簿による所得計算がなくても把握できるので、青色申告なくして「雑損失の繰越控除」ができるとしています。ただし、損失が生じた年に確定申告をし、さらにその年から連続して確定申告を行う必要はあります(所得税法71条2項)。

医療費控除

納税者やその者と生計を一にする親族が病気などにより医療費が生じた場合、その医療費の自己負担を少しでも和らげて、家計の経済的負担を少なくしようという目的で認められる所得控除が「医療費控除」(所得税法73条)です。

医療費控除は以下の計算式で求めます

医療費控除=(実際に支払った医療費の合計額-保険金などで補てんされる金額)-10万円(総所得金額等が200万円未満の人は「総所得金額等×5%」)

※医療費控除の最大額は200万円、繰越控除制度はない

✔医療費控除の計算の仕組み

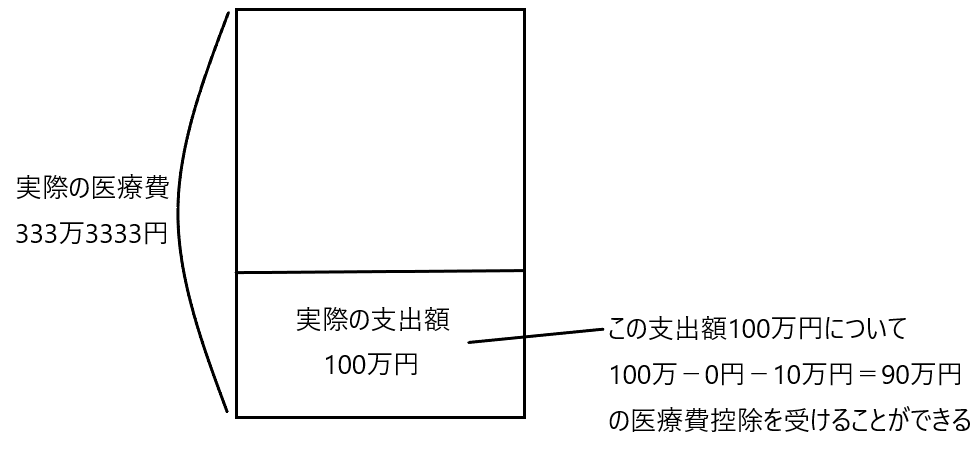

たとえば、年間に支払った医療費が100万円であり、この医療費の支出について、特に保険金などで填補されていなければ「100万-0円-10万円=医療費控除90万円」となります。

医療費負担が3割とすると、実際の医療費は「100万円÷3割=333万3333円」となります。そのうち自己負担が100万円ですが、この自己負担100万円を少しでも軽減させてあげようというのが、医療費控除です。

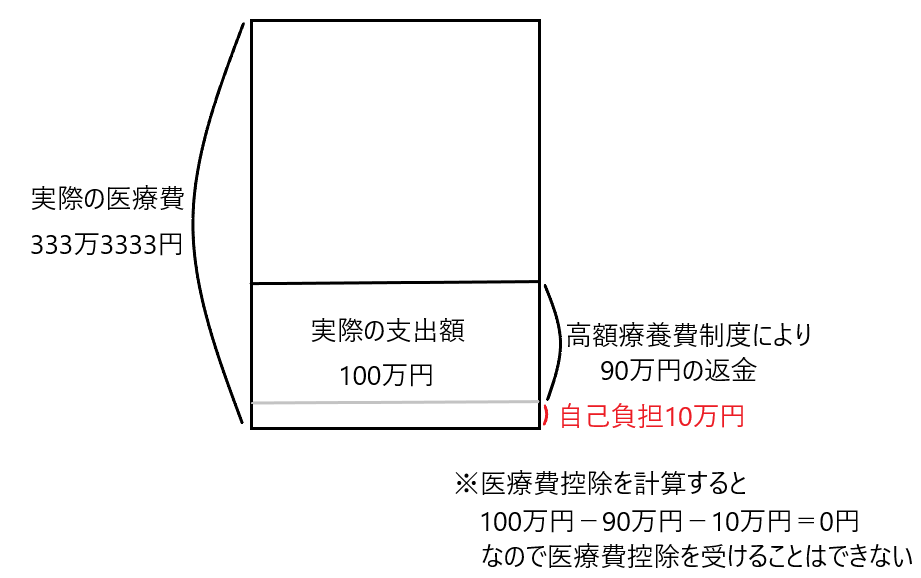

また、上の例で高額療養費制度の適用により、90万円の返金を受けた場合、「100万円-90万円-10万円=医療費控除0円」となります。高額療養費制度による返金は、実際の支出額100万円について、後から90万円の返金があるものであり、医療費の自己負担額がこの場合10万円ということになります。

医療費は保険制度で3割負担となり、高額療養費制度でその負担は軽減されます。そして、医療費控除でさらに負担が減る仕組みであり、日本の医療制度が充実していることが分かります。

✔医療費控除の趣旨

医療費は、医療サービスや薬品の対価としての支出なので「消費」であり、所得を獲得するための経費ではありません。

しかし、病気やケガなどの体の不具合は、放置できない問題であり、元の健康な状態に戻すための支出は「やむを得ない支出」と言えます。

そこで、このような「やむを得ない支出」をした人の経済的負担を少しでも和らげるために医療費控除の制度が設けられていると考えられます。

✔「医療費」の意味について

医療費控除の制度趣旨に照らすと、医療費とは「病気やケガという『悪い』健康状態から『元の良好な』健康状態に戻すための支出」ということになります。つまり、

・「悪い」健康状態から「元の良好な」健康状態に戻すための支出・・・「医療費」にあたる

・「元の」健康状態から「元の」健康状態にしかならない支出・・・・・「医療費」にあたらない

ということです。

たとえば、メガネやコンタクトレンズの購入費用は、本当に目が良くなるための支出ではないので、原則として医療費控除の対象となる「医療費」にはあたりません。

また、人間ドックなどの健康診断の費用も、その結果、悪いところがみつからなければ、医療費控除の対象となる「医療費」とはなりません。

✔医療費の範囲について

医療費とは「診察・治療とそれによる必要な医薬品の購入等の対価で通常必要なもの」と定義されています(所得税法72条2項、施行令207条)。

所得税法施行令207条は、医師や看護師などの「人的役務」と「治療又は療養に必要な医薬品の購入」の対価のうち、「一般的に支出される水準を著しく超えない部分の金額」を医療費控除における「医療費」と定めています。

このうち「人的役務」の対価について、課税実務は、通院費や入院時の部屋代・食事代なども「診療等を受けるために直接必要な費用」として「医療費」に含まれると例示しています(所得税基本通達73-3)。

これに対して「医薬品」の範囲は限定的に解釈しており、法律で認められた医薬品でないと、その購入のための支出は「医療費」として認められません。

最後に

雑損控除や医療費控除は、これをうまく活用するかしないかで、手元に残るお金が随分変わります。

たとえば「災害、盗難、横領」により、保有資産に損失が生じた場合、雑損控除の適用を受けられる可能性があります。このような損失は通常その額が大きくなりがちです。少しでも被害額を少なくしたいなら雑損控除は必須です。そしてこの雑損控除は給与所得者であっても確定申告が必要です。

また、生活に通常必要でない資産について「災害、盗難、横領」による損失が生じた場合、その損失は、その損失が生じた年か翌年において、他の資産を譲渡したことによる譲渡所得としか通算できません。基本的にこの損失は切り捨てられるので注意が必要です。

医療費控除も、多額の医療費を支払っているなら、その恩恵にあずかるべきです。

また、医療費控除は、生計を一にする家族の中で、その家族の中の1人に医療費を集めて医療費控除を受けることもできますし、家族の中で分散して医療費控除を受けることもできます。どのパターンが一番節税効果が大きいのかをシミュレーションするのがいいでしょう。

そして医療費控除も確定申告が必要です。

これらの所得控除はサラリーマンも活用できるので積極的に活用すべきです。