更正の請求は2つに分類します。

ひとつは「通常の更正の請求」です。これは前回の所得税法㊱「更正の請求①」で解説しました。

もうひとつが「後発的理由による更正の請求」です。今回はこの更正の請求を解説します。

「通常の更正の請求」と「後発的理由による更正の請求」の要件の比較

「通常の更正の請求」(国税通則法23条1項)の要件は、以下のとおりでした。

通常の更正の請求の要件

① 納税者が納税申告書を提出していること

② 申告書に係る国税の法定申告期限から5年以内であること

③ 以下のどちらかに事由により申告書に記載した税額が過大であること

(1) 税額等の計算が国税に関する法律の規定にしたがっていなかったこと

(2) 税額等の計算に誤りがあったこと

これに対して「後発的理由による更正の請求」の要件は、国税通則法23条1項1号から3号別に定められていますが、このうち1号の要件は以下のとおりです。

後発的理由による更正の請求の要件(国税通則法23条1項1号)

① 納税者が納税申告書を提出したこと、または、決定処分を受けたこと

② 申告等の税額等の計算の基礎となった事実について、判決等により、その事実が計算の基礎としたところと異なることが確定したこと

③ ②の事由により申告書に記載した税額が過大であること

④ ②の確定した翌日から2か月以内になされること

「通常の更正の請求」の要件と「後発的理由による更正の請求」の要件の一番の違いは、更正の請求を行う期限が、法定申告期限から5年以内と定められているか否かです。

つまり、「通常の更正の請求」は、法定申告期限から5年以内でなければ、更正の請求はできませんが、「後発的理由による更正の請求」は、法定申告期限から5年を超えても更正の請求ができるということです。

「後発的理由による更正の請求」の趣旨

「通常の更正の請求」の要件として「申告書に係る国税の法定申告期限から5年以内であること」というものがあります。

つまり、法定申告期限から5年を超えると、それ以外の要件を満たしていても「通常の更正の請求」(国税通則法23条1項)はできません。

しかし、法定申告期限から5年を超えていることを理由に更正の請求を認めないと、本来保護すべき帰責事由のない納税者を保護できないという不当な結果を招く恐れがあります。

そこで、このような納税者を保護するために、法定申告期限5年という期間をとっぱらって納税者を保護しようとした規定が、国税通則法23条2項の規定、すなわち「後発的理由による更正の請求」の規定です。

つまり「通常の更正の請求」(国税通則法23条1項)も「後発的理由による更正の請求」(同条2項)も、その趣旨は共通であり「過大な税額を訂正して納税者を適正に保護するための制度」なのです。

「通常の更正の請求」と「後発的理由による更正の請求」の適用範囲の違いについて

再度確認しますが「通常の更正の請求」(国税通則法23条1項)も「後発的理由による更正の請求」(国税通則法23条2項)も趣旨は同じです。「過大な税額を訂正して納税者を適正に保護するための制度」です。

ただし、趣旨は同じでも、適用要件は「後発的理由による更正の請求」の方が厳しくなります。

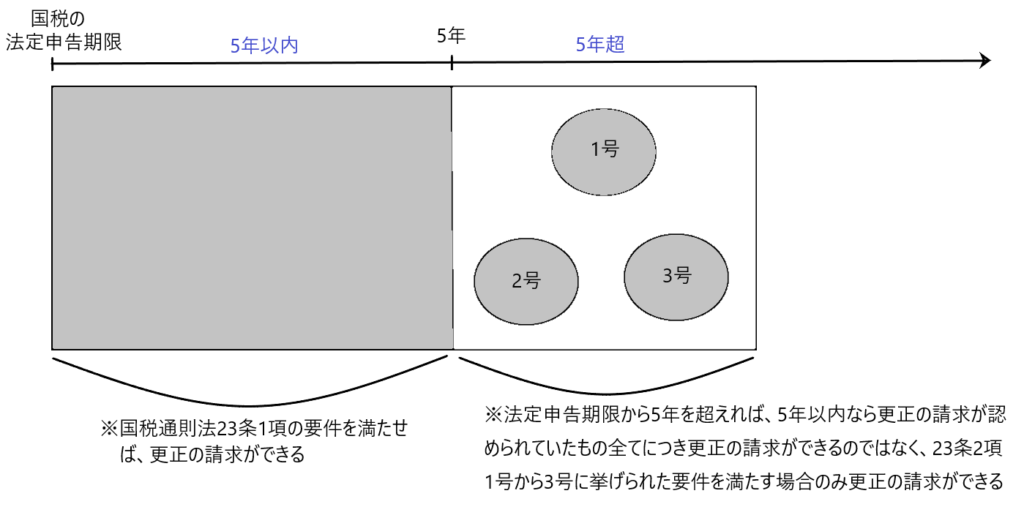

下図を見て下さい。

国税の法定申告期限から5年以内なら、他の3要件も満たせば「通常の更正の請求」(国税通則法23条1項)ができます。

しかし、国税の法定申告期限から5年を超えると、5年以内なら更正の請求が認められた場合全てにつき更正の請求ができるのではなく、国税通則法23条2項1号から3号にあげられた要件を満たす場合のみ、更正の請求ができることになります。

つまり、上図で示すとおり、更正の請求が認められる灰色の範囲が、法定申告期限から5年を超えてしまうと、限定されてしまうのです。

別の言い方をすると、国税通則法23条2項の1号から3号が適用されるような事例は「国税の法定申告期限から5年以内」という要件さえ満たせば、これらの事例は国税通則法23条1項の要件も満たすことになります。

このように、「通常の更正の請求」(国税通則法23条1項)と「後発的理由による更正の請求」(国税通則法23条2項)は、このような関係性にあることから、以下の2つのことを取り上げて説明します。

① 国税通則法23条2項による更正の請求の期限よりも、国税通則法23条1項による更正の請求の期限(法定申告期限から5年以内)の方が後にくる場合は、納税申告書を提出した者は2項の更正の請求はできない

② 法定申告期限から5年以内に「通常の更正の請求」(国税通則法23条1項)ができたにもかかわらず、しなかった場合は「後発的理由による更正の請求」(国税通則法23条2項)はできない

✔① 国税通則法23条2項による更正の請求の期限よりも、国税通則法23条1項による更正の請求の期限(法定申告期限から5年以内)の方が後にくる場合は、納税申告書を提出した者は2項の更正の請求はできない

何を言っているのか、分からないと思うので、例題で説明します。

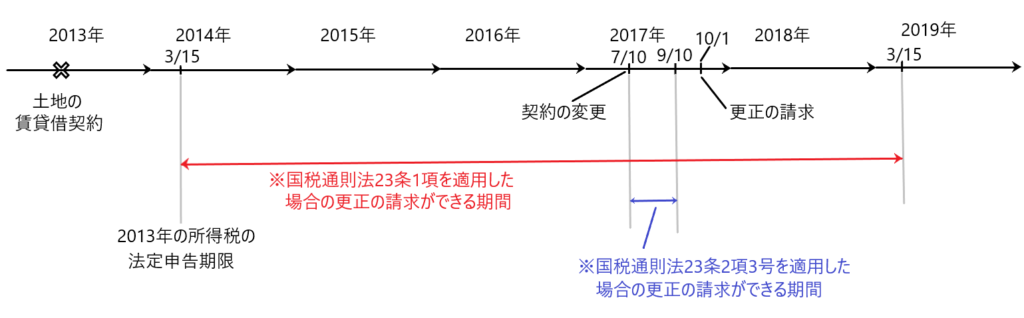

たとえば、Aさんは2013年中に土地の賃貸借契約を締結しました。

そして、2017年7月10日に当該契約が変更されたことにより、2013年分の所得税が過大となったため、2017年10月1日に更正の請求を行いました。

この契約が国税通則法23条2項3号にあたるとすると、更正の請求ができる期限は、当該契約の変更時である2017年7月10日から2月後の2017年9月10日になるので、2017年10月1日の更正の請求は期間経過後の請求となり、国税通則法23条2項3号による更正の請求は認められないことになります。

他方、2013年の所得税の法定申告期限は、2014年3月15日であり、この日から5年を経過する日の2019年3月15日が国税通則法23条1項による更正の請求の期限となり、Aさんは2017年10月1日に更正の請求を行っているので、期限内の更正の請求であり、Aさんは国税通則法23条1項による更正の請求は認められることになります。

このような場合、判例はどのように取扱っているかというと、「国税通則法23条2項による更正の請求の期限よりも、国税通則法23条1項による更正の請求の期限(法定申告期限から5年以内)の方が後にくる場合は、納税申告書を提出した者は2項の更正の請求はできない」としています。

つまり、本事例は「国税通則法23条2項による更正の請求の期限(2017年9月10日)よりも、国税通則法23条1項による更正の請求の期限(2019年3月15日)の方が後にくる場合」に該当するので、国税通則法23条2項の適用はなく、23条1項の適用により、Aさんの更正の請求は認められることになります。

✔法定申告期限から5年以内に「通常の更正の請求」(国税通則法23条1項)ができたにもかかわらず、しなかった場合は「後発的理由による更正の請求」(国税通則法23条2項)はできない

「法定申告期限内から5年以内に、国税通則法23条1項の更正の請求をしなかったことにつき、やむを得ない理由があるとは言えない」場合は、国税通則法23条2項の更正の請求はできないと最高裁で判示しています(通謀虚偽資産分割「更正の請求」事件判決・最判H15・4・25)。

つまり、法定申告期限から5年以内に23条1項の更正の請求ができたにもかかわらず、それを行わなかった場合は、そのような納税者は23条2項によって保護するに値しないと判断されたと思われます。

最後に

通常の更正の請求と後発的理由による更正の請求は、それぞれ特定の要件が存在し、適用範囲や期限に違いがあります。これらの違いをしっかりと把握して、状況に応じた適切な手続きを行うことが大切です。

また、更正の請求は納税者の保護を目的とした制度ですが、要件に合致しなければ適用が認められないため、適用できないという不測の事態を避けることが不可欠です。