今回は物的控除の残りを確認します。前回は「雑損控除と医療費控除」を見たので、残りの「社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄付金控除」を見ます。

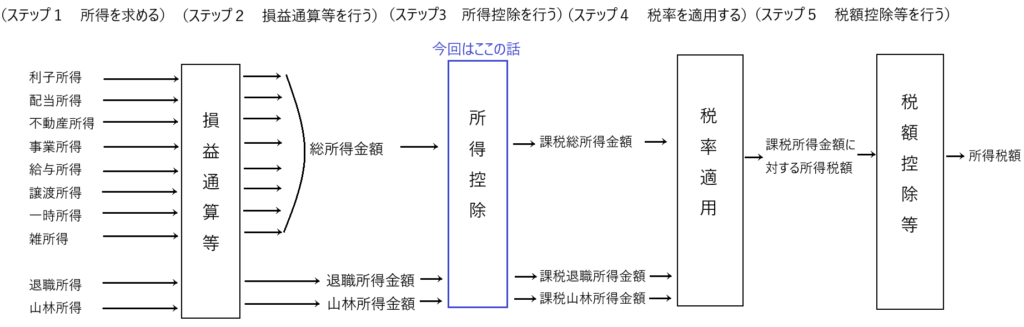

もう一度、所得控除の位置付けを図で示します。

まず、所得を10種類に分類し、それぞれの所得を計算出来たら、その所得を損益通算し、求められた総所得金額などを所得控除の箱に移し、15種類の所得控除で当てはまるものを所得控除して、次のステップに所得を移していきます。

社会保険料控除

納税者が支払った社会保険料(自分の分の保険料のみならず、生計を一にする配偶者や親族が負担すべき保険料を含む)は、その全額が所得控除されます。これを「社会保険料控除」といいます(所得税法74条)。

ここにいう「社会保険料」とは、健康保険、介護保険、労働保険、年金保険などがあり、公的な仕組みによって運営されている保険のための保険料のことです(所得税法74条2項)。

✔社会保険料を所得控除する理由

社会保険料は個人が獲得した所得から支払います。すなわち、個人が獲得した所得から、国が運営する保険機構に保険料を支払って、その対価として国から保険サービスや安心を得ているわけです。

このように考えると「社会保険料」という支出は、所得を獲得するための経費では当然なく、「消費」にあたります。「消費」にあたるなら、理論的には所得控除できないはずです。

しかし、現実には「社会保険料」の支払は所得控除されます。これは、社会保険料はその支払いが強制されているのみならず、特にサラリーマンは源泉徴収の方法で給与等から天引きされているため、自分が獲得した収入で社会保険料を支払っているという感覚が持てません(個人事業主なら、獲得した収入から社会保険料を支払うので、「自分が獲得した収入から社会保険料を支払っている」という感覚は持ちやすいです)。また、現在の日本は社会保険料の負担が大きく、社会保険にあてられた部分を課税対象とすると所得税の負担が重くなります。

これらのことを考慮し、社会保険料は政策的に所得控除の対象となっていると思われます。

なお、社会保険料と同じ性格のものとして、「小規模企業共済等掛金控除」(所得税法75条)があります。フリーランスの節税手法として小規模企業共済は有名です。またiDeCoの掛け金は小規模企業共済等掛金控除の対象となります。

✔公的年金は税金上有利

公的年金(厚生年金、国民年金)は、加入者が現役時代に保険料を支払い、退職してから年金を受け取る仕組みを国家が運営するものです。

そして、加入者が支払った保険料は社会保険料控除によって全額所得控除されるので、支払われた保険料には課税されません。

そして、公的年金として年金を受取るときは「雑所得」となり、この場合公的年金等控除という所得控除が適用されます(所得税法35条2項1号)。この公的年金等控除は公的年金などを受け取る納税者の担税力が一般に弱いことから、非常に高く設定されており、年金受取の段階で納税する税金もかなり軽減されています。

つまり、公的年金は支払い時に社会保険料控除という所得控除を受けることができ、さらに年金受取時の税負担も軽く、税制上とても優遇された制度なのです。

しかし、近年この優遇制度にメスが入り、徐々にその優遇措置が削られています。

生命保険料控除、地震保険料控除

生命保険料や地震保険料を支払った場合、要件を満たせば、生命保険料控除(所得税法76条)、地震保険料控除(77条)の所得控除が認められます。この生命保険料や地震保険料の支払いは、社会保険料と同じく、所得を獲得するための支出ではなく「消費」です。

✔生命保険、地震保険を所得控除する理由

納税者が自らの支出で一定の保険に加入することは、将来の備えを自分でするということであり、国からすればそれで国民の生活が守られるので、個人の民間保険の加入は歓迎すべきことです。

そこで、このような国民の「望ましい行動」を税制面から後押しするために、政策的に当該支出を所得控除できるとしていると考えられます。

✔生命保険料控除、地震保険料控除の額

生命保険料控除と地震保険料控除の額は、いずれも要件を満たす保険料の支払いについて、生命保険料控除は最大で12万円、地震保険料控除は最大で5万円認められます。

寄附金控除

寄附をした場合、要件を満たせば寄附金控除(所得税法78条)を受けることができます。この寄附金の支払は社会保険料や生命保険料、地震保険料と同じく、所得を獲得するための支出ではなく「消費」です。

✔寄附金を所得控除する理由

納税者が自らの支出で何らかの公益的な法人などに寄附を行うことは、国の発展に寄与することであり、国としてはこのような個人の行動は歓迎すべきことです。

そこで、このような国民の「望ましい行動」を税制面から後押しするために、政策的に当該支出を所得控除できるとしていると考えられます。

✔寄附金控除の対象となる寄附

寄附のうち、国や地方公共団体、公益団体などに対する寄附のように、公益性のある寄附のことを「特定寄附金」と呼び、この「特定寄附金」のみが寄附金控除の対象となります。よって、たとえば営利を目的とした民間企業への寄附は「特定寄附金」にはならないので、寄附金控除できません。

✔寄附金控除の計算の仕方

公益性のある寄附をした場合、その寄附金(ただし、総所得金額などの合計額の40%を上限とする)のうち、2000円を超える部分を所得控除できます。

✔寄附金による税額控除

「所得控除」は「所得控除の額×税率」分だけ減税される仕組みです。これに対して「税額控除」はその金額が丸々減税額になります。

「特定寄附金」のうち認定NPO法人や一定の要件を満たした公益社団法人、公益財団法人などに対する寄附は、一定の制限の下に寄附金額の40%を税額控除できるという特別措置が設けられています(租税特別措置法41条の18の2、41条の18の3)。この場合、寄附をした納税者は所得控除か税額控除いずれか有利な方を選択できます。

ふるさと納税

ふるさと納税とは、寄附金控除の仕組みを利用した制度です。

納税者は自分の所得に応じて、ふるさと納税できる額を決定し、その範囲でふるさと納税することで、「ふるさと納税額-2000円」分、減税を受けることができます。そして、ふるさと納税を行うことで、寄附先の自治体から、「ふるさと納税額×30%」ほどの返戻品を貰うことができます。

なお、寄附先の自治体は自由に選べます。

たとえば、ふるさと納税の限度額が5万円であり、5万円をある自治体に寄附したとします。すると「5万円-2000円=4万8千円」の減税を受けることができます。この段階では、5万円を寄附して4万8千円の減税を受けているので、2000円損した状態です。このとき、寄附先の自治体から「5万円×30%=1万5千円」相当の品物を貰うことができます。

つまり、2000円の出費で、1万5千円程の品物を購入できるというのがふるさと納税です。また、ポイントが付くサイトを利用すれば、たとえば、ポイント付与率が10%なら「5万円×10%=5000円」分のポイントも獲得できます。しかし、このポイント付与は2025年10月から廃止されます。

✔ふるさと納税の仕組み

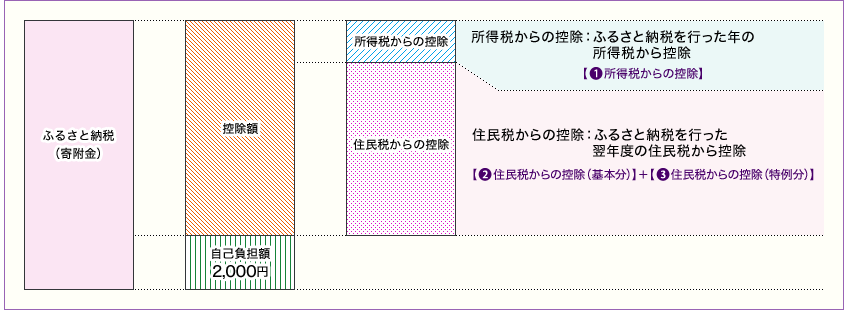

ふるさと納税は、寄附金控除に加工を加えて設計されています。

さきほどの5万円を寄付する場合を例にあげます。

5万円を寄附した場合、通常の寄附金控除なら、この5万円が所得控除されるので、所得税率が10%なら「5万円×10%=5000円」の所得税の減税がなされます。これに加えて住民税があり、住民税は「5万円×約10%=5000円」が減税されます。

つまり、通常の寄附の場合、5万円寄附したら、5000円+5000円=1万円の減税を受けることができ、結果として4万円の損失を受けることになります。

これに対して、ふるさと納税を利用して5万円寄附した場合、所得税率が10%なら「5万×10%=5000円」の減税がなされます。そして、住民税も「5万円×10%=5000円」の減税がなされます。このままであると、通常の寄附と同じく4万円損失がでます。そこでこの損失が2000円になるように住民税を減税します。つまり、追加で「4万円-2000円=3万8千円」の住民税が減税されるわけです。

このように、ふるさと納税により5万円寄附した場合、「所得税5000円+住民税(基本分)5000円+住民税(特例分)3万8千円=4万8千円」の減税を受けることができるのです。この時点で2000円損をしていますが、「5万円×30%=1万5千円」分の返戻品を貰うことができるという仕組みです。

総務省ふるさと納税ポータルサイト参照

✔ふるさと納税が行われる理由

ふるさと納税は「2000円の出費で、ふるさと納税額×30%の返戻品が貰える」というものであり、ふるさと納税は納税者が得をする仕組みになっています。

納税者と寄附を受けた自治体が得をするということは、どこかで誰かがその損失を被っているということを意味します。これについて例をあげて解説します。

たとえば、東京に住んでいるAさんが、北海道のある自治体に5万円ふるさと納税した。この場合、ふるさと納税の関係者の利益や損失はどうなっているのか?

ふるさと納税を受けた北海道の自治体

5万円の収入を受けることができる代わりに5万円×30%=1万5千円ほどの出費と、ふるさと納税の運営費がかかります。その残りがその自治体のもうけとなります

国

Aさんが5万円の寄附金控除を行うことで、5万円×10%=5000円の所得税の収入がなくなります

Aさんの住む自治体

Aさんの所得が5万円減少することで、5万円×10%=5000円(基本分)と3万8千円(特例分)の計4万3千円の住民税の収入がなくなります

まとめると、Aさんは「返礼品1万5千円-2000円=1万3千円」のお得、北海道の自治体は「5万円-1万5千円=3万5千円」のお得(運営費を除く)を、国は5000円の減収、Aさんの住む自治体は「5000円+3万8千円=4万3千円」の減収となり、納税者と寄附先の自治体が受けた利益は、国と納税者が住む自治体が負担することになります

このようにふるさと納税は、寄附を受けた自治体が収入を得ることができ、さらにその自治体の地域の特産品などが売れるということを意味し、地方の活性化を促進する制度と言えます。

しかし、その分納税者が住む自治体の住民税による収入が減少します。よって、ふるさと納税により寄附を集めることができない自治体は減収となり、地域格差を生むとして問題視されることもあります。

また、「Aさん」と「国+Aさんの住む自治体+北海道の自治体」という視点で見ると、

「Aさんは1万3千円の得」「国は5千円の損+Aさんの住む自治体は4万3千円の損+北海道の自治体は3万5千円の得であり、トータル1万3千円の損」となるため、ふるさと納税は「地域活性化を目的とした減税措置」と言えます。

✔ふるさと納税の手続(落とし穴に注意!)

ふるさと納税を行ったのであるなら、そのお得を取るためには手続を行う必要があります。

手続きには2つ方法があって、ひとつは「確定申告」、もうひとつは「ワンストップ特例制度」の利用です。

2つの手続のうち、「ワンストップ特例制度」の方は簡便です。そして、この「ワンストップ特例」は寄附先が5つ以内なら利用できますが、寄附先が6つ以上になると利用できません。

注意が必要なのは、ワンストップ特例の申請を行い、そしてその年に係る確定申告を行うと、ワンストップ特例の申請が無効になってしまうことです。

たとえば、ワンストップ特例の申請を行い、その年に係る医療費控除を受けるために確定申告を行うと、ワンストップ特例が無効になります。これを防ぐには、その確定申告において寄附金控除の申告を改めて行う必要があります。

ワンストップ特例+医療費控除の確定申告を行うことで、損をしている人は沢山いると思われます。そして、損をしていることに気付きにくいです。

対策は、ふるさと納税を利用したときは、面倒くさくても確定申告することが一番だと考えます。

最後に

iDeCoや小規模企業共済には、強力な節税効果があります。そしてこれらの支出は個人が将来に備えて行うのものであり、国もこのような行動を税制面で後押しするために所得控除を認めていると思われます。

つまり、国は公認で個人がこれらを利用することを望んでいるわけなので、積極的に活用すべきです。

また、ふるさと納税は、徐々に改正がなされ、その旨味がなくなりつつあります。とはいっても、やはり納税者にとってはお得な制度に違いありませんから、利用しない手はありません。