今回から、話は所得控除に移ります。

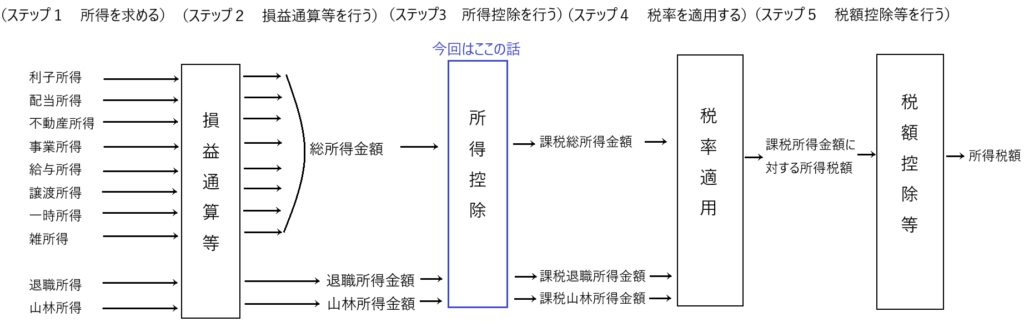

ステップ1で各種の所得の金額を計算し、その所得を損益通算の箱に移し、損益通算した後に、総所得金額、退職所得金額、山林所得金額を所得控除の箱に移します。

所得控除の箱には、15種類の所得控除が用意されています。この所得控除はその名のとおり、ステップ1、2で計算された所得を減額するものです。この所得控除の箱に、ステップ1、2で計算された所得を入れて、所得控除がなされます(所得-所得控除)。

そして、所得控除の箱で減額された所得が、課税総所得金額、課税退職所得金額、課税山林所得金額として、ステップ4の計算に移っていくことになります。

全体像の確認はこのような感じです。それでは、所得控除について詳しく解説します。

所得控除が設けられている理由

所得税法は公平な税負担の実現を達成するために、個人の事情に応じて、所得税の負担額を決定します。

例えば、同じ所得300万円の人でも、独身でそのお金を自由に使える人と、結婚して妻、子供、両親などを養っていかなくてはならない人もいます。

この場合、独身の人はお金に余裕があるから、担税力(税金を負担できる能力)が高く、結婚している人はお金に余裕がなく担税力が低いと一般的に言えます。

であるなら、この両者に同額の所得税を課税するのは公平ではありません。

そこで所得税法は、何らかの事情で担税力が低い人の税負担を軽減するために「所得控除」を設けているのです。

所得控除は15種類

所得控除は15種類あります。

「基礎控除、扶養控除、配偶者控除、配偶者特別控除、障害者控除、勤労学生控除、寡婦控除、ひとり親控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、医療費控除、寄付金控除、雑損控除」の15種類です。

この15種類は大きく2つに分類できます。「人的控除」と「物的控除」です。

「人的控除」・・・納税者の支出等とは関係なく、納税者に関する一定の事情に応じて法定された金額を控除するというもの

「人的控除」は「基礎控除、扶養控除、配偶者控除、配偶者特別控除、障害者控除、勤労学生控除、寡婦控除、ひとり親控除」の8種類

「物的控除」・・・納税者の支払額等に応じて、所得控除を行うというもの

「物的控除」は「社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、医療費控除、寄付金控除、雑損控除」の7種類

人的控除

人的控除は、人が健康で文化的な最低限度の生活を送るのに必要な所得には課税すべきではないという社会政策的配慮(日本国憲法25条参照)から設けられているものと説明されます。

人的控除も、「多くの人に関係する基礎的な人的控除」と、「ある特定の人に関係する追加的な人的控除」に分けられます。

「多くの人に関係する基礎的な人的控除」は「基礎控除、扶養控除、配偶者控除、配偶者特別控除」の4つであり、「ある特定の人に関係する追加的な人的控除」は「障害者控除、勤労学生控除、寡婦控除、ひとり親控除」の4つです。

基礎控除(所得税法86条)

基礎控除は、何らかの所得を得た場合に「48万円の所得控除」が認められるというものです。

この基礎控除が認められる趣旨は「人が健康で文化的な最低限度の生活を送るのに必要な所得には課税すべきではない」というものですが、年間48万円でそのような暮らしができるかは、少し疑問に思うところです。

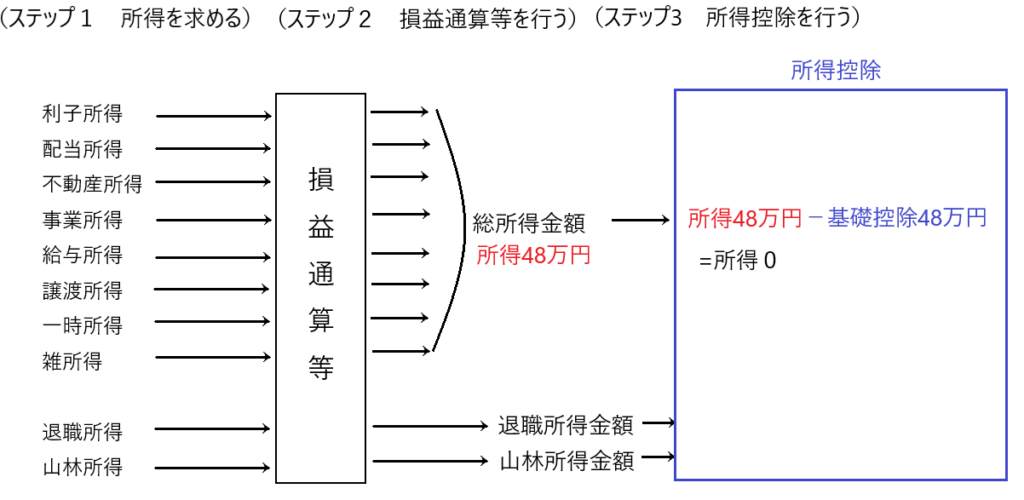

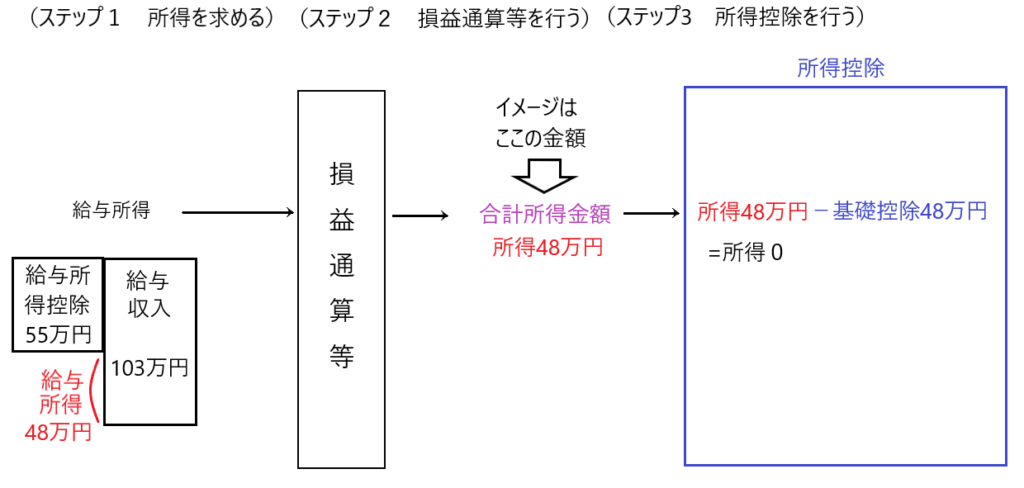

基礎控除を具体例を使って解説します。

ある人が何らかの所得を得ました。その所得の額は48万円でした。この48万円は、所得控除の箱に入れられて「基礎控除48万円」が控除されます。所得48万円から基礎控除48万円を差し引けば、所得0となり、所得税は課税されません。

つまり、所得が48万円以下なら、原則として所得税がかからないということです。

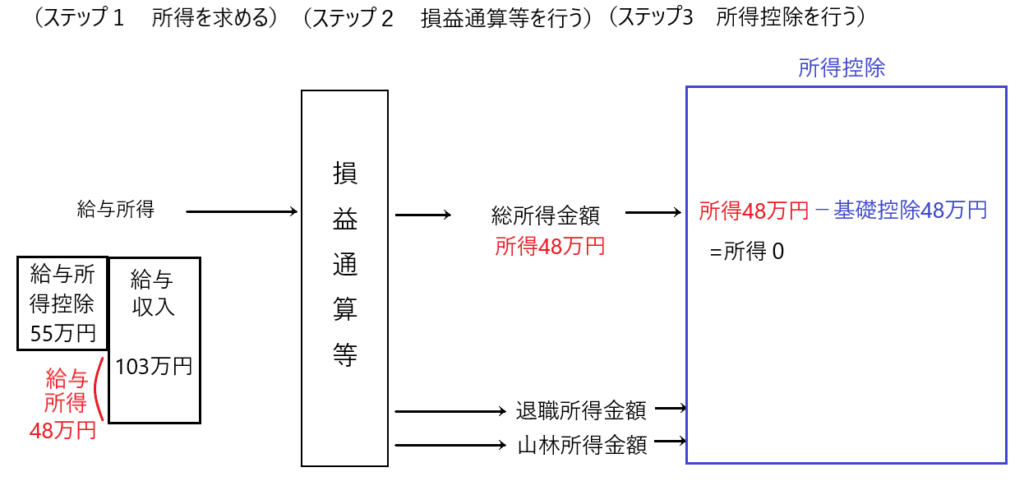

ちなみに、所得が給与所得のみでその給与収入が103万円以内なら、所得が0となり所得税は課税されません。このことについて説明します。

給与収入が103万円なら、給与所得控除(給与を受けている人の必要経費の概算額)は55万円となります。

そうすると、給与所得は「給与収入103万円-給与所得控除55万円=48万円」となります。この給与所得48万円が、損益通算→所得控除に流れて、基礎控除48万円が減額されて所得が0となるわけです。

よって給与収入103万円は所得税が課税されるか否かのラインということになります。

扶養控除(84条)と配偶者控除(所得税法83条)

✔概要

Aさんは会社に勤めていました。Aさんには養う家族がいました。自分が稼いだお金で、妻、子供、親などを養っていかなければなりません。しかし、家族を養っていくためにはお金がかかります。よってAさんは稼いだお金を家族のために使うので、手元に残るお金が少なくなり、税金を負担する力(担税力)が減少します。

このようなAさんの事情を考慮して、Aさんの納めるべき所得税額を軽減するために設けられている制度が、扶養控除と配偶者控除です。

具体例をあげて説明します。

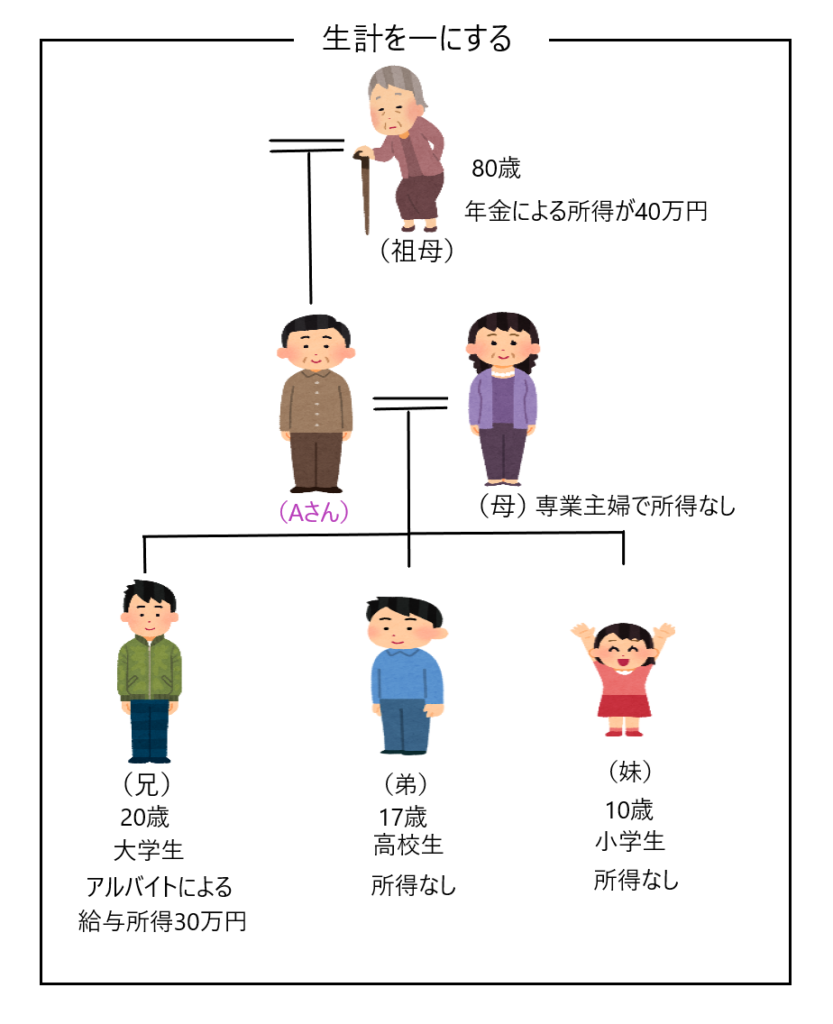

Aさんはサラリーマンで6人家族でした。祖母の年金収入も少なく、妻も専業主婦であり、子供も兄がアルバイトで給与所得30万円を得ているだけの状態でした。

Aさんは、稼いだお金で家族5人を養っていかなければならず、お金がかかります。このようなAさんには所得税を軽減して、納税する所得税額を少なくしてあげるべきです。

まずは、Aさんは妻を養っていることに着目します。妻を養うにはお金がかかります。そこで妻を養うためにかかるお金の一部を「配偶者控除」として、Aさんの所得から減額することができるのです。この「配偶者控除」の額は原則として38万円となります。

また、Aさんは祖母と3人の子供も養っていてお金がかかります。そこで、この4人を養うためにかかるお金の一部を「扶養控除」として、Aさんの所得から減額することができるのです。「扶養控除」の額も原則として一人当たり38万円となります。つまり、Aさんには扶養している家族が4人いるので、4人分の扶養控除を受けることができます。

大雑把に説明するとこのような感じです。

✔配偶者控除

Aさんの家族について、夫(Aさん)とその妻にスポットを当ててもう少し詳しく解説します。

Aさんは、自分の稼ぎで妻を養っていかなくてはなりません。妻を養っていくためにかかる費用の一部を「配偶者控除」として、Aさんの所得から控除することができます。この「配偶者控除」の額は原則38万円です。ここまでは説明済みです。

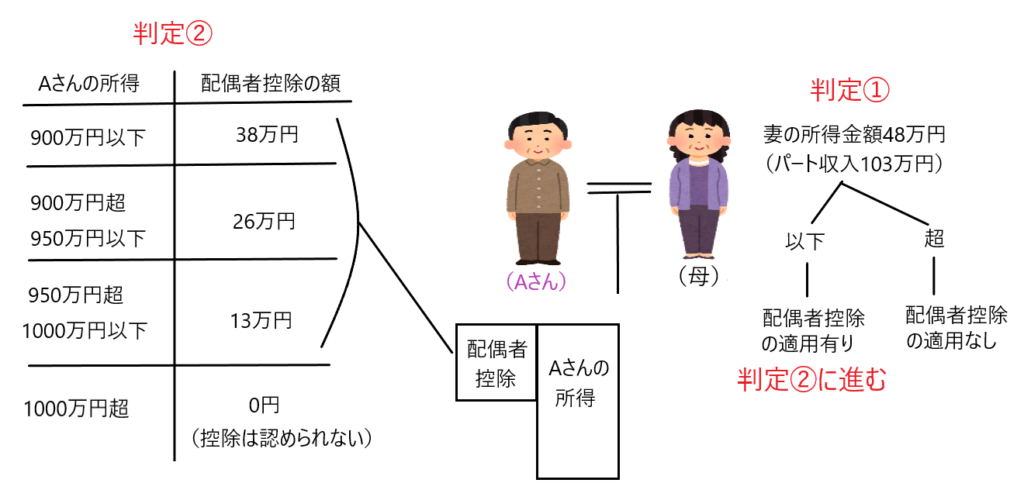

この配偶者控除を受けるための要件は、沢山ありますが、その中にある要件として判定①「配偶者である妻の合計所得金額の要件」と判定②「夫であるAさんの合計所得金額の要件」があります。

判定①「配偶者である妻の合計所得金額の要件」

「妻の合計所得金額が48万円以内」であるなら配偶者控除の適用があり、「妻の合計所得金額が48万円超」なら配偶者控除の適用はありません。

ここに「合計所得金額」とは「所得控除前の金額」と軽くイメージしてください。

たとえば妻の所得は給与のみであり、その給与収入が103万円なら、妻の給与所得は「給与収入103万円-給与所得控除55万円=48万円」となります。

この48万円が合計所得金額であり「妻の合計所得金額が48万円以内」であるため、配偶者控除を受けることができます。

よって妻の給与収入が103万円を超えると、合計所得金額も48万円を超えるので、配偶者控除を受けることができません。これが俗にいう「103万円の壁」です。

判定②「夫であるAさんの所得金額の要件」

判定①において「妻の合計所得金額が48万円以内」であるなら判定②に移ります。

Aさんの合計所得金額が900万円以下なら38万円の配偶者控除を受けることができます。しかし、Aさんの合計所得金額が900万円超950万円以下の場合は配偶者控除は26万円に減額し、Aさんの合計所得金額が950万円超1000万円以下であれば、配偶者控除はさらに13万円に減額し、Aさんの合計所得金額が1000万円超で配偶者控除が適用されないことになります。

✔扶養控除

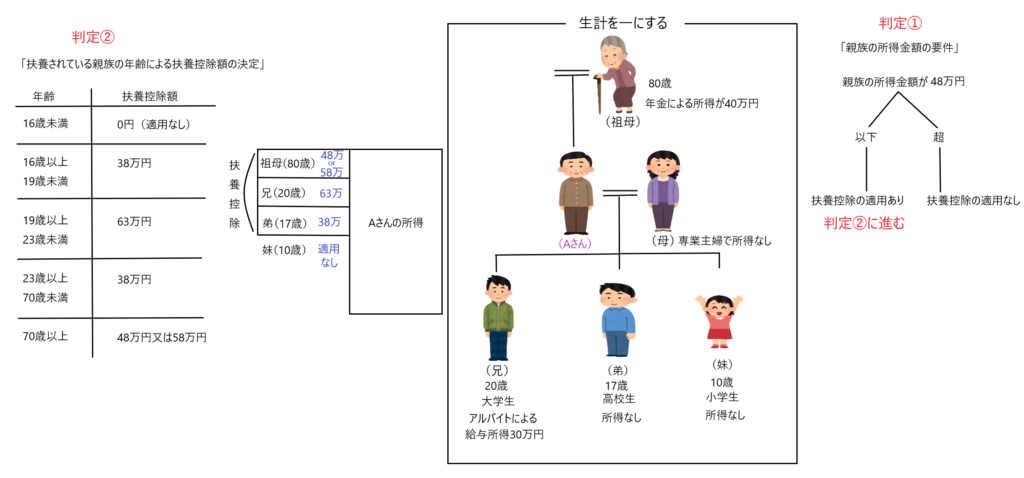

次にAさんの家族について、夫のAさんと祖母と3人の子供にスポットを当てます。

Aさんは、自分の稼ぎで祖母と3人の子供を養っていかなくてはなりません。そこで、この4人を養うためにかかるお金の一部を「扶養控除」として、Aさんの所得から控除できます。「扶養控除」の額も原則として一人当たり38万円となります。つまり、Aさんには扶養している家族が4人いるので、4人分の扶養控除を受けることができます。ここまでは説明済みです。

この扶養控除を受けるための要件は、沢山ありますが、その中の要件として判定①「親族の合計所得金額の要件」というものがあります。プラス、判定②「扶養されている親族の年齢による扶養控除額の決定」も確認します。

判定①「親族の合計所得金額の要件」

「親族の合計所得金額が48万円以内」なら扶養控除の適用があり、「親族の合計所得金額が48万円超」なら、扶養控除の適用はありません。

判定②「扶養されている親族の年齢による扶養控除額の決定」

判定①において「親族の合計所得金額が48万円以内」なら、判定②に移ります。

まず16歳未満なら扶養控除の適用はありません。そして16歳以上18歳未満なら、38万円の扶養控除を受けることができます。19歳以上23歳未満なら63万円の扶養控除を、23歳以上70歳未満なら38万円の扶養控除、70歳以上なら48万円または58万円の扶養控除を受けることができます。

Aさんの家族に当てはめると、判定①について、Aさんの妻以外の親族は「祖母、兄、弟、妹」の4人であり、それぞれの親族の合計所得金額は48万円以内(祖母40万<48万、兄30万<48万、弟と妹0<48万)であるため、全員が判定②に移ります。

判定②において、祖母は80歳なので、48万円又は58万円の扶養控除を、兄は20歳なので63万円の扶養控除を、弟は17歳なので38万円の扶養控除をAさんは受けることができます。

妹は16歳未満なので、扶養控除を受けることはできません。

余談ですが、2011年に「子供手当」制度が創設されるとともに、「高校の実質無償化」が行われたため、代わりに同じ年から「子供手当」の対象となる16歳未満の扶養親族が控除の対象から除かれ、16歳以上、19歳未満の者は、それまで受けていた扶養控除額の優遇が取り消されたという歴史があります。

配偶者特別控除(所得税法83条の2)

✔配偶者控除の問題点と解決法

さきほど「配偶者控除」を見ましたが、この「配偶者特別控除」は「配偶者控除」を補完する制度です。

「配偶者控除」の要件①は「妻の合計所得金額が48万円以内なら夫は38万円(夫の所得が900万円以下の場合)の控除を受けられ、48万円を超えると控除は受けられない」というものです。

つまり、妻の合計所得金額が48万円なら配偶者控除を受けられますが、48万1円だと受けられません。

夫の所得税率が23%で妻の合計所得金額が48万円以内の場合、38万円の配偶者控除によって87,400円の節税効果があります。しかし、妻の合計所得金額が48万1円だと所得控除はゼロとなってしまいます。

つまり、たった1円妻の所得が増えただけで、夫の納税額が87400円も増えてしまうのです。このような制度であるなら、パートで働く妻は「合計所得金額48万円、つまりパート収入103万円以内で働こう」という大きな負のインセンティブを与えてしまうことになります。

そこで、妻のパート収入が少し増えたぐらいでは、夫に認められる38万円の所得控除が吹っ飛んでしまわないように設けられたのが「配偶者特別控除」です。

妻の合計所得金額が48万円以内のときに適用されるのが「配偶者控除」であり、妻の合計所得金額が48万円を超えたときに適用されるのが「配偶者特別控除」ということになります。

✔配偶者特別控除

配偶者特別控除の額は2つの判定によって決定されます。

「妻である配偶者の合計所得金額はいくらか」という判定と「夫の合計所得金額はいくらか」という判定です。

下表で説明します。

国税庁HP参照

縦の金額が配偶者である妻の合計所得金額であり、横の金額が夫の合計所得金額を表しています。

表から分かるように、妻の合計所得金額が48万円超(パート収入103万円超)、133万円以下(パート収入201万6千円)で、かつ、夫の合計所得金額が1000万円以下なら、配偶者特別控除の適用を受けることができます。

そして、夫、妻の合計所得金額が上がるごとに、配偶者特別控除の金額が減少します。

たとえば妻の合計所得金額が95万円以下で、夫の合計所得金額が900万円以下なら、配偶者控除の額と同じ38万円の配偶者特別控除を受けることができます。

また、たとえば妻の合計所得金額が133万円、夫の合計所得金額が1000万円なら、1万円の配偶者特別控除しか受けることができません。

人的控除の重複問題

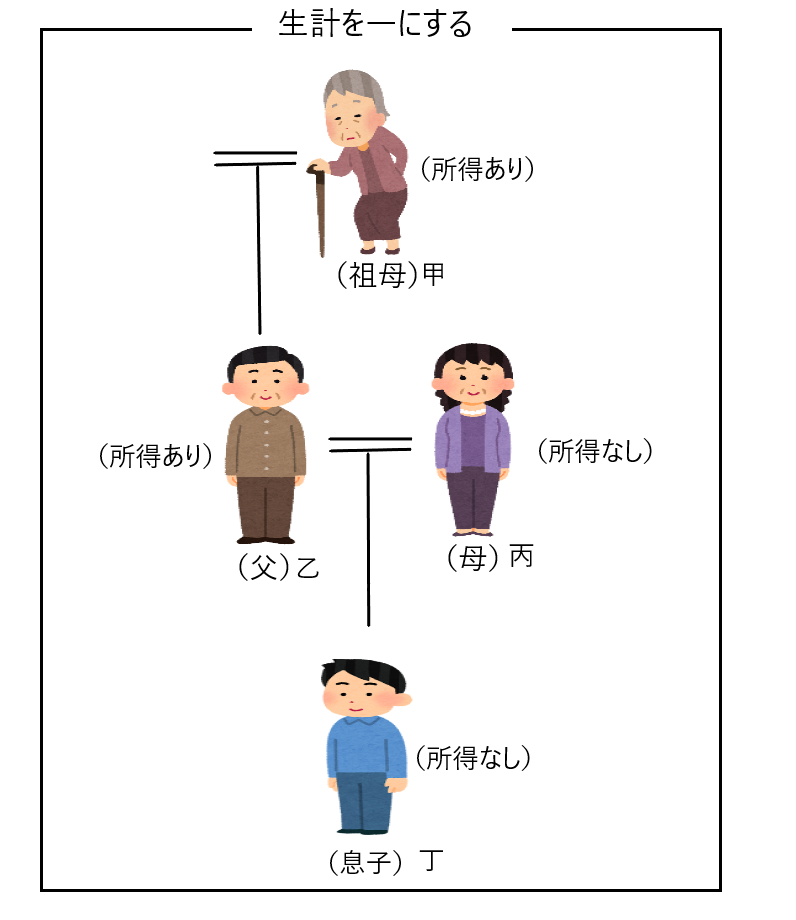

家族内、すなわち生計を一にする者の中で、ある者1人につき、扶養控除を受けることができる者が2人いたり、ある者1人につき配偶者控除を受けることができる者と扶養控除を受けることができる者がいたりする場合があります。つまり、人的控除が重複して適用されかねない状況というのがあります。

図を使って説明します。

上図のように、甲、乙、丙、丁が同居していました。

乙と丙は夫婦であり、父に所得があり、母には所得がありません。高校生である丁はこの2人の子供で所得はありません。そして祖母甲には所得があります。

この場合、息子丁につき、祖母が扶養控除を受けることができるし、父も扶養控除を受けることができます。このとき父と祖母のいずれが扶養控除を受けるのかは、納税者が選択できます(所得税法施行令219条1項)。しかし、同時に両方扶養控除を受けることはできず、またどちらが扶養控除を受けるのか決まらない場合は、総所得金額が大きい方、つまり納税者に有利な方が扶養控除を受けることになります(所得税法施行令219条2項)。

また上図家族は、母につき、父が配偶者控除を受けることができるし、祖母も扶養控除を受けることができます。このとき父と祖母のいずれが控除を受けるのかは、原則として納税者が選択できます(所得税法施行令218条1項)。しかし、同時に母を配偶者控除と扶養控除の対象とすることはできず、父が母を控除対象配偶者として申告し、同時に祖母が母を扶養親族として申告した場合は、父が配偶者控除を受けたものとして取り扱われます(所得税法施行令218条2項)。

このように現行法では、1人の者に重複して人的控除が適用されることがないように注意が払われています。また、1人の者が複数の人的控除の対象となる要件を満たしている場合、控除額の分割はできません。

追加的な人的控除

一般的ではありませんが、納税者やその関係者の中には、なんらかの事情により最低生活費が一般の人よりも多く必要とされると考えられる人がいます。

これに対応して所得税法は、このような人に追加的な人的控除を与えています。

「障害者控除(所得税法79条)、寡婦控除(所得税法80条)、ひとり親控除(所得税法81条)、勤労学生控除(所得税法82条)がこれにあたります。

また、控除対象配偶者が70歳以上である場合や控除対象扶養親族が19歳以上23歳未満、控除対象扶養親族が70歳以上の場合は、配偶者控除や扶養控除が増額されます。これも追加的な人的控除と考えられます。

基礎控除以外の人的控除を適用するにあたっての判断基準

基礎控除以外の人的控除、すなわち「扶養控除、配偶者控除、配偶者特別控除、障害者控除、勤労学生控除、寡婦控除、ひとり親控除」を適用する場面において、2つの重要な判断ポイントがあります。

ひとつは「判断の時期」です。これについては「その年の12月31日の現況によって判断する」と定められています(所得税法85条)。

たとえば、A(母)とB(娘)が同居して、母が娘を扶養していました。そして令和3年の12月20日に娘はCと結婚して、令和3年12月31日時点でCと一緒に暮らしてCに扶養してもらっている状態でした。この場合、令和3年においてBについて、人的控除を受けることができるのは、Cとなります(つまり配偶者控除を受けることができる)。

たしかに12月20日まで母と一緒に暮らしており、母が娘の生活費を負担しているので、母に扶養控除を認めるべきとも思えます。しかし、所得税法は非常に多数の納税者に適用されることを考えると、形式的に判断することは合理的であると考えられます。

もうひとつは「判断の基準」です。これは所得税法上の「配偶者」や「親族」は、民法上の「配偶者」や「親族」に当たるのかという問題です。

つまり、所得税法上の「配偶者」や「親族」は、民法上の「配偶者」や「親族」のみを意味しているのか、それとも民法上の「配偶者」や「親族」のみならず内縁関係にある事実上の配偶者や未認知の非摘出子を意味しているのかという問題です。

この点については、現在の裁判例は所得税法上の「配偶者」や「親族」は、民法上の「配偶者」や「親族」のみを意味しているとしています。

よって、民法上の「配偶者」や「親族」にあたらない内縁関係にある事実上の配偶者や未認知の非摘出子は、所得税法上の「配偶者」や「親族」にあたらず、控除対象配偶者や扶養親族には該当しないので、これらの者を養っていても配偶者控除、扶養控除は受けられません。

また、未認知の子を認知した場合、その認知の効果はその子の出生の時に遡りますが(民法784条)、所得税法上は認知により遡って扶養親族になる事はありません。

人的控除等の改正の歴史

基礎控除、配偶者控除、配偶者特別控除、扶養控除については近年改正が行われ、そのこともあってとても複雑で分かりにくい制度になっています。そこで、この人的控除の歴史を振り返って整理したいと思います。

・給与所得控除は2020年に引き下げられた

2020年、給与所得控除の最低額は65万円から55万円に引き下げられ、最高額は220万円から195万円に引き下げられた。そして、給与所得控除のMaxに達するまでの給与収入が1000万超から850万超に下げられた。この結果、給与所得者のうちその給与収入が850万円以下の者は、基礎控除が10万円上がっている分、実質的には改正前と税負担は同じである。給与所得者のうち年収850万円超の者は給与所得控除が減額されるので増税となる。

・基礎控除額は2020年に38万円から48万円に引き上げられた(所得2400万円以内の者に限る)

基礎控除が10万円引き上げられることにより、フリーランスにとっては10万円分所得控除が増えるので減税となる。給与所得者で年収850万円以下の者は基礎控除が10万円引き上げられる分、給与所得控除が10万円引き下げられるので、現状維持ということになる。なお、基礎控除は2020年改正前は所得に関係なく38万円の控除が認められていたが、改正後、所得2400万円を超えると基礎控除の額が引き下げられ、所得2500万円を超えると基礎控除を受けることができなくなった。つまり、所得2400万円を超える人にとっては増税となる。

・配偶者控除の適用を受けるための配偶者の合計所得金額が2020年に38万円から48万円に増額された

これは、2020年に給与所得控除の最低額が65万円から55万円に減額されたことに対応した改正である。改正前は「パート収入103万円-給与所得控除65万円=所得38万円」であったが、改正後は「パート収入103万円-給与所得控除55万円=所得48万円」となった。つまり、改正前も改正後もパート収入が103万円以内なら配偶者控除を受けることができるという、配偶者控除の適用ラインを維持するための増額である。

・配偶者控除も配偶者特別控除も2017年改正以前は、これらの控除を受ける人の所得額に関係なく控除が認められていたが、2018年改正後はこれらの控除を受ける人の合計所得金額が900万円を超えると徐々に控除額が減っていき、所得が1000万円を超えると控除が受けられなくなった。つまり、高所得者に対する増税ということである。

・2018年改正により、配偶者特別控除を受けるための配偶者の合計所得金額の要件が38万円超76万円未満から、38万円超123万円未満に引き上げられた。

これは2017年以前は、パート収入141万円を超えると、配偶者特別控除を受けられなくなっていたのを、パート収入が141万円を超えても188万円以内なら、配偶者特別控除を受けられることを意味する。すなわち、これは年収の壁を気にして労働を抑えるというその壁を取っ払って、パートの人に沢山働いてもらおうというための改正だと考えられる。

最後に

今回は、基礎控除、扶養控除、配偶者控除、配偶者特別控除を中心に解説しました。

この辺りは、サラリーマンに大いに関係する話です。

また、近々この辺りについて、増税がなされるという話も耳に入ります。増税がなされるということは、それだけ制度も複雑になる可能性があり、しっかり把握をしなければ、知らずに損をするということもあり得ます。

また、「○○の壁」というものがいくつかあります。まずは「年収103万円の壁」は、基本的には所得税が課税されないラインです。また「パート収入150万円の壁」は、103万円を超える部分については妻に所得税が課税されますが、夫がマックス38万円の配偶者特別控除を受けることができるラインということになります。この他にも、住民税の壁もあります。

また、この所得税の壁よりももっと重要なのが「社会保険の壁」です。この壁も意識して働く必要があります。そして、この社会保険についても改正がなされ始めています。

これらのことをしっかり把握した上で損のない立ち回りをすることが必要です。