前回の所得税㉔「所得の計算方法について」の最後の方において、必要経費を計上するのは、「2つの所得の計算式から求められる所得を一致させるため、また所得を担税力がある部分に限定するため」というようなことを説明しました。すなわち、「必要経費の意義」のようなものを軽く説明したわけです。

この記事では「必要経費の意義」をさらに深掘りします。

ここの話は抽象的な話が多く、小難しく感じることが多いと思います。しかし、実務において「何が経費にあたり、何が経費にあたらないか」という判断についての話が含まれている所でもあります。

そこの部分だけでも読む価値はあるのかもしれません。

できるだけ噛み砕いて説明しますが、それでも小難しいと感じることはご了承下さい。

必要経費か否かを個人で判断できるようにするために

所得税㉔「所得の計算方法について」の最後の方で「必要経費」の特徴として「消費にあたらない純資産の減少」と述べました。

そして「必要経費」が出てくる所得は10種類の所得のうち、不動産所得、事業所得、山林所得、雑所得の4つの所得です。

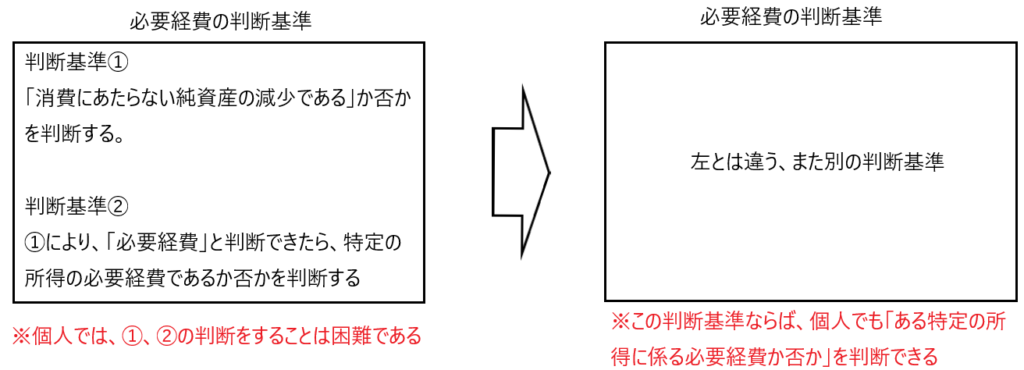

たとえば、事業を営む個人事業主が何らかの支出をした場合、それが①「消費にあたらない純資産の減少」であって、かつ②「それが事業所得の必要経費であること」を自ら判断して、事業所得に係る必要経費として計上していかなければなりません。

しかし、その何らかの支出が①「消費にあたるのかあたらないのか」を判断することは容易ではなく、また必要経費と判断できたとしても、②その必要経費が「事業所得に係るもの」なのかの判断が必要であり、これらは容易なことではありません。

したがって、個人が何らかの支出をした場合、それが①「消費にあたらない純資産の減少」であって、かつ、②「それが特定の所得の必要経費であること」の判断を個人にさせることは現実的ではありません。

そこで、また別の判断基準を作って、それに基づけば個人でも「ある特定の所得に係る必要経費か否か」を判断できる、そういう判断基準を作る必要があります。

具体的な判断基準の設定

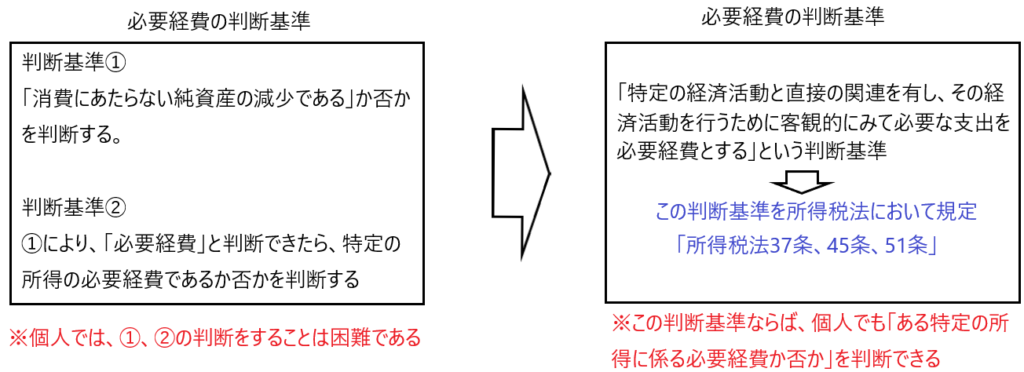

上図の左側の判断基準は、その判断を個人で行うことは困難であるので、個人でも「ある特定の所得に係る必要経費か否か」を判断できるような判断基準が必要となります。

その判断基準とは「特定の経済活動と直接の関連を有し、その経済活動を行うために客観的にみて必要な支出を必要経費とする」という判断基準です。

そして、この判断基準を所得税法において規定しています。それが「所得税法37条、45条、51条」です。

このような判断基準を設けることで、個人でも「ある特定の所得に係る必要経費か否か」を判断できるようになるのです。

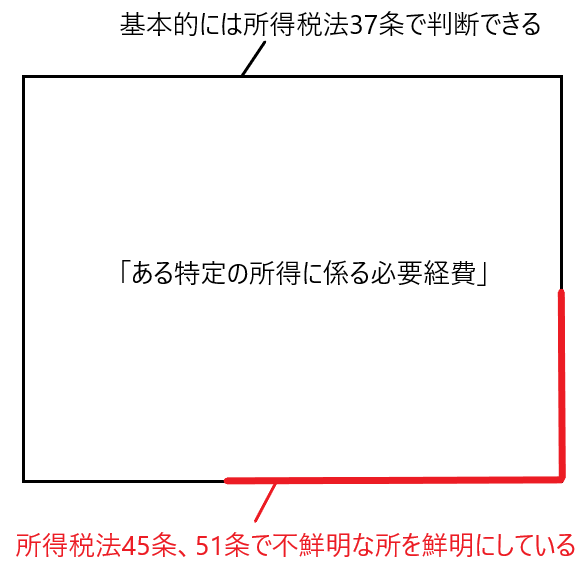

所得税法37条

所得税法37条において、必要経費に関する通則的な規定を置いています。つまり、「ある特定の所得に係る必要経費はこれこれこういうものだ」というのを、所得税法37条である程度述べ、それでも「ある特定の所得に係る必要経費」か否かが不鮮明なところを所得税法45条、51条で鮮明にしている感じです。

✔所得税法37条1項の内容

必要経費に関する通則的な規定である所得税法37条1項の内容は以下のとおりです。

所得税法37条1項 不動産所得、事業所得、雑所得の必要経費の意義

① これらの所得の総収入金額に係る売上原価その他その総収入金額を得るために直接要した費用

② その年における販売費、一般管理費、その他これらの所得を生ずべき業務について生じた費用でその年において債務が確定したもの

③ これらの所得を生ずべき業務についてその年に生じた償却費

④ 別段の定めが適用される支出

個人でも「ある特定の所得に係る必要経費か否か」を判断できるようにするために、「特定の経済活動と直接の関連を有し、その経済活動を行うために客観的にみて必要な支出を必要経費とする」という判断基準を定めました。その判断基準を規定したのが所得税法37条1項です。

所得税法37条1項の内容である①、②、③は「特定の経済活動と直接の関連を有し、その経済活動を行うために客観的にみて必要な支出を必要経費とする」という判断基準を、もっと具体的に述べたものとなります。

④については、所得税法37条だけでは「ある特定の所得に係る必要経費」か否かが不鮮明なところを所得税法45条、51条で鮮明にしようという内容です。

✔所得税法37条1項から読み取れる重要な点

所得税法37条1項は以下の3点が重要な点です。

イ 費用収益対応の原則

ロ 償却費以外の費用の債務の確定

ハ「損失」は一般的に必要経費に含まれない

イ 費用収益対応の原則

上記①の売上原価などは個別対応の対象となり、②、③の販管費などは期間対応の対象とされています。

ロ 償却費以外の債務の確定

上記③の償却費以外の費用については、「債務の確定」が必要経費に含められる要件となります。これは確定していない経費を必要経費に含めると正確な所得計算ができなくなることから、これを防ぐためです。たとえば、年末までにその債務の金額が定まっていないと、それを必要経費に算入できません。

ハ 「損失」は一般的に必要経費に含まれない

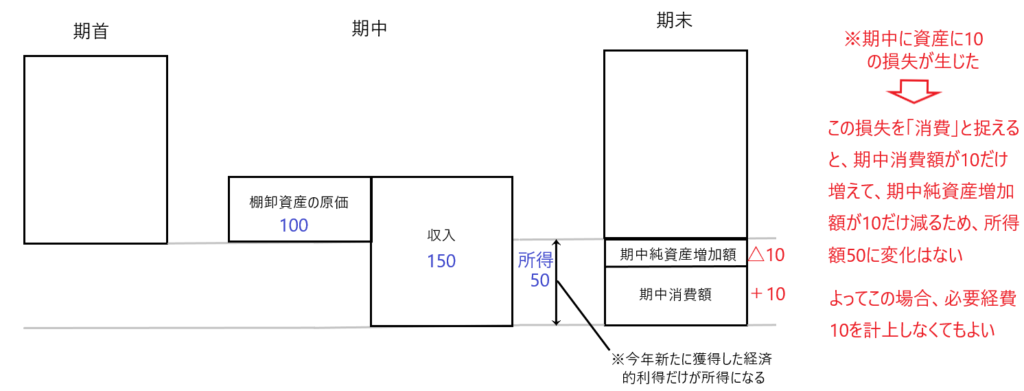

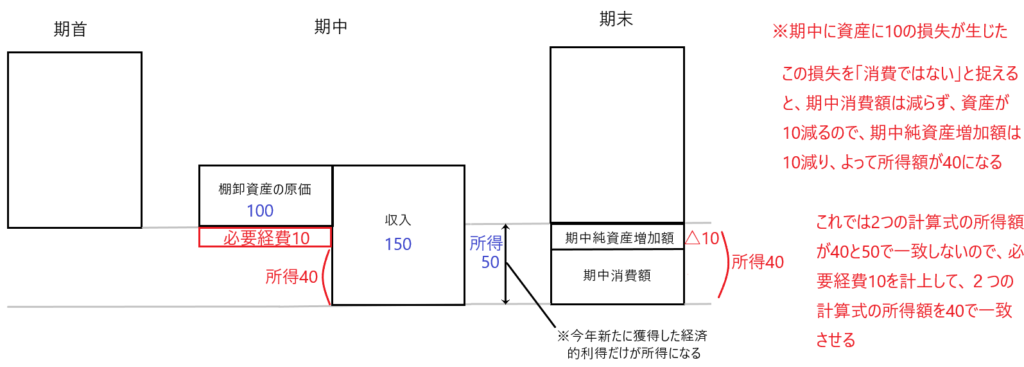

ここでもう一度、所得税㉔でみた2つの所得額の計算方法を確認します。

まず、「所得額=総収入金額-必要経費」という計算方法と、「所得額=期中消費額+期中純資産増加額」という2つの計算方法がありました。

下図を見て下さい。もし、「損失」10を消費と捉えるなら、期中消費額が10増えて、その分純資産が10減るので、所得額50に変化はありません。よって「損失」10を必要経費に算入しないことで、どちらの計算方法を使っても、所得額は50で一致するわけです。

下図を見て下さい。今度は「損失」を「消費」として捉えない場合です。この場合、消費額は変わりませんが、資産が10減るので、「期中純資産増加額」が10減ります。これにより、「所得額=期中消費額+期中純資産増加額」という方法で計算した所得額は40になります。

ただし、このままだと「所得額50=総収入金額100-必要経費50」という計算方法と一致しないため、「損失10」を必要経費として加えることで、どちらの計算方法でも所得額が40で一致することになります。

それでは「損失」はどう扱われるべきかということですが、規定上「損失」は、一般的に必要経費に含まれません。

その理由は2つ考えられます。

ひとつは、所得税の納税義務者である自然人は、法人とは違って所得稼得活動の他に消費活動も行っているため、消費に対応する損失はその自然人の消費であるため、必要経費にあたらないからです。

もうひとつは、ある損失がある特定の所得と結びつくものとは限らないためです。ある損失がどの特定の所得とも結びつかないような場合には、「雑損控除」によって所得控除できることもあります。

このような事情から、所得税法においては、必要経費に算入できる損失を個別に規定するという方法を用いています。たとえば、事業所得における資産損失の規定(所得税法51条1項、2項)は特定の損失を必要経費に算入するという規定です。言い換えれば、所得税法に必要経費に算入すると規定されていない損失は、必要経費に算入できず、消費となるのです。

所得税法51条

損失について、「一般的には必要経費に含まれない」とされていますが、「損失が必要経費に含まれる」と法律で定められている場合は、その損失が必要経費に含まれることになります。

そして、ある特定の損失が必要経費に含まれることを法律で認めているのが、所得税法51条です。この条文では、特定の資産の損失や債権の貸倒損失について必要経費として扱うことが規定されています。

ここでは、所得税法51条1項の固定資産の損失と、51条2項の債権の貸倒損失について解説します。

✔所得税法51条1項の固定資産の損失

不動産所得、事業所得、又は山林所得を生ずべき事業の用に供される固定資産について、取り壊し、除却、滅失、、、その他の事由により生じた損失の額は、必要経費に算入することができます。

「取り壊し、除却、滅失」というのは単なる例示であり、固定資産に損失が生じれば、広くその金額を必要経費に算入できると考えられます。

✔所得税法51条2項の債権の貸倒損失

不動産所得、事業所得、又は山林所得を生ずべき事業の遂行上生じた売掛金、貸付金、前渡金などの債権の貸倒れにより生じた損失は、必要経費に算入することができます。

債権は、回収できればお金になり、そのお金を消費に回すことができます。しかし、貸し倒れた場合は、お金として回収できないため、消費に回すことができません。その結果、自分の資産が減ってしまいます。つまり、債権の貸倒れも「消費にあたらない純資産の減少」と言えます。

所得税法45条

所得税法45条は、ある支出があった場合に、それが必要経費にあたらないものを規定しています。所得税法45条は必要経費にあたるものとあたらないもの(消費にあたらないものとあたるもの)をより鮮明に区別するために設けられていると考えられます。

ある支出があった場合に、それが必要経費にあたらないものとして、以下のようなものが列挙されています。

① 家事費、家事関連費(所得税法45条1項1号)

② 所得税、住民税 (所得税法45条1項2号、4号)

③ 罰課金等(所得税法45条1項3号、5号、7号、9~14号)

④ 故意または重過失を伴う損害賠償金(所得税法45条1項8号、所得税法施行令98条2項)

⑤ 賄賂などの違法な支出(所得税法45条2項)

① 家事費、家事関連費(所得税法45条1項1号)

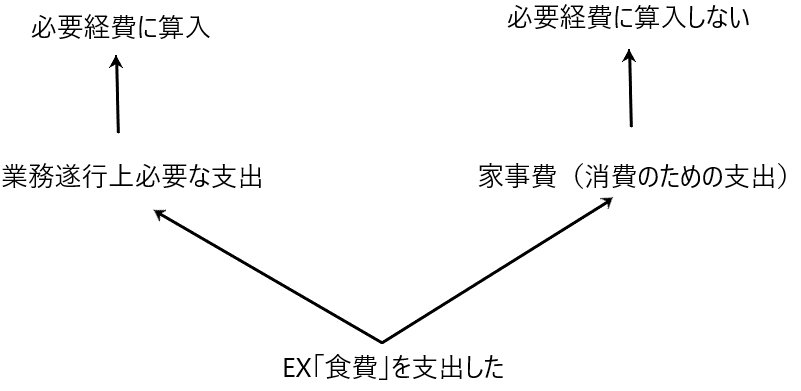

✔家事費

家事費とは、消費のための支出を言います。家事費は消費であるため、必要経費とはなりません。

消費のための支出である家事費と必要経費の区別は場合によっては非常に困難です。

たとえば、「食費」は典型的な家事費です。しかし、「グルメ探偵」が活躍する推理小説を書く作家の「食べ歩き」の費用は「食費」と考えれば、家事費ですが、著作業務と強く結びついていて著作のための調査、研究費という性格だと判断されれば、その全額が必要経費にあたると考えられます。

このように、ある支出が家事費、つまり消費のための支出なのか、それとも業務を遂行するための支出、つまり必要経費であるのかの判断は、とても難しく、ケースバイケースで判断しなければなりません。

✔家事関連費

家事関連費とは、家事費(消費)と必要経費の両方の正確を持つ支出のことです。

たとえば、自宅とお店が一緒になっている建物がある場合、その建物の維持費は、お店に対応する部分(必要経費)と、住居に対応する部分(家事費)の両方が含まれています。

このような場合、両者を明確に区別できるときは、お店に対応する部分を必要経費とすることができます(所得税基本通達45-2)。

✔家事に係わる要素のある支出の取扱い

家事に係わる要素のある支出の取扱いは、形式的には以下の4つのパターンに分かれます。

イ 家事費 必要経費に算入できない

ロ 家事関連費

ⅰ 業務に必要な部分を区分できる 必要な部分だけが必要経費に算入される

ⅱ 業務に必要な部分を区分できない 全額が必要経費に算入されない

ハ 業務について生じた費用 全額を必要経費に算入できる

しかし、これらのあてはめは、場合によっては非常に困難です。個人事業主の支出が経費として計上できるか否かという話は、まさしくここの話です。

ここである支出が「家事費なのか、家事関連費なのか、業務について生じた費用なのか」の判断を具体例を使って説明します。

動物写真家のシンジは、日本アルプスS山に生息する動物の暮らしを撮影して写真集を刊行する計画を立て、令和2年1月から3月にかけてS山中に所在する山小屋を借りて住み、多くの動物写真を撮影して令和2年12月中に写真集を刊行したところ、類をみないベストセラーになった。

この撮影には、シンジの住所地である東京都から山小屋までの往復の旅費と、山小屋の賃借料、及び、雪中の山小屋で3か月暮らすための食料費、燃料費、日用品費などの生活に必要な費用を要した(本件撮影旅行費用)。S山の冬は極めて厳しい環境だったが、もともと自然が大好きなシンジは、3か月の山小屋における生活を心から楽しんで生活を行った。

本件撮影旅行費用の全部または一部は、シンジの事業所得の計算上、必要経費に算入されるか。

解説の前に「必要経費かどうか」の基本的な考え方を簡単におさらいします。まず、「消費」とは、個人の満足や生活のためにお金を使うことです。つまり、趣味や生活などのための支出で、これは家事費に当たります。一方、「必要経費」とは、個人的な消費ではなく、収入を得るために直接かかる費用です。仕事や事業に必要な支出であり、利益を生み出すためのものです。

往復の旅費、山小屋の賃借料、食料費、燃料費、日用品費などの生活に必要な費用が必要経費に算入されるか否かの判断

往復の旅費

東京の住まいから山小屋までの往復の旅費は、上記ハにあたり、必要経費に算入される。

山小屋の賃借料、食料費、燃料費、日用品費などの生活に必要な費用

① 山小屋の賃借料であるが、住居は基本的には「消費」であり、また食料費や日用品などの生活費も通常は「消費」であるため、必要経費に算入できないと考えられる。

② しかし、山小屋の賃借料や生活費の支出は、写真集刊行というシンジの業務に関連することも確かだから、賃借料や生活費は家事関連費に該当するようにも見える。この場合、写真集の刊行と結びつく部分を区分できないから、全額が上記ロⅱにあたり、必要経費に算入できない。

③ いかにその行為を楽しんだとしても、山中で3か月も撮影に従事することは、そのすべてが写真集刊行のための業務にあたり、賃借料も生活費も全額が上記ハの必要経費に当たるという判断も、そう不自然とは考えられない。

このように、ある支出があった場合、それが「必要経費」として認められるのか、認められないのかの判断は極めて難しく、実務においても問題となる部分です。

② 所得税、住民税(所得税法45条1項2号、4号)

所得税、住民税は、収入から必要経費を差し引いた所得に課税されるものであり、収入を得るために直接的に要した費用とは言えません。したがって、所得税、住民税は必要経費として差し引くことができないのです。

一方で、事業で使っている土地や建物の固定資産税や、事業のために書類を作成する場合に課せられる印紙税は、事業と直接の関連性を有しているため、事業遂行のために必要な費用と考えられ、必要経費となります。

③ 罰課金等(所得税法45条1項3号、5号、7号、9~14号)

罰金などの金銭的制裁も、必要経費の算入が制限されます。

罰課金はその対象者に金銭的な痛みを与えることを目的とした制度であり、これを必要経費に算入すると、その痛みを軽くしてしまい適当でないため、必要経費の算入が否定されます。

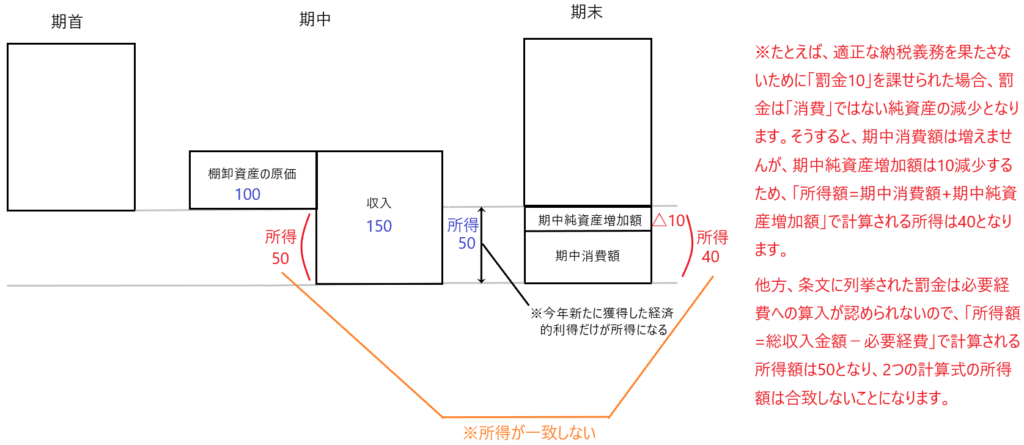

なお、罰金を必要経費にしないことにより、2つの所得額の計算式による所得額が合致しないことになります。

たとえば、適正な納税義務を果たさなかったため、「罰金10」が課せられた場合、罰金は「消費」ではない純資産の減少なので、期中消費額は増えませんが、期中純資産増加額は10減少します。そうすると「所得額=期中消費額+期中純資産増加額」で計算される所得額は40となります。

他方、条文に列挙された罰金は必要経費への算入が認められないので、「所得額=総収入金額-必要経費」で計算される所得額は50となり、2つの計算式の所得額は合致しないことになります。

④ 故意または重過失を伴う損害賠償金(所得税法45条1項8号、所得税法施行令98条2項)

故意または重過失により他人の権利を侵害することにより支払う損害賠償金も、必要経費に算入されません。反対に通常の過失による損害賠償金は必要経費に算入できます。

⑤ 賄賂などの違法な支出(所得税法45条2項)

法律で違法と判断される支出があった場合、当該支出を所得税法上、必要経費に算入することは、違法な支出そのものや違法行為を助長する結果となるため、必要経費算入を許すべきでないという意見があります。

しかし、所得税は適法、違法を問わず、純資産の増加という事実のみに着目して課税するのが適当と考えられるため、かりに支出が違法であっても、必要経費に該当するものは、必要経費として控除し得ると考えるのが適切です。

よって、違法な支出であっても、必要経費の条件を満たしていれば基本的には必要経費に含めることができます。ただし、所得税法45条2項で列挙されている違法な支出については、必要経費の算入が認められません。

所得税法45条2項により、必要経費の算入が認められない違法な支出とは、刑法198条に規定する賄賂と不正競争防止法18条1項に規定する金銭その他の利益です。

ところで、一定の支出の必要経費算入を制限する規定である45条1項、2項は限定列挙です。そのため、法律上の性質がここに列挙されているもののどれかと同じかまたは類似している金銭的負担であっても、それが45条1項、2項に列挙されていないかぎり、要件を満たしていれば必要経費に算入されます。

相続、贈与による事業用資産の取得と必要経費

事業用の不資産を購入して、これを事業に用いた場合、その不動産の取得の際に納付した登録免許税は、事業所得の必要経費として扱われます。

これに対して、相続や贈与により、事業用の不動産を取得してこれを事業に用いた場合、その不動産の相続、贈与の際に納付した登録免許税は、相続、贈与という「事業以外の行為」のための支出であり、家事費であるという判断から、登録免許税の必要経費算入は認められませんでした。

ところが、「ゴルフ会員権贈与事件」の最高裁判決により、課税庁もその態度を一変し、現在では、事業用資産を相続、贈与により取得した場合に納付する登録免許税も必要経費に算入できるとしています(所得税基本通達37-5(注)1)。

一時所得と家事費の支出

ここは余談の話になります。

事業を営んでいる個人事業主が、生活費や趣味、娯楽のために支出した場合、それは「消費」であるため、当然に事業所得を計算する上で必要経費とすることはできません。

しかし、個人事業主が競馬の馬券を購入して、馬券が当たって多額の賞金を得た場合、それは一時所得となり、その当たり馬券の購入費は、一時所得の計算において控除(差し引く)ことができます。

つまり、個人事業主の「消費行為」も、一時所得の計算上控除できる場合があるということです。

最後に

ここでは「必要経費の意義」を深く掘り下げて解説しました。

内容がとても分かりにくかったと思います。

その中で、実務に直結する「ある支出があった場合に、それを経費として計上できるか否か」というものも登場しました。

これについての判断は容易ではありません。一番根本的な考え方は「個人の生活や趣味などのための支出であれば、必要経費に算入できず」、「事業を遂行する上で直接に要した費用で、客観的に見てもその経済活動を行うために必要な支出なら必要経費に算入できる」ということです。

どちらとも言い難い支出を必要経費に算入しようとした場合、個人事業主と課税庁で意見が分かれるところです。意見が対立したときに、いかに必要経費であることを自分の口で説明できるかが重要となります。