所得税㉑「収入の帰属年度」において「収入の帰属年度」について見てきました。

ここでは、収入について、もう少し突っ込んで細かく見ていきます。

収入金額

✔権利確定主義

「収入の帰属年度」を決定する判断基準である「権利確定主義」については、所得税㉑「収入の帰属年度」において詳しく見ましたが、ここでもう一度見直します。

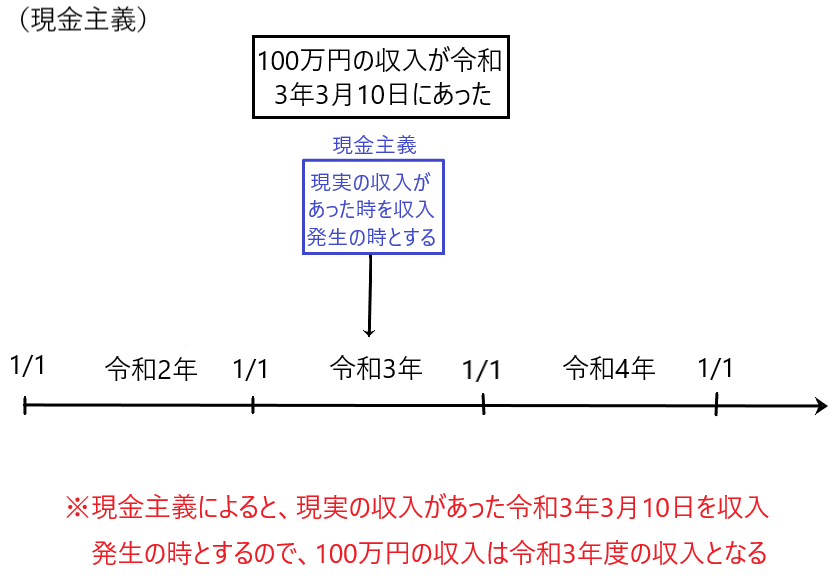

上図を見て下さい。たとえば、現実の収入100万円が令和3年3月10日にありました。この100万円の現実の収入があった時を、収入発生の時として令和3年度の収入とするのが「現金主義」です。

しかし、「現金主義」により収入の帰属年度を決定してしまうと、現金収入のタイミングを納税者が操作することで簡単に税金の操作ができてしまいます。

これを防ぐために、別の判断基準で収入の帰属年度を決定するのが「発生主義」です。

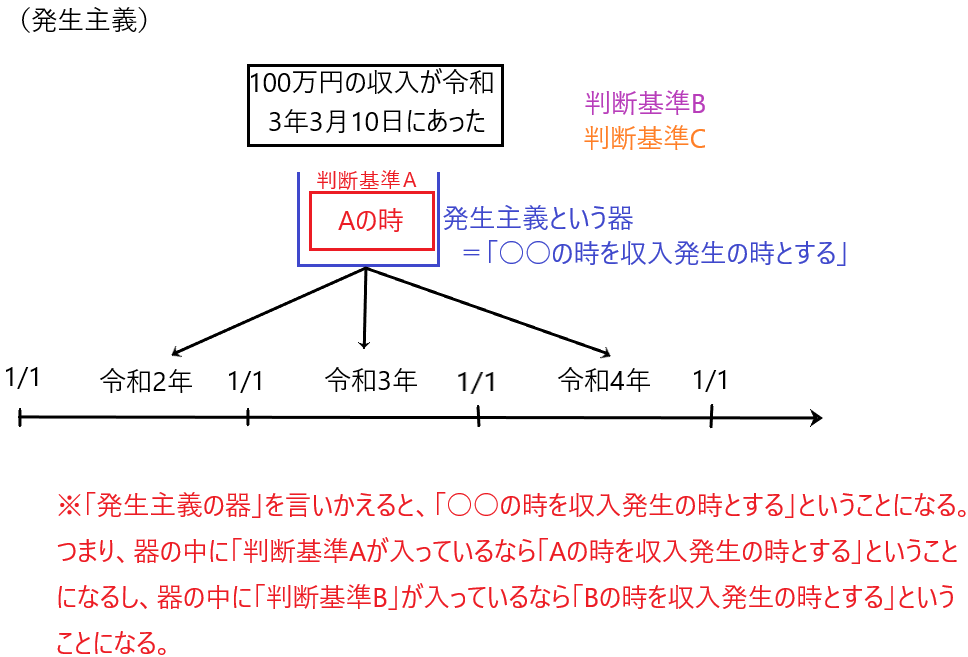

上図を見て下さい。現実の収入100万円が令和3年3月10日にありました。この場合、この100万円の収入をいずれかの年度の収入として帰属させる必要があります。

100万円の収入をいずれかの年度に帰属させるには、その判断基準が必要となります。そして、その判断基準を入れる器が「発生主義」です。

この「発生主義という器」は言いかえると、「○○の時を収入発生の時とする」ということになります。

つまり、この器の中に「判断基準A」が入っているなら、「Aの時を収入発生の時とする」ということになりますし、器の中に「判断基準B」が入っているなら、「Bの時を収入発生の時とする」ということになります。

そして、所得税法の世界では原則として、この器の中に「収入する権利が確定した時」という判断基準が入っています。この判断基準を「権利確定主義」と呼びます。

つまり現行の所得税法においては「収入する権利が確定した時を収入発生の時とする」ということです。

しかし、この「収入する権利が確定した時」はとても抽象的な言い回しです。この「収入する権利が確定した時」を具体的に言い直しているのが所得税基本通達36-2~36-14となります。

この辺りの話は所得税㉑「収入の帰属年度」において詳しく解説しているのでそちらを参照してください。

✔実現主義

所得税の世界において、収入金額を計上する場合、「実現主義」が採用されています。

この所得税の世界の「実現主義」は、会計の世界の「実現主義」とは、意味合い、そして使われる場面が多少違うと思われます。

会計の世界の「実現主義」とは、企業外部の第三者に対して財貨又は役務を提供し、その対価としての現金又は現金等価物を受領した時点で収益を認識する方法です。つまり、会計の世界の「実現主義」は収益の帰属年度を決定する判断基準というポジションにあると考えられます。

これに対して、所得税の世界の「実現主義」とは、「未実現の利得を含む資産が、別の形に変わって収入として把握できるようになった場合に、初めて収入と認識されて所得計算の対象となる」という考え方です。つまり、所得税の世界の「実現主義」とは収入の帰属年度を決定する判断基準ではありません。所得税の世界で収入の帰属年度を決定するのは「権利確定主義」です。

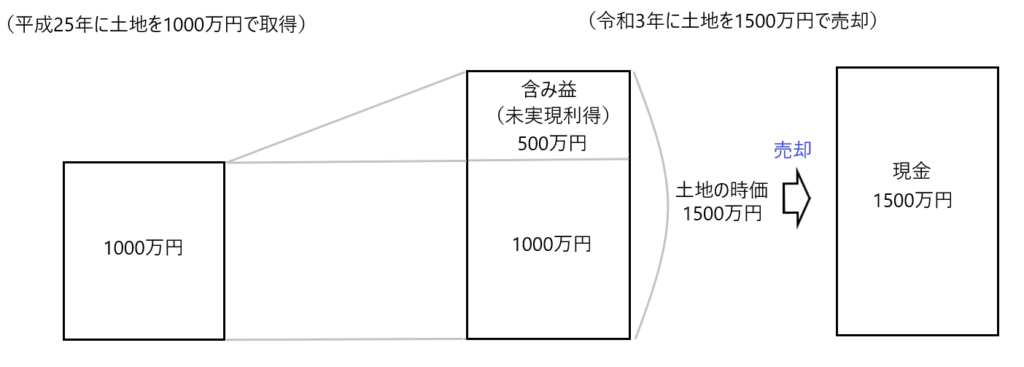

所得税の世界の「実現主義」を下の図を使って説明し直します。

平成25年に土地を1000万円で取得しました。その後、令和3年において土地の時価は1500万円に値上がりしました。

土地の時価が値上がりしても、その土地を保有しているままなら、土地の含み益である500万円は未実現の利得ということになり、収入として認識しません。

しかし、この土地を1500万円で売却したなら、それは「未実現の利得を含む資産が、別の形に変わって収入として把握できるようになった場合」であるので、このとき、初めてこの1500万円が収入と認識されて所得計算の対象となるのです。

このように、「未実現の利得を含む資産が、別の形に変わって収入として把握できるようになった場合に、初めて収入と認識されて所得計算の対象となる」という考え方を「実現主義」と言います。

そして、この収入として認識した1500万円は「権利確定主義」により、収入の帰属年度を決定するのです。

✔収入金額をいくらにするか

たとえば、先ほどの例では土地を時価1500万円で売却して現金1500万円を得ています。しかし、取引内容は取引の当事者間で定められるものなので、たとえば時価1500万円の土地を1400万円で売却するということもある訳です。

このように時価とは異なる対価の授受があったとしても、特にそれを時価に引き直して計算する規定(例 所得税法40条1項2号、59条1項2号)がなければ、実際に授受された金額を基礎として所得の額などが計算されることになります。

これを先ほどの例に当てはめると、もし時価1500万円の土地が1400万円で売買されたなら、実際の金額である1400万円を収入金額とするのです。

なお、現金以外の現物の収入があった場合、収入金額は「その現物の時価」(所得税法36条1項括弧書、2項)となります。この「時価」は当然に客観的な時価であり、「当事者の合意した価格」ではありません。

最後に

今回は、「権利確定主義」と「実現主義」の違いを通じて、所得税の世界における収入の考え方を深掘りしました。

権利確定主義は、収入をいつ発生したと認識するかの判断基準であり、実現主義は未実現の利得が実際に収入として認識されるタイミングを示します。

どちらも重要な概念で、正確に理解することで、所得計算や税務の仕組みがクリアになるはずです。