今回は事業所得の2回目です。

まずは、話の前提として、事業所得の計算式を示します。

「事業所得=総収入金額-必要経費」

このように、事業所得は「総収入金額」と「必要経費」で構成されます。

そして「総収入金額」や「必要経費」の範囲もぼやけていて分かりずらいところがあります。

今回は「こんなものが収入金額になるのか、必要経費として認められるにはこんな条件が必要なのか」という所得税法の特則に定められている「総収入金額」や「必要経費」を確認します。

総収入金額の特則

「総収入金額」には特別なルール(特則)がいくつかあります。具体的には、通常課税されない所得にも課税されるということです。

以下のような特則があります。

・棚卸資産等の自家消費(所得税法39条、所得税法施行令86条)

・棚卸資産等の贈与等(所得税法40条、所得税法施行令87条)

・農産物の収穫の場合(所得税法41条、所得税法施行令88条)

・非課税所得の例外、①必要経費を補填するための損害賠償金と②棚卸資産等の損失に対応して受領する損害賠償金(所得税法9条17号、所得税法施行令30、94条)

順番に説明します。

✔棚卸資産等の自家消費(所得税法39条、所得税法施行令86条)

事業主が販売や製造のために仕入れた棚卸資産などを自分で消費した場合は、その資産の時価が総収入金額に含められます。

これは帰属所得に課税するという特例です。通常、帰属所得には課税されませんが、本来的には所得であるため、自家消費した場合の帰属所得に課税するのは理論的には正しい課税と言えます。

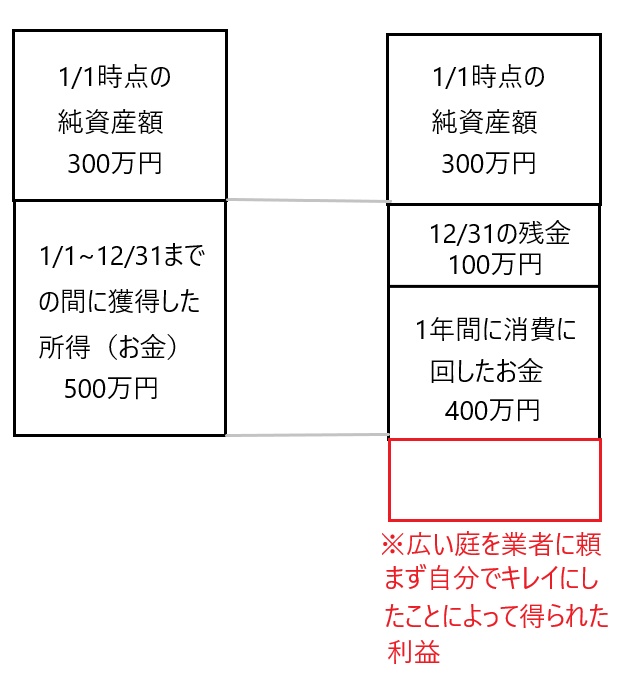

帰属所得とは以下のようなものです。

Aさんの年初の純資産額は300万円でした。今年、Aさんは500万円を稼ぎ、そのうち400万円を使い、100万円が残りました。

Aさんの一年間の所得は次のように表すことができます。

Aさんの一年間の所得(500万円) = 貯金額(100万円) + 消費額(400万円)

この計算式から分かるように「消費」は「所得」を構成します。「消費」ができるのは「所得」があるからです。

ところで、例えばAさんが業者に頼まずに自分で庭をきれいにした場合、きれいな庭を手に入れたという「消費」をしたことになります。言い換えれば、経済的な利益を得たことになります。そしてこの「消費」は上の計算式で分かるとおり、所得を構成します。

このように、お金を使わずに自分の労力で得たような経済的な利益(消費)を「帰属所得」と言います。

帰属所得は本来「消費」として所得に含まれますが、金額を測るのが難しいという理由などのため、通常は所得に含めません。

棚卸資産の自家消費は、自分の商品を自分でお金を出して購入したわけではないため、支出のない消費であり、帰属所得となります。通常帰属所得は金額を測定するのが難しいですが、この自家消費の場合の帰属所得は、「売価」として金額測定できるため特則により所得としている訳です。

✔棚卸資産等の贈与等(所得税法40条、所得税法施行令87条)

棚卸資産などを贈与したり低額譲渡した場合には、時価譲渡とみなして総収入金額に含められます。

✔農産物の収穫の場合(所得税法41条、所得税法施行令88条)

農業から得られる事業所得に関する特則として、農産物を収穫しただけで、その時価を総収入金額に算入するという特則があります。

これは、農産物が自家消費されたり他人に贈与されたりすることが多いという事情を考慮して、自家消費やみなし譲渡の規定をさらに強めたものと言えます。

✔非課税所得の例外、①必要経費を補填するための損害賠償金と②棚卸資産等の損失に対応して受領する損害賠償金(所得税法9条17号、所得税法施行令30、94条)

所得税法では、実際にお金を受け取っても、それが所得とみなされない場合があります。その一例が損害賠償金です。

損害賠償金は、損害が発生し、その損害に対して支払われるものです。

つまり、たとえば損害が△10発生し、それに対して損害賠償金が+10支払われたら、プラスマイナスゼロとなり、所得が発生していないので、非課税となるということです。

しかし、以下の①、②の場合は例外的に損害賠償金を所得として課税対象にします。

① 必要経費を補填するための損害賠償金

具体例で説明します。

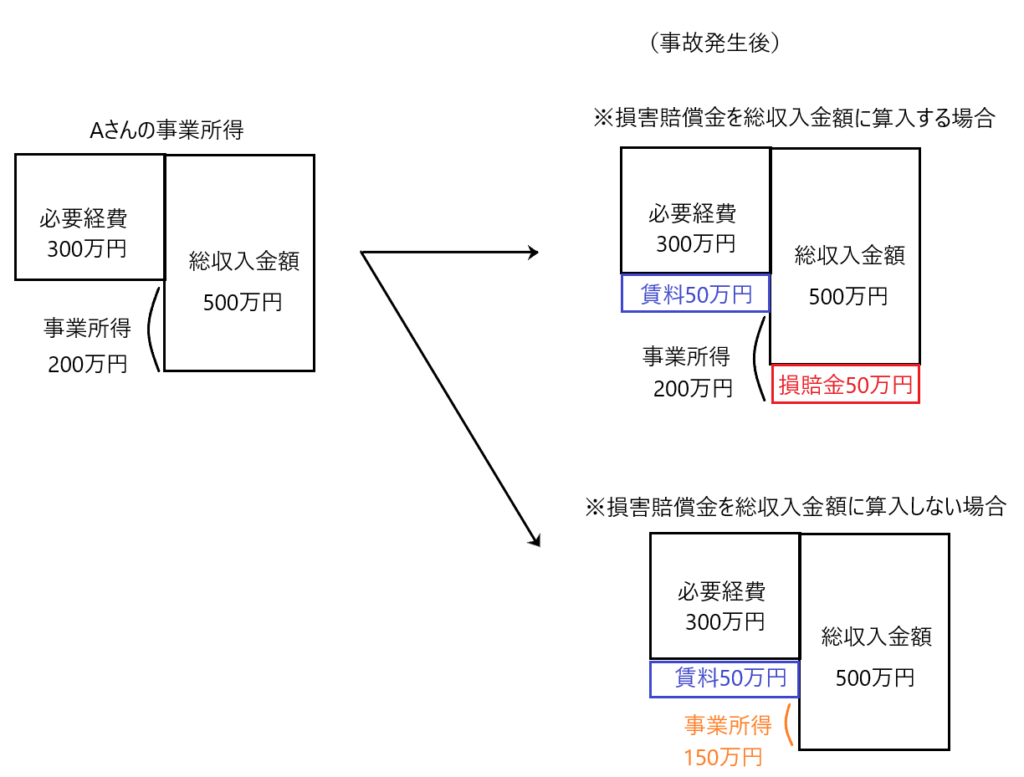

Aさんは小売業を営んでいました。その店舗にBさんがトラックでつっこんで店を壊してしまいました。Aさんは壊れた店舗でお店を経営できないので、別の店舗を借りて(賃料50万円)そこで営業を行うことにしました。Bさんは、当該店舗の賃貸料(50万円)を損害賠償金として支払いました。

上図のようにAさんは事故発生後も事故発生前と変わらず、総収入金額500万円必要経費300万円、その差額で200万円の事業所得を獲得しました。

ここに貸店舗の賃料50万円を必要経費とし、損害賠償金50万円は特則により総収入金額に含めます。そうすると、事業所得が200万円となります。

仮に、損害賠償金を総収入金額に含めなかった場合、事業所得が150万円となります。つまり、所得税上有利になるということですが、それは認める必要がないため、特則が設けられているということです。

②棚卸資産等の損失に対応して受領する損害賠償金

棚卸資産が失われて損害賠償金が得られたのであるならば、結局それは棚卸資産を売って収入を受けたのと同じことになります。

よってこのような場合は、失われた棚卸資産を損失として計上し、損害賠償金を総収入金額に含めて課税します。

必要経費の特則(所得税法51条)

続いて「必要経費」の特則です。

「必要経費」の特則は2つに分けて説明します。

一つは「所得税法51条」、もう一つは「所得税法56条、57条」です。

まずは「所得税法51条」から説明します。

✔所得税法における損失の取扱い

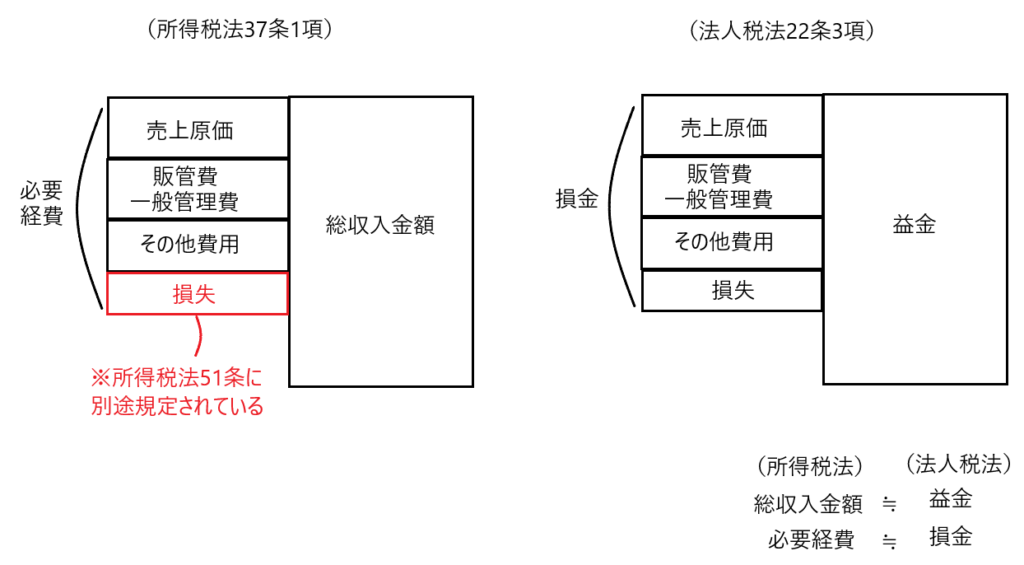

所得税法37条1項は、個人の必要経費についての基本的なルールを定めています。一方、法人税法22条3項は、法人の損金についての基本的なルールを定めています。

法人税法では、損失を損金に含めることが法人税法22条3項に規定されています。しかし、所得税法では、損失を必要経費に含めることが所得税法37条1項には規定されておらず、別途所得税法51条で特定の損失が必要経費に含まれると定めています。

✔必要経費に算入できる損失

必要経費に算入できる損失は所得税法51条1項と2項に定められています。

① 所得税法51条1項 資産損失

② 所得税法51条2項 貸倒損失等

① 所得税法51条1項 資産損失

固定資産について、何らかの損失があった場合、その損失の金額を必要経費に算入することができます(所得税法51条1項)。

なお、当該損失の額は「その損失の生じた日の属する年」に必要経費に算入します。

なお、固定資産は「減価償却」の話が絡みます。ここで減価償却について軽く説明します。

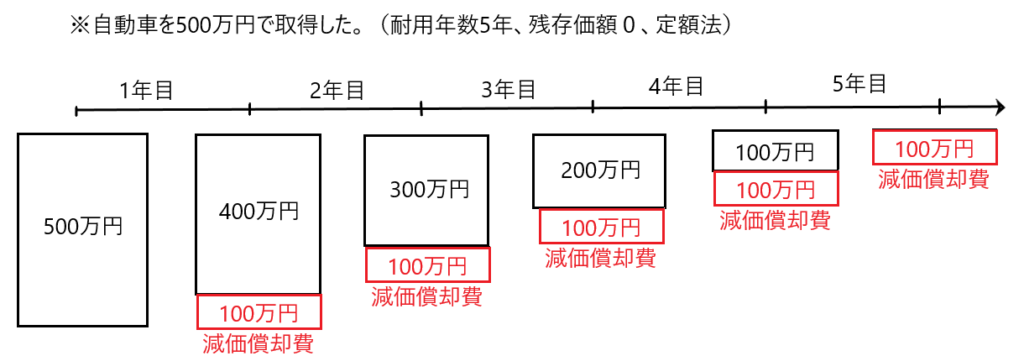

自動車は、数年に渡って使用して収入獲得に貢献するものであるため、購入した一年目に全額必要経費とするのではなく、使用する数年に渡って費用化すべきです。

このように自動車を数年に渡って費用化する手法が「減価償却」です。

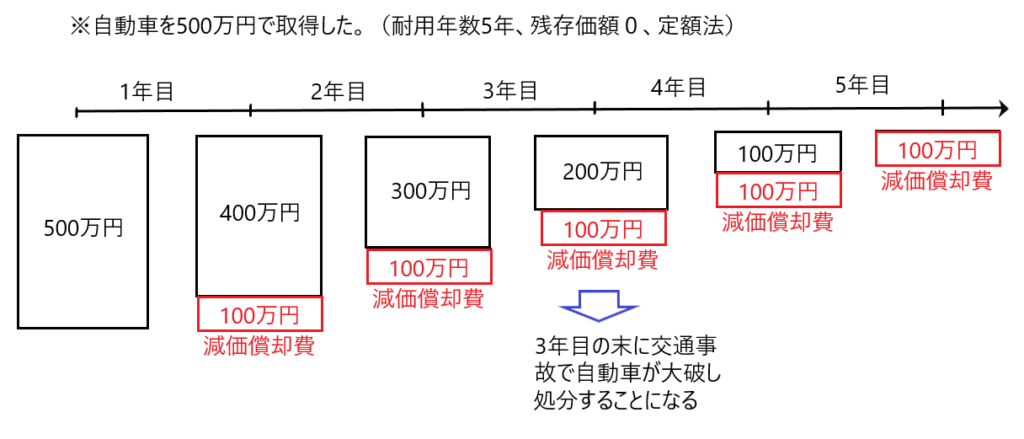

上の図では、自動車を5年に渡って費用化します。取得価格が500万円なので一年あたりの必要経費算入額は500万円÷5年=100万円とします。このように固定資産である自動車の取得価格を分割して費用計上した場合の当該費用のことを「減価償却費」といいます。この「減価償却費100万円」を必要経費に算入するのです。

ここからは減価償却×資産損失の話をします。上と同じ図を使います。

自動車を事業で使用していたところ、使用して3年目の末に交通事故を起こし、自動車がおしゃかになりました。

この自動車は3年使用しているので、3年間減価償却費を計上しており、減価償却費の累計は300万円とです。つまり、取得価格500万円のうち300万円は費用化が済んでおり、残り200万円が未だ費用化されていません。

このような場合に残りの200万円を資産損失として、3年目の年に必要経費に算入するのです。

② 所得税法51条2項 貸倒損失等

「事業の遂行上生じた売掛金、貸付金、前渡金その他これらに準ずる債権の貸倒れ」により生じた損失の額は必要経費に算入することができます(所得税法51条2項)。

なお貸倒損失の額は、「その損失の生じた日の属する年」に必要経費として算入します。

必要経費の特則(所得税法56条、57条)

事業所得の必要経費は、損失に関する特則だけでなく、所得税法56条に規定された特則や、その例外として所得税法57条もあります。この56条、57条は家族経営や専従者給与に関する話です。

まずは56条、57条の前提となる話をした後に、それぞれの条文を説明します。

✔56条、57条の前提となる話

具体例を使って説明します。

Aさんは個人事業主で、ある年の総収入金額は2000万円、必要経費は800万円でした。よって所得は1200万円で、所得税は「1200万円×33%-1,536,000円=242万4千円」となります。

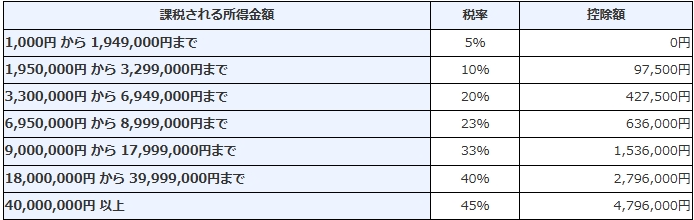

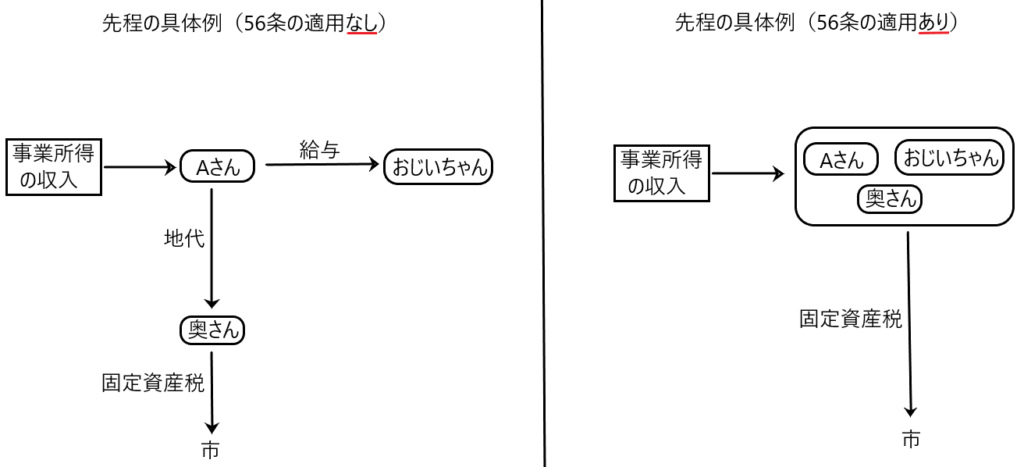

所得税の速算表 国税庁HPより抜粋

Aさんは「せっかく稼いだのに、所得税だけで250万円近く持っていかれるのは痛いなあ、何かいい節税方法はないか」と考えました。

そこで、Aさんは所得を複数人に分散する方法を思いつきました。つまり、所得を分散すると、それだけ適用される所得税率が低くなるということです。

試しに1200万円の所得を3人に分散すると、所得税は

(400万円×20%-42万7500円)×3人=111万7500円

となり、250万円近くあった所得税が110万円位に減ります。

「、、、、!!!250万円近くあった所得税が110万円位に減っている、これは使えそう!」とAさんはなりました。

そこでAさんはこの手法を用いて所得税を節税するために、自分の父であるおじいちゃんに自分の事業の従業員になってもらって、400万円の給料を支給することにしました。でも実際には事業を手伝うことは難しいので、事業場の掃除をしてもらいました。

また、この事業場の土地はそもそも妻の持ち物であるので、妻からこの土地を年間240万円の賃料を支払って借りるという体にしました(固定資産税12万円)。

このようにすると、1200万円の所得を、3人に分散することができます。

以下において、3人の所得税額を算出します。

Aさんの事業の総収入金額は2000万円、必要経費は800万円に加えて、お爺ちゃんに支払う給料400万円と、妻に支払う土地の賃借料240万円となる。また、土地の固定資産税は12万円である。

この場合の、Aさんと、おじいちゃん、そしてAの奥さんのそれぞれの所得税額は、、、

Aさんの所得税額(事業所得)

{2000万円-(800万円+400万円+240万円)}×20%-42万7500円=69万2500円

おじいちゃんの所得税額(給与所得)

{給与収入400万円-(給与所得控除124万円+基礎控除48万円)}×10%-9万7500円=13万500円

奥さんの所得税額(不動産所得)

(賃料収入240万円-固定資産税12万円)×10%-9万7500円=13万500円

3人トータルの所得税額は

69万2500円+13万500円+13万500円=95万3500円

つまり、3人で所得分散する前のAさんの所得税額は242万4千円であったのに、所得分散することで、その所得税額は95万3500円となり、150万円近く節税できたことになります。

給与所得控除の速算表 国税庁HPより抜粋 基礎控除の金額 国税庁HPより抜粋

しかし、この方法を許すと、家族全員を形だけ従業員にして給料を支払うなどの方法で、所得税を不当に安くすることが可能です。これを防ぐために、所得税法56条が設けられています。

✔所得税法56条

所得税法56条は長文で、読んだだけでは何を言っているのか、何をしようとしているのかさっぱりわかりません。

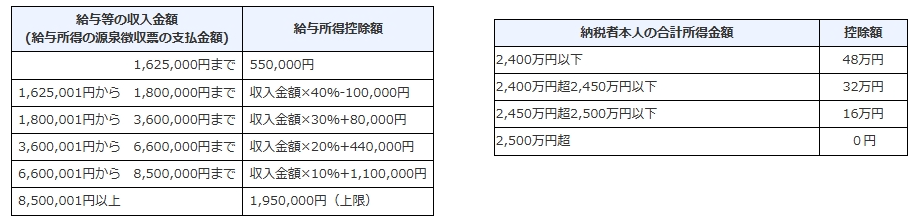

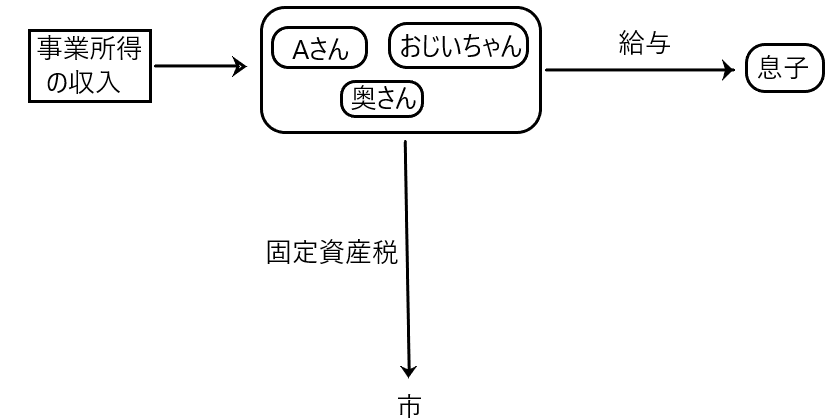

この条文がしようとしていることを、下の図を使って説明します。

日本の所得税法は個人単位主義(所得税法⑥参照)を採用しているので、Aさん、おじいちゃん、奥さんがそれぞれ所得計算の単位となるはずです。

しかし、この原則を無制限に適用すると、先ほどの具体例のように、Aさんの事業所得をおじいちゃんの給与所得や奥さんの不動産所得に分散して、所得税を安く抑えることができてしまいます。

そこで上図の右側のように、このような家族間においては、Aさんとおじいちゃんと奥さんをひとつの所得単位として捉えることにより、所得分散を防ぎ、この所得税の穴を塞ごうとしているのです。これが所得税法56条が行おうとしていることです。

それでは、先ほどの具体例について、所得税法56条の適用がある場合の3人の所得税額を計算します。

もう一度具体例の内容を確認します。

Aさんの事業の総収入金額は2000万円、必要経費は800万円に加えて、お爺ちゃんに支払う給料400万円と、妻に支払う土地の賃借料240万円となる。また、土地の固定資産税は12万円である。

おじいちゃんに支払う給料はAさん、おじいちゃん、奥さんの3人の枠の中でのお金の移動にすぎないので、給与とはなりません。また奥さんに支払う地代もこの3人の枠の中でのお金の移動にすぎないので地代とはなりません。また、固定資産税はこの3人の枠から外に出ていくお金であるため、Aさんの事業に係る必要経費となります。

この場合の、Aさんと、おじいちゃん、そして奥さんのそれぞれの所得税額は、、、

Aさんの所得税額(事業所得)

{2000万円-(800万円+12万円)}×33%-153万6千円=238万4400円

おじいちゃんの所得税額(給与所得)

おじいちゃんへの給料の支払はなかったことになるので、おじいちゃんに給与所得はなく、よって所得税額はゼロです。

奥さんの所得税額(不動産所得)

奥さんへの地代の支払はなかったことになるので、奥さんの不動産所得はなく、よって所得税額はゼロです。

3人トータルの所得税額は

238万4400円+0円+0円=238万4400円

この具体例で所得税法56条の適用がなければ、3人トータルの所得税額は95万3500円でした。しかし、56条の適用により、トータルの所得税額は238万4400円となります。

このように所得税法56条が適用されることにより、所得分散が無効になり、結果として所得税を安くすることを防いでいるのです。

✔所得税法57条1項(青色事業専従者控除)

所得税法56条の厳しい制限には、現行法上、大きな例外が認められています。それが所得税法57条1項の「青色事業専従者控除」です。

これによると、事業主が青色申告(青色申告については、所得税⑯「不動産所得」を参照)をしている場合に、生計を一にする配偶者や親族(15歳未満の者を除く)が、「専ら事業主の事業に従事する」と、労務の対価として相当と認められる給与の支払いには56条の適用はなく、原則どおり、支払った人の必要経費に算入されるとともに、受け取った人の給与所得として課税されることになります。

これを先ほどの具体例を使って説明します。

たとえば、Aさんは事業を行うにあたり、青色申告をしており、15歳以上の息子がフルタイムでAさんの事業に従事している場合、給与の額が適正であれば、その給与の支払いはAさんの必要経費に算入され、かつ、給与を受け取った息子の給与所得として課税されることになります。つまり、この給与の金額分、所得分散ができているということです。

ただし、配偶者や親族が事業に従事して給料を受け取る場合のみ適用され、奥さんのように土地を賃貸して地代を受け取る場合は57条の適用はありません。

また、57条の青色事業専従者控除の適用を受けるためには、あらかじめ税務署長に届け出る必要があります(所得税法57条2項)。

✔所得税法57条3項

事業所得を得ているAさんが青色申告をしていない場合、配偶者や親族がその事業に「専従」していても、また給与の支払額が適正であっても、57条1項の適用はなく、給与をAさんの事業の必要経費にできないとともに、その給与は配偶者や親族の給与所得にもなりません。つまり、所得分散できないということです。

しかし、配偶者や親族がその事業に「専従」していて、また給与の支払額が適正であれば、事業専従者一人当たり、配偶者なら86万円、その他の親族なら50万円を限度に必要経費にできます(57条3項)。そしてこの金額が事業専従者の給与収入となります(57条4項)。つまり、青色申告をしていない場合は、86万円、50万円の限度で所得分散ができるということです。

たとえばAさんが青色申告をしていない場合で、奥さんと息子がともにAさんの事業に専従しているとき、奥さんについては86万円を限度として必要経費に算入できるとともに、その額が奥さんの給与収入となり、また息子については50万円を限度として必要経費に算入できるとともに、その額が息子の給与収入となります。

✔青色申告について

事業所得を得る納税者は青色申告をすることができます。ちなみに青色申告ができるのにしない場合の申告を白色申告と言います。

青色申告には、様々な特典が認められます。たとえば最大で65万円の青色申告特別控除(租税特別措置法25条の2)が認められたり、また事業所得においては、配偶者や親族に給与を支払って、その全額を事業所得の必要経費に算入できます(所得税法57条1項)。

青色申告をするためには、所轄税務署長に申請をして承認を受けなければなりません(所得税法144条)。

青色申告を行った者は、一定の要件を満たした帳簿の作成保存(所得税法148条)と確定申告書に一定の書類を添付する義務を負います(所得税法149条)。

青色事業専従者控除の活用

青色事業専従者控除(所得税法57条1項)は事業主の事業所得を分散して、家族単位で納付する所得税額を減額するための強力なツールとなります。

青色事業専従者控除を適用するためには、その大前提として青色申告を行う必要があります。この青色申告にも節税できるメリットが沢山あります。

個人事業主が所得税を節税するためにやるべき最低限のことは、まずは青色申告です。そして家族がいて同意があれば、専従して働いてもらって、この青色事業専従者控除を受けることです。

家族経営をなされている個人事業主の方は、それぞれ状況が違うため、節税するための色々な組み合わせが考えられると思います。

自分の事業に最適な節税方法を見つけて、実行しそれにより自分のお金を守ることが大切です。