配偶者の税額軽減とは、配偶者間の相続においては1億6000万円まで無税となる制度のことです。

であるならば、相続財産が1億6000万円以内である場合、配偶者に相続させることが相続税の観点から有利に思われるかもしれません。

ただし、配偶者の税額軽減には予期せぬ落とし穴があるため、この制度を利用する際は注意が必要です。

本記事では、配偶者の税額軽減に関して解説します。

配偶者の税額軽減

夫が死亡し、配偶者である妻が相続する場合、相続財産が1億6000万円以内であれば、妻に相続税は課税されません。

これが認められるのは、以下の理由からです。

・配偶者は財産形成に寄与してきた

・配偶者の生活を保障するため

・配偶者への相続は同世代への相続であるため

✔配偶者は財産形成に寄与してきた

配偶者は被相続人とともに生活をすることで資産形成に寄与してきたといえるため、相続税の課税を優遇するのです。

✔配偶者の生活を保障するため

残された配偶者の生活の安定を保障する必要があります。

✔配偶者への相続は同世代への相続であるため

夫から妻への相続はいわゆる「横の相続」であり、「下への相続」である子供への相続ではないため、そのことが考慮されています。

一次相続と二次相続

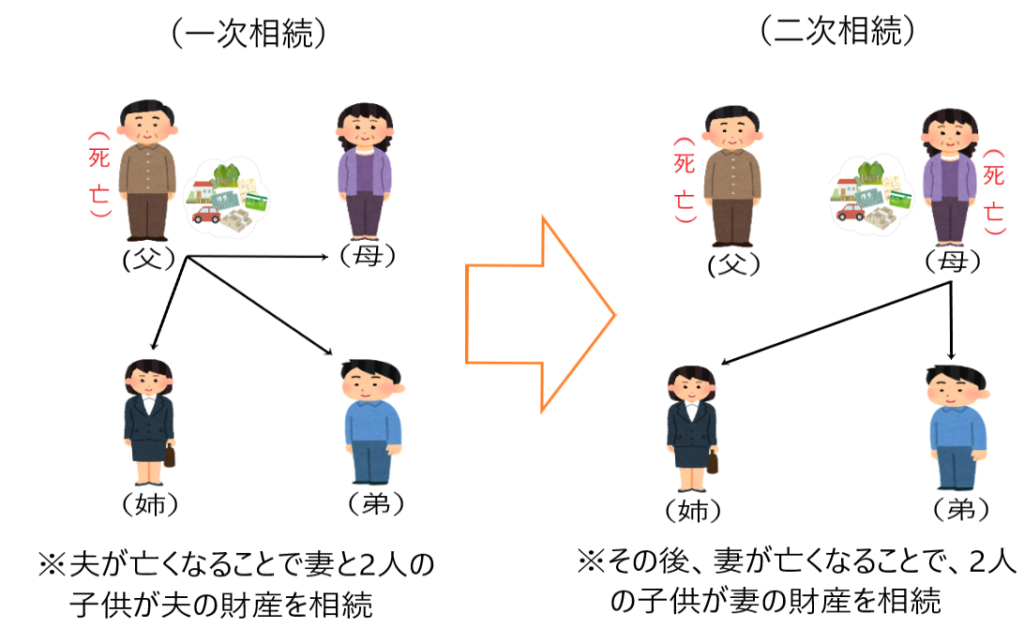

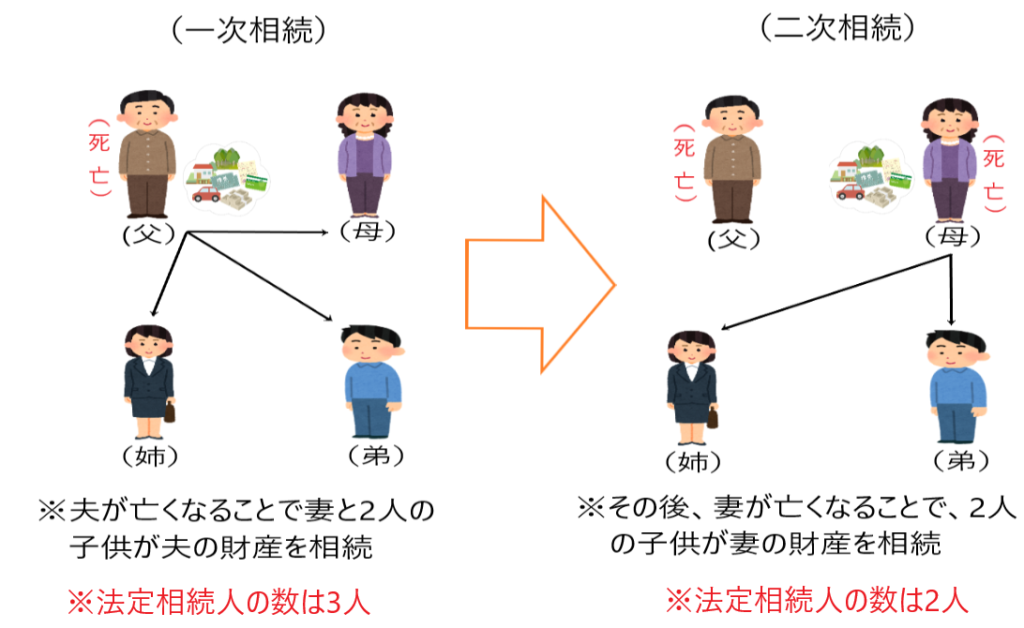

例えば、子供が2人いる夫婦がいました。そして夫が亡くなりました。夫が亡くなることで妻と子供2人で夫の財産を相続します。これが「一次相続」です。

そして、その後、妻も亡くなりました。妻が亡くなることでその子供2人が妻の財産を相続します。これが「二次相続」です。

このように、子供がいる夫婦の場合は、夫か妻が亡くなることで、まずは一回目の相続が発生し、その後残された配偶者が亡くなることで二回目の相続が発生するのです。

一次相続で妻に相続させる場合の落とし穴

一次相続で妻に相続させる場合、相続財産が1億6000万円以内であれば、妻に相続税は課税されません。この制度はとてもお得な制度に見えますが、落とし穴があるので注意が必要です。

・一次相続よりも二次相続の方が法定相続人の数が減ってしまう

・妻が固有の財産を持っている場合、なおさら相続税が高くなる可能性がある

✔一次相続よりも二次相続の方が法定相続人の数が減ってしまう

子供が2人いる夫婦の場合の、一次相続と二次相続の法定相続人の数に注目してください。

一次相続では法定相続人が3人、二次相続では2人です。

法定相続人が多ければ、相続税の基礎控除額や死亡保険金、死亡退職金の非課税枠が増えます。また財産が法定相続人3人に分散することで低い税率で相続税がかけることができます。しかし、一次相続で配偶者に全財産を相続させると、法定相続人が3人いることによる節税効果を放棄することになります。

親世代から子世代への相続では、法定相続人が多いほど税額が減り有利です。したがって、可能な限り法定相続人が多い一次相続で財産を相続することが望ましいです。

ただし、状況によっては最適な相続方法が異なるため、個々の事情に応じて対応する必要があります。

✔妻が固有の財産を持っている場合、なおさら相続税が高くなる可能性がある

仮に夫が亡くなり、妻が全財産を相続したとします。その後、妻も独自の財産を残して亡くなった場合、2人の子供は妻が夫から相続した財産に加え、妻の独自の財産も併せて相続します。

そうすると、一次相続の時よりも法定相続人の数が2人に減り、さらに相続財産が増えるため、ダブルパンチで相続税の納税額が増えてしまいます。

このダブルパンチを防ぐために、一次相続においてできるだけ夫の財産を子に相続させるべきです。

一次相続と二次相続を検討する際に考慮すべき点

子供がいる夫婦の場合、一次相続と二次相続が発生します。そして、相続税をできるだけ節税するためには、一次相続の時点で子供にも相続させることがいいことを説明しました。

しかし、以下のようなことも考慮して柔軟に相続の仕方を決めるべきです。

・夫が亡くなった後の妻の生活費

・年間110万円以内の生前贈与

etc...

✔夫が亡くなった後の妻の生活費

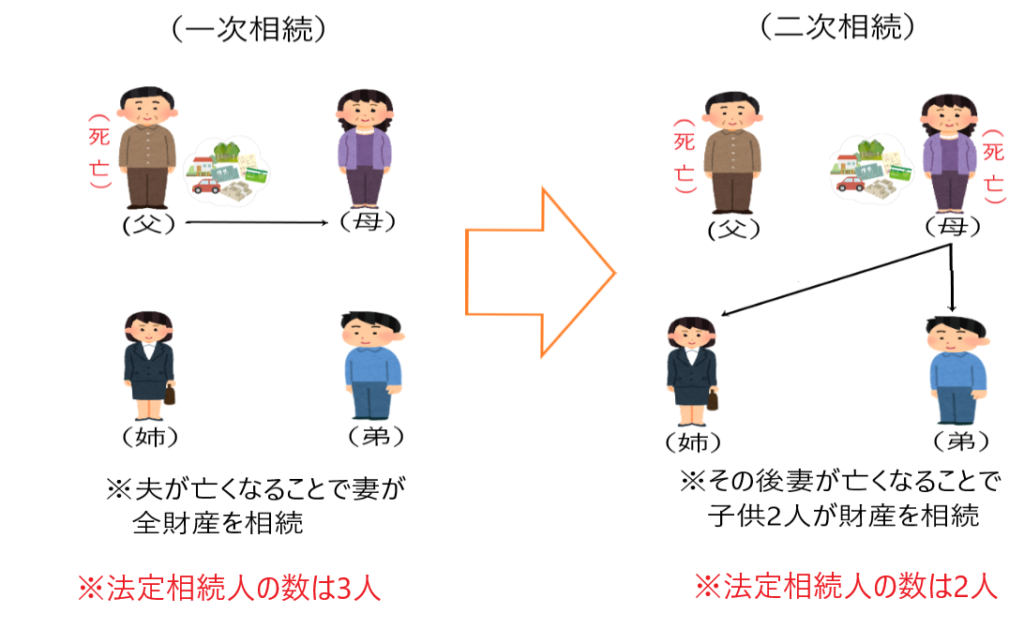

二次相続の場面を下の図でもう一度確認します。

二次相続における法定相続人は子供2人です。

この場合、二次相続での相続税の基礎控除額は「3000万円+600万円×法定相続人2人」で、合計4200万円になります。

したがって、妻が亡くなった際に残された財産が4200万円以下であれば、二次相続で相続税は発生しません。

このことから、夫が亡くなった後、妻が亡くなるまでの生活費と4200万円を加味してシミュレーションし、一次相続での妻の相続財産を決定するという方法も考えられます。

✔年間110万円以内の生前贈与

例えば、夫の死が早くて、妻がこの先まだまだ健在であるという状況においては、あえて妻に多額の財産を無税で相続させ、この後、妻が生きている間に年間110万円以内で子供に贈与し続け、相続財産を減らした上で、二次相続するという方法も考えられます。

しかし、人の死というものは予測がつかないため、この予測が外れて、反対に多額の相続税が課税されてしまうというリスクは否めません。

相続税は難しい

相続において目指すべきは、全ての相続人が納得できる形での相続と、可能な限り相続税を節税することです。

しかし、相続には「人の死」という不確定な要素が含まれており、かつ感情を持つ相続人同士の話し合いがスムーズに進むとは限りません。

相続が原因で相続人同士の関係が悪化することもあり、最適と思われた相続税対策が必ずしも最良でないこともあります。

相続税対策は難しいものですが、その時点で最も適切と思われる選択をすることが重要で、言い換えれば、それしかできません。