宅地(建物を建てるための土地)は、自用地、貸家建付地、貸宅地に分類でき、そしてこのうち、自用地、貸宅地を利用した相続税の節税方法は相続税⑭「土地を利用した相続税の節税」で説明しました。

今回は「貸家建付地を利用した相続税の節税方法」を説明します。噛み砕いて言えば、「アパート経営を利用した相続税の節税方法」ということになります。

そして今回は不動産を利用した相続税の節税の総復習にもなります。

不動産を利用した相続税の節税

不動産を利用した相続税の節税は何度も説明しましたが、ポイントは以下の2つの点です。

・現金より、不動産で相続すると相続税の節税になる

・相続の対象となる不動産を他人に貸すとなおさら節税になる

✔現金より、不動産で相続すると相続税の節税になる

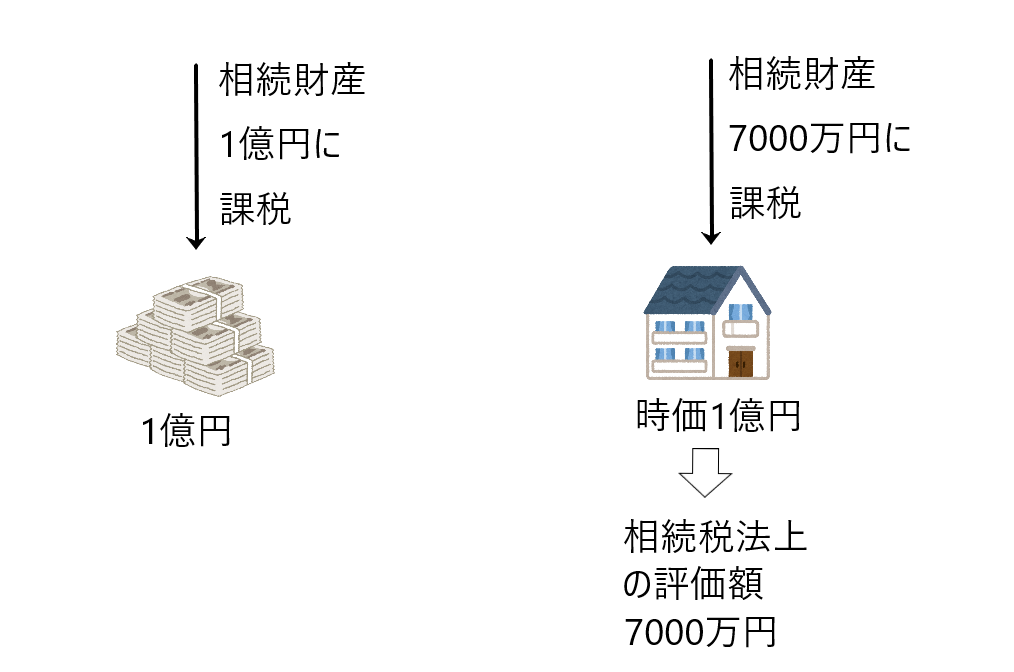

現金1億円を相続するよりも、時価1億円の不動産を相続した方が、相続税を節税できます。

なぜなら現金1億円を相続すると、そのまま1億円が相続税の課税対象になりますが、時価1億円の不動産は相続税評価額が固定資産税評価額や路線価を基に算定され、通常は時価より低くなるため、相続税を抑えられるからです。

下図の例を用いて再度説明します。

相続財産として現金1億円と時価1億円の建物(相続税評価額7000万円)がある場合、現金は1億円に対して相続税が課税されるのに対し、建物は相続税評価額7000万円に課税されます。

そうであるなら、相続財産として現金1億円を持っている場合、このお金で建物を買って相続した方が相続税を抑えることができることになります。

✔相続の対象となる土地や建物を他人に貸すとなおさら節税になる

相続の対象となる土地や建物を他人に貸すと、当該土地や建物の相続税評価額が下がり、相続税の節税になります。そのロジックは以下のとおりです。

土地や建物を他人に貸す

↓

土地や建物を自由に使えない(所有権が制限される)

↓

土地や建物の相続税評価額が下がる

↓

相続税を節税できる

このように、土地や建物を他人に貸すとその所有権に制限が加わるため、相続税評価額が下がり、そのような土地、建物を相続すると相続税を節税できるということです。

不動産を利用した相続税の節税を一言でまとめると次のようになります。

「相続税を減らすには、①現金で不動産を購入し、②それを他人に貸すこと」

アパート経営は不動産を利用した相続税の節税手法

不動産を利用した相続税の節税は「①現金で不動産を購入し、②それを他人に貸している」のがポイントです。

アパート経営は、まずは土地を購入し、その上にアパートを建てて、そして入居してもらうことです。

つまり、アパート経営は「①現金で不動産(土地とアパート)を購入し、②それ(アパート)を他人に貸している」ため、相続税の節税ポイントを両方満たしているのです。

アパート経営における土地と建物(アパート)の相続税評価

アパート経営は、まず土地を購入し、その上にアパートを建てて入居者を募集します。このように、アパート経営者は土地と建物の両方を所有することになります。

そのため、アパート経営の相続は、土地と建物(アパート)それぞれの相続税評価額を求める必要があるのです。

次からは、アパート経営における土地と建物(アパート)の相続税評価額の求め方について解説します。

アパート経営における建物(アパート)の相続税評価額

アパートの相続税評価額は相続税法⑫「建物の相続税評価額の求め方」において確認しました。もう一度復習します。

アパート経営者からアパート(建物)を相続する場合、アパート(建物)の相続税評価額は以下の通りです。

アパートの相続税評価額の計算式

アパートの相続税評価額=固定資産評価額×(1−借家権30%×入居率)

アパートの入居者には借家権が与えられます。借家権とは住人がアパートを利用する権利のことです。

アパートの大家さんからこの借家権を見ると、「大家さんがアパートを利用する権利を制限されている」「大家さんのアパートの所有権が制限されている」と表現できます。

そして、相続税法上「借家権割合は一律30%」と定められています。

「借家権割合30%」とは、「家を貸すと、所有者の所有権が30%制限される」という意味です。

そしてアパートの場合は入居率があります。入居率100%であるなら、アパート所有者の所有権は30%制限されます。しかし入居率が0%なら、全ての部屋をアパート所有者が自由に使えるので、アパートの所有権の制限は0%ということになります。

このようにアパートの所有権の制限は、借地権割合に入居率を加味して計算します。つまり入居率が低いほど所有権の制限は小さく、入居率が高いほど所有権の制限は大きくなります。

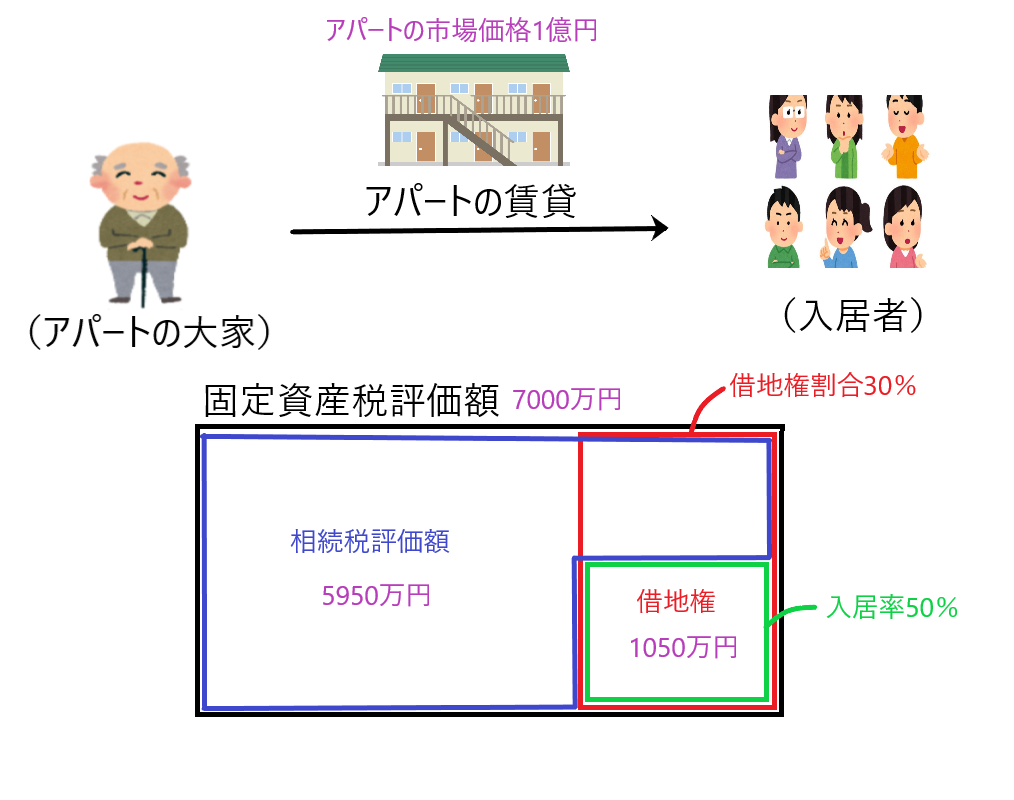

具体例を使って説明します。

例えば市場価格1億円のアパートを賃貸に出しました。アパートの固定資産税評価額は7000万円でした。そして、入居者の割合は50%でした。

入居率が100%であるなら、アパートの所有権の30%が制限されていることになります。しかし、入居率が50%であるなら、さらにその半分の15%の所有権が制限されていることになります。

入居率50%の場合、アパートの相続税評価額は「7000万円×30%×50%=1050万円(緑色の部分)下がります。

よって入居率50%の場合のアパートの相続税評価額は「7000万円-1050万円=5950万円(青色で囲った部分)」となります。

アパートの相続税評価額の計算式「固定資産評価額×(1−借家権30%×入居率)」に数値を代入すると、

7000万円×(1-30%×入居率50%)=5950万円(青色で囲った部分)

となります。

アパート経営における土地(貸家建付地)の相続税評価額

相続税⑭「土地を利用した相続税の節税」を少し復習します。

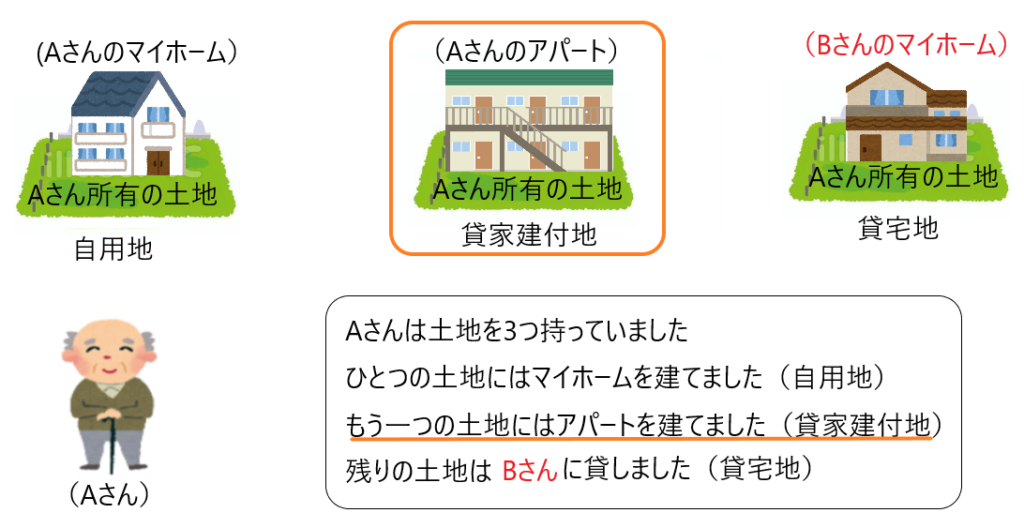

宅地(建物を建てるための土地)の保有形態は「自用地、貸家建付地、貸宅地」の3つでした。

そしてアパート経営を行っている場合の土地は、「自分の所有物である建物が建っている自分の土地」なので、「貸家建付地」となります。下図の橙色のところです。

この貸家建付地の相続税評価額の計算式は以下のとおりです。

貸家建付地の相続税評価額=自用地×(1-借地権割合×借家権割合30%×入居率)

・「自用地」の金額は路線価または固定資産税評価額によって求めます。大体土地の時価の80%位です。

・「借地権割合」はA(90%)からG(30%)までの7段階です。

・「借家権割合」は全国共通で30%です。

式を見ただけでは、イメージが沸かないと思いますので、例題を使って説明します。

(例題)Aさんはアパート経営をするために土地を購入し、土地の上にアパートを建設した。土地の市場価格(時価)は1億円、土地が更地の場合の土地の相続税評価額が8000万円、借地権割合がB(80%)、アパートの入居率を80%とする。この場合の土地の相続税評価額はいくらか。

(答え)Aさんの貸家建付地の相続税評価額=1億円×80%×(1-借地権割合80%×借家権割合30%×入居率80%)=64,640,000円

となります。つまり、土地1億円を購入することにより、土地という相続財産の評価額は64,640,000円となり、相続財産を減らすことができているのです。

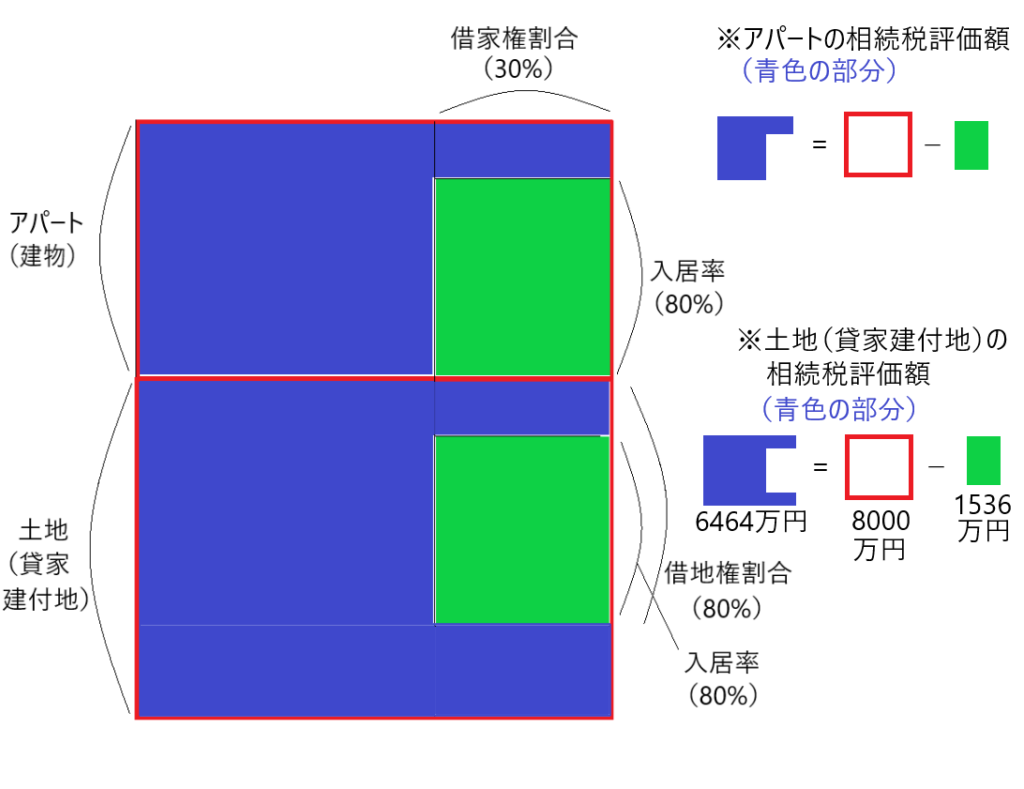

この例題を図解にすると、以下のようになります。

アパート経営者のAさんはアパート(建物)と土地(貸家建付地)の不動産を所有しています。ここの話は、図の下側の土地(貸家建付地)の相続税評価額(下の青色の面積の所)の話です。

もし当該土地が更地であった場合の相続税評価額は8000万円(赤枠の部分)です。

しかし、この土地の上にはアパートが立っているため、Aさんの土地の所有権は制限を受けています。Aさんの土地の所有権の制限を受けているのは緑色の面積の所です。

Aさんの土地の所有権の制限を受けている緑色の面積の求め方ですが、Aさんは土地の上にアパートを建てているので、借家権割合30%と同じだけ土地についても所有権の制限を受ける可能性があります。そして借地権割合が80%の場合は、入居者は借家権割合30%の範囲で80%の土地の利用権を持っていると言えます。言い換えれば、Aさんは借家権割合30%の範囲で80%の土地の所有権を制限されていると言えます。そしてそこに入居率(80%)を考慮して、Aさんが当該土地について所有権が制限されている部分(緑色の面積の所)を求めるのです。

緑色の面積の金額=赤枠の金額(8000万円)×借地権割合(80%)×借家権割合(30%)×入居率(80%)=1536万円

そして当該土地が更地(土地の所有権が一切制限されていない)である場合の相続税評価額8000万円(赤枠の金額)から、所有権が制限された緑の面積の金額を差し引けば、貸家建付地の相続税評価額

(6464万円)が求まるのです。

貸家建付地の相続税評価額(6464万円)=自用地だった場合の相続税評価額(8000万円)-所有権が制限された部分(1536万円)

この式を変形すると、

Aさんの貸家建付地の相続税評価額=自用地×(1-借地権割合×借家権割合30%×入居率)

となる訳です。

相続税の節税効果の比較(自用地VS貸家建付地VS貸宅地)

以下のパターンに分けて土地の相続税評価額を比較します。

(注 土地の相続税評価額の比較であり、建物の相続税評価額の比較はしません)

現金1億円を持っていました。

パターン1 時価1億円、相続税評価額8000万円、借地権割合80%の土地を購入し、その上にマイホームを建てる場合

パターン2 時価1億円、相続税評価額8000万円、借地権割合80%の土地を購入し、その土地の上にアパートを建てて、そのアパートの入居率が80%の場合

パターン3 時価1億円、相続税評価額8000万円、借地権割合80%の土地を購入し、その土地を他人に課した場合

パターン1

「自用地」に当たるため、土地の相続税評価額は8000万円となります。

パターン2

「貸家建付地」に当たるため、以下の計算式で土地の相続税評価額を求めます。

8000万円×(1-借地権割合80%×借家権30%×入居率80%)=6464万円

パターン3

「貸宅地」に当たるため、以下の計算式で土地の相続税評価額を求めます。

8000万円×(1-借地権割合80%)=1600万円

このように一番節税効果が高いのは、パターン3の「貸宅地」の場合となります。そして、「貸宅地」の相続税評価額を求める算式でもわかる通り、借地権割合が高い(つまり都会)ほど、節税効果が高くなります。

結論

土地を利用した相続税の節税で一番効果が高いのは、「大都会(借地権割合が高い所)の土地を買って、その土地を他人に貸すこと」

最後に

ここではアパート経営を行ったときの節税効果とその仕組みを中心に見てきました。

アパート経営は確かに節税効果が見込めます。しかし、不動産投資は金額も大きく、色んな落とし穴があるため軽々しく手を出すべきではありません。専門家と協議の上、慎重に話を進めていくべきです。