不動産を利用して相続税を節税する方法は2つありました。

ひとつは「現金より不動産で相続すること」、もうひとつは「相続の対象となる不動産を他人に貸すこと」です。

そして不動産として主に土地と建物があります。つまり「建物を利用した相続税の節税方法」と「土地を利用した相続税の節税方法」があるということです。

このうち「建物を利用した相続税の節税方法」は相続税⑫「建物の相続税評価額の求め方」や相続税⑬「タワーマンション節税」で説明しました。

今回は、「土地(宅地)を利用した相続税の節税方法」を解説します。

相続税評価における「宅地」の意味

「宅地」という用語は様々な法律において登場します。たとえば「宅地建物取引業法、不動産登記法、都市計画法」などです。

相続税評価の場面でも「宅地」という用語が登場します。

相続税評価の場面における「宅地」とは、相続時点で実際に建物が建っている土地を言います。

加えて、将来的に建物の敷地として利用される合理性が明らかにある土地も「宅地」とみなされる可能性があります。

具体的には、現況が「田」や「山林」であり、登記簿上の地目も「田」や「山林」であっても、将来的に「建物敷地としての性格」が強いと評価されれば、相続税評価上は宅地として扱われることがあります。

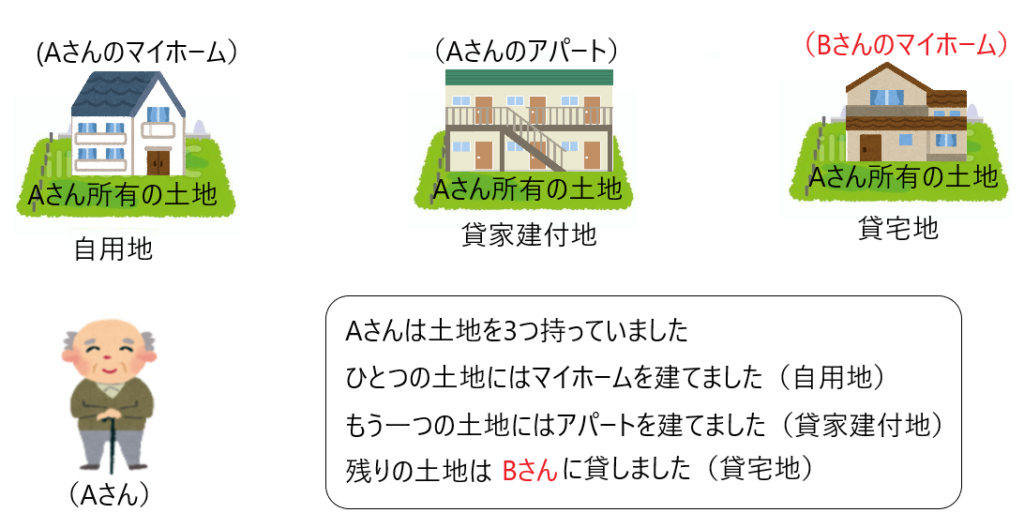

自用地と貸家建付地と貸宅地

相続税評価の場面で「宅地」とみなされる土地は「実際に建物が建っている土地」と「実際に建物は立っていないが、将来的に建物が建設される可能性の高い土地」の2つになります。

そして建物は「住居用の建物」と「事業用の建物」に分類されます。

ここでは「実際に建物が建っている土地」でかつ「その建物は住居用の建物」に係る土地の相続税評価額を確認します。

✔「自用地、貸家建付地、貸宅地」

「実際に建物が建っている土地」でかつ「その建物は住居用の建物」に該当する土地は「自用地、貸家建付地、貸宅地」の3つです。

・自用地

自分で利用している土地のこと、すなわちマイホームが立っている土地のことです。

・貸家建付地

自分の土地の上にアパートなどを建てて、貸している場合の土地のことです。

・貸宅地

自分の土地を他人に貸して、その上に建物を建てる場合の土地のことです。例えば、誰かに土地を貸して、その人がその土地に家やビルを建てる場合、その土地は貸宅地となります。

✔「自用地、貸家建付地、貸宅地」の所有権の制限と相続税評価額

不動産はその所有権の制限が大きいほど、その使用に制限がかかるので相続税評価額が小さくなります。

たとえば「不動産A、不動産B、不動産C」がありました。

不動産の所有権が制限される度合い 不動産A(小)< 不動産B(中)< 不動産C(大) の場合、不動産の相続税評価額は 不動産A(大)> 不動産B(中)> 不動産C(小)

となります。

それでは「自用地、貸家建付地、貸宅地」それぞれの土地の所有権が制限される度合いと、相続税評価額を比較します。

結論は以下のようになります。

「自用地、貸家建付地、貸宅地」それぞれの土地の所有権が制限される度合い

自用地(小)< 貸家建付地(中)< 貸宅地(大)

となります。そしてそれぞれの土地の相続税評価額は

自用地(大)> 貸家建付地(中)> 貸宅地(小)

となります。以下、具体例を用いて説明します。

✔具体例を用いた説明

Aさんは土地を3つ所有していました。

そして3つの土地を以下のように使いました。

・マイホームを建てた(自用地)

・アパートを建てた(貸家建付地)

・Bさんに貸した(貸宅地)

土地の所有権が制限される度合いは、

自用地(小) < 貸家建付地(中) < 貸宅地(大)

となります。

「土地を更地として自由に売買できるか」という視点で考えると分かりやすいです。

自用地は自分だけの判断で「土地を更地として売買でき」ます。しかし貸家建付地の場合はアパートの入居者に退出してもらわなければならず、さらに貸宅地は土地の借主がその上に家を立てて住んでいるにもかかわらず、この状態から退去してもらう必要があります。

このように、「自用地→貸家建付地→貸宅地」の順で、「土地を更地として売買すること」の難易度が上がっていきます。

つまり「自用地→貸家建付地→貸宅地」の順で、これらの土地の所有権が制限される度合いが大きくなるのです。

そして、土地の所有権が制限される度合いが大きければ、それだけ土地の評価額は下がります。よってAさんの土地の相続税評価額は

自用地(大) > 貸家建付地(中) > 貸宅地(小)

となります。

したがって、土地の所有権に対する制限を大きくすれば、それだけ土地の相続税評価額が下がり、相続税の節税に資することになります。

土地の価格は5種類

土地の価格は以下のように5種類設定されています。

①実勢価格・・・・・・・時価(市場価格)のことです

②固定資産税評価額・・・土地の固定資産税を計算するための基礎となる金額

③基準地価・・・・・・・都道府県が調べた土地の価格

④公示地価・・・・・・・国が調べた土地の価格

⑤路線価・・・・・・・・国税庁が調べた土地の価格

②~⑤は国や地方公共団体が公表している価格です

このうち「土地の相続税評価額」を算定するために使う価格が、②固定資産税評価額と⑤路線価です。

以下、自用地と貸宅地の相続税評価額の求め方を確認します。貸家建付地の相続税評価額は内容が複雑なので相続税⑮「アパート経営による相続税対策」で確認します。

順に説明します。

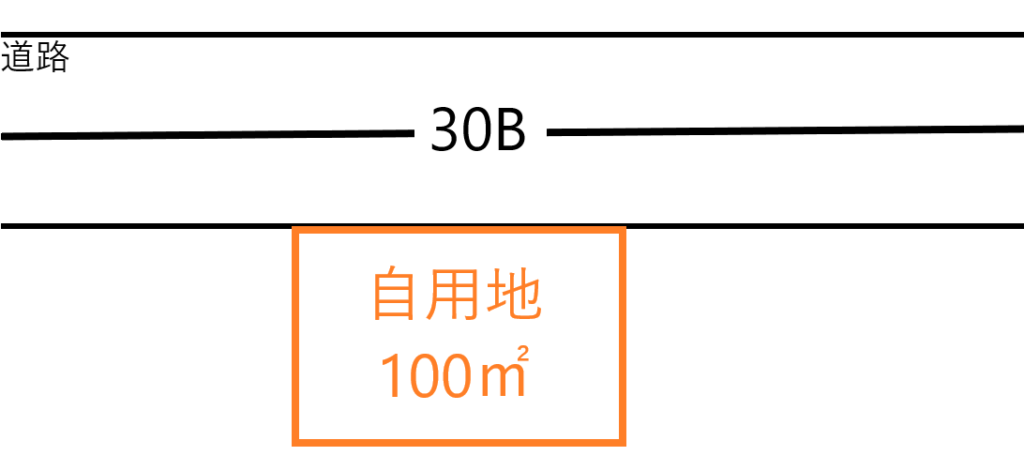

自用地の相続税評価額の求め方

自用地の相続税評価額は以下のいずれかの算式により求めます。

・路線価方式

自用地の相続税評価額=路線価×地積(㎡)

・倍率方式

自用地の相続税評価額=固定資産税評価額×倍率

※「地積」とは土地の面積のこと

※倍率方式における「倍率」はほとんど1.1倍になります

✔路線価方式

路線価方式における「路線価」とは、道路に面する宅地の1㎡当たりの価格のことです。この「路線価」に土地の面積を掛け合わせることで、自用地の相続税評価額を求めることができます。

例えば、上のような路線価があったとします。「30B」の「30」の意味は1㎡あたり、30,000円という意味です。つまり、この「30」は千円単位です。

そして、マイホームが立っている自用地の面積は100㎡です。よって路線価方式によりこの自用地の相続税評価額を求めると、

路線価30,000円×地積100㎡=3,000,000円となります。

ちなみに「30B」の「B」は後ほど説明します。

✔倍率方式

「路線価」は不動産鑑定士が評価を行いその価格を決定します。この路線価は不動産鑑定士が算定しているため、その価格が正確であり、土地の相続税評価額を正確に求めることができます。ただし、日本の全ての道路について不動産鑑定士が価格を設定することは不可能です。そのため、田舎などでは路線価に代わって固定資産税評価額が使用されます。

例えば上のように自用地が面している道路に路線価がない場合、代わりに固定資産税評価額を使います。自用地の固定資産税評価額が2,700,000円の場合、相続税評価額は

固定資産税評価額2,700,000円×倍率1、1=2,970,000円となります。

このように、自用地の相続税評価額は「路線価方式」または「倍率方式」により求めます。

貸宅地の相続税評価額の求め方

ここからは貸宅地の相続税評価額の求め方を説明します。

順番に説明していきます。

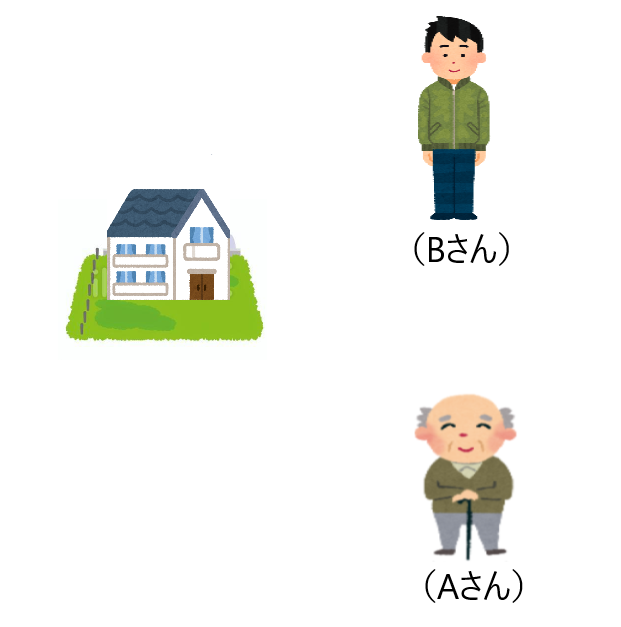

✔貸宅地と借地権

貸宅地とは、文字どおり「貸した土地」のことです。

自分の土地を他人に貸して、「建物を建てるなり自由に使ってくださいね」というものです。

この場合土地の借主は土地の利用権を取得します。この土地の利用権を「借地権」と言います。

上図を使って説明します。AさんはBさんに土地を貸しました。Bさんはその土地の上にマイホームを建てました。この場合、Aさんにとって当該土地は「貸付地」となります。他方Bさんは土地の借主となり、当該土地についての利用権である借地権を取得します。この借地権に基づいて土地の上にマイホームを建てることができるのです。

✔借地権割合

借地権割合とは、土地を借りることによって借地権者が得られるメリットの割合をいいます。

例えば、都会の土地であれば、その土地を借りて建物を建てて商売を始めれば沢山の収益が見込めるため、借地権者が得られるメリットは大きくなり、借地権割合も大きくなります。

反対に田舎の土地であれば、その土地を借りて建物を建てて商売などを始めても多くの収益は見込めません。よって借地権者が得られるメリットは都会に比べて小さくなるため、借地権割合も小さくなります。

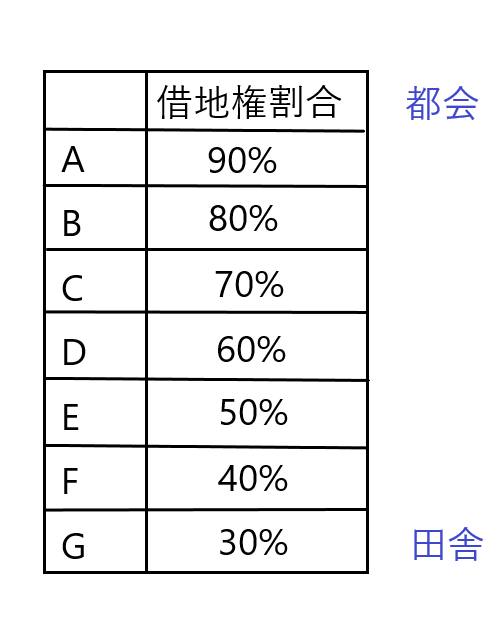

なお、この借地権割合は以下のA~Gの7段階設定されています。

借地権割合はAが一番高くて90%、Gが一番低くて30%となります。イメージとしては都会の方が土地の利用価値が高いので借地権割合が高く、田舎は土地の利用価値が低いので借地権割合も低くなります。

先程、路線価のところで出てきた「30B」の「B」とは、借地権割合が「B」すなわち80%であることを示します。

✔貸宅地の相続税評価額の算定式

貸宅地の相続税評価額は以下のいずれかの算式により求めます。

・路線価方式

貸宅地の相続税評価額=(路線価×地積(㎡) )×(1-借地権割合)

・倍率方式

貸宅地の相続税評価額=(固定資産税評価額×倍率)×(1-借地権割合)

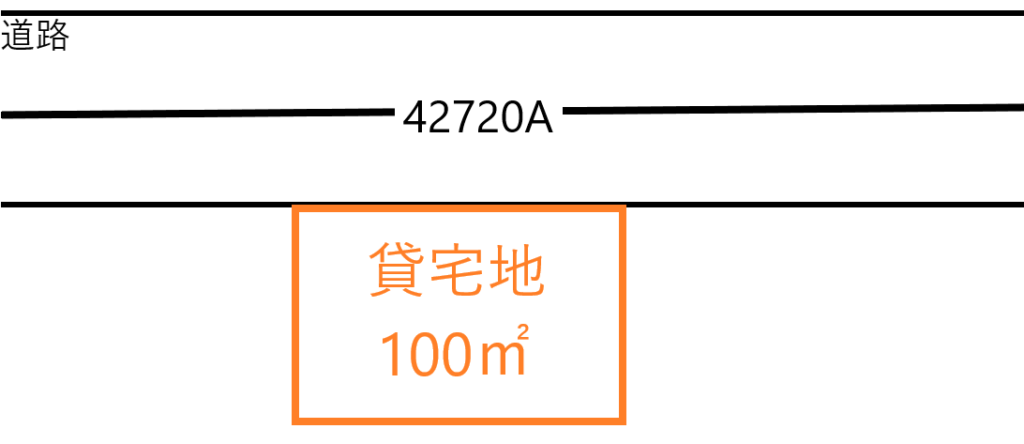

✔路線価方式

算式は「貸宅地の相続税評価額=(路線価×地積(㎡) )×(1-借地権割合)」となりますが、

路線価×地積(㎡)は自用地の相続税評価額となるので、

貸宅地の相続税評価額=自用地の相続税評価額×(1-借地権割合)

と言い直すこともできます。

それでは上の図の場合の貸付地の相続税評価額はいくらになるでしょうか。算式をあてはめると

(42,720,000円×100㎡)×(1-0,9)=4億2720万円となります。

この路線価は、日本一路線価が高いとされている銀座の2023年1月1日現在の路線価です。

✔倍率方式

倍率方式も同じく、借地権割合を用いて、貸付地の相続税評価額を求めます。

このように貸宅地の相続税評価額は、借地権割合を考慮して求めることになります。

土地を利用した相続税の節税効果が高いのは、大都会の土地を購入して、他人に貸し付けること

例えば、現金5億円を持っていました。このままでは相続税が多額に課せられるので相続税対策として土地を利用することにしました。

①土地5億円を購入して自用地にした場合

②田舎の土地5億円を購入して当該土地を他人に貸しつけた場合(借地権割合30%とする)

③大都会の土地5億円を購入して当該土地を他人に貸し付けた場合(借地権割合を90%とする)

の節税効果を比較します。

①土地5億円を購入して自用地にした場合

この場合の土地の相続税評価額は約80%程の4億円となります。したがって相続財産を現金5億円から自用地4億円に減らすことができます。

②田舎の土地5億円を購入して当該土地を他人に貸しつけた場合(借地権割合30%とする)

自用地の相続税評価額4億円×(1-借地権割合30%)=2億8000万円

となります。したがって相続財産を現金5億円から貸宅地2億8000万円に減らすことができます。

③大都会の土地5億円を購入して当該土地を他人に貸し付けた場合(借地権割合を90%とする)

自用地の相続税評価額4億円×(1-借地権割合90%)=4000万円

となります。したがって相続財産を現金5億円から貸宅地4000万円に減らすことができます。

このように保有する現金で大都会の土地を購入して、それを他人に貸し付けることができれば強烈な相続税対策になります。