相続税には「税額控除」という相続税を減額できる制度があります。

この「税額控除」は相続税額を直接減額するものです。よって節税効果は、相続税の基礎控除額や死亡保険金、死亡退職金の非課税枠よりも、相対的に高いと言えます。

この「税額控除」は6種類あります。贈与税額控除、配偶者税額控除、未成年者税額控除、障害者税額控除、相似相続控除、外国税額控除の6つです。

このうち配偶者税額控除、未成年者税額控除、障害者税額控除を見ていきたいと思います。

税額控除

相続税の計算は、相続税⑩「相続税の計算手順」で説明するとおり、ステップ1~4の順で行われます。

そして税額控除は相続税の最後のステップ4において、求められた相続税額から直接控除します。

配偶者控除

配偶者控除とは、妻などの配偶者が相続したときに、税額控除を認めて配偶者の相続税負担を少なく出来る制度です。

以下の2つの金額の「どちらか大きいほう」の金額までであれば相続税が非課税となります。

・法定相続分までは相続しても無税

・1億6000万円まで相続しても無税

✔法定相続分までは相続しても無税

法定相続分とは各法定相続人に認められる民法上の相続財産の取り分のことです。

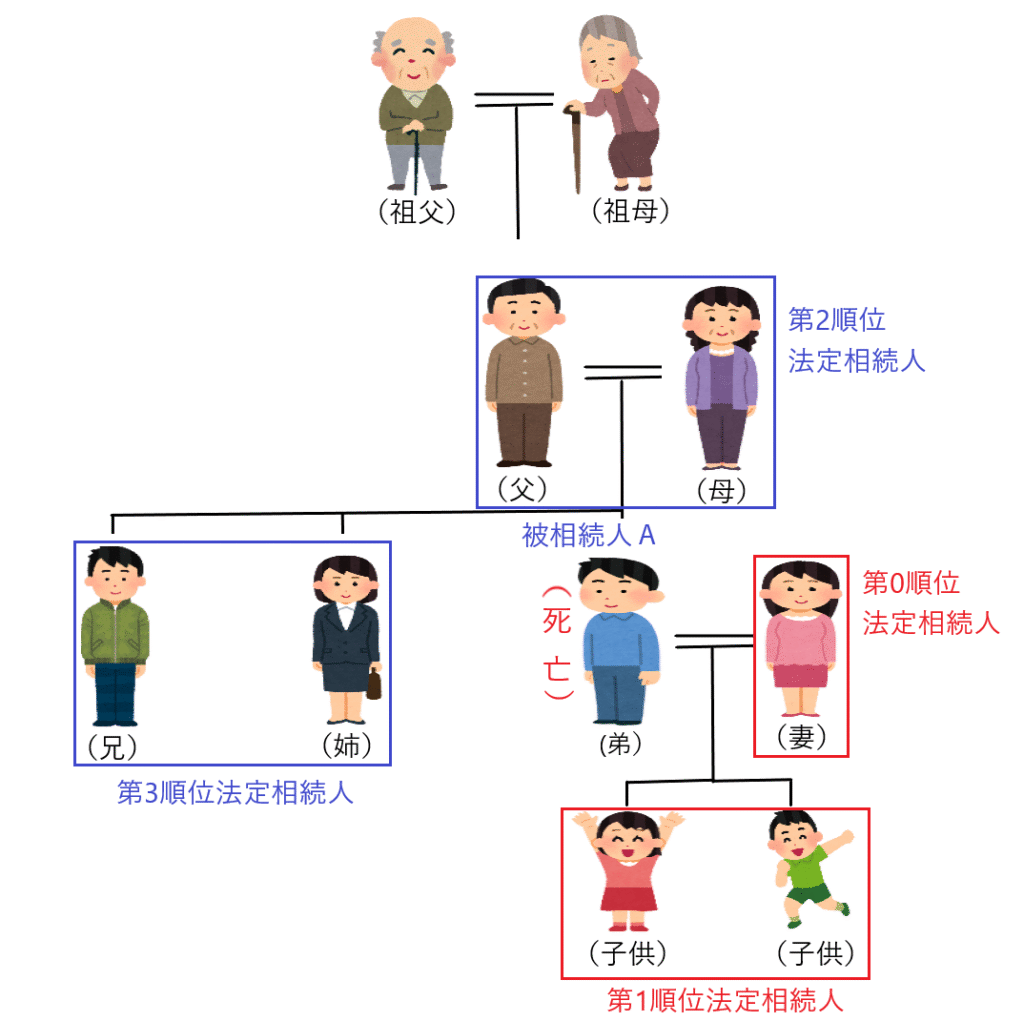

下図で法定相続分について説明します。

第0順位法定相続人(配偶者)と第1順位法定相続人(子や孫)が在命の場合は、第0順位法定相続人と第1順位法定相続人で1/2ずつ相続します。上図で言うと、妻が1/2、子供がそれぞれ1/4ずつ相続分します。

第1順位法定相続人がおらず、第0順位法定相続人と第2順位法定相続人(直系尊属)が在命の場合、第0順位法定相続人が2/3、第2順位法定相続人が1/3を相続します。上図で言うと、妻が2/3、被相続人の父と母がそれぞれ1/6ずつ相続します。

第1順位法定相続人と第2順位法定相続人がいない場合で、第0順位法定相続人と第3順位法定相続人(兄弟姉妹)が在命の場合は第0順位法定相続人が3/4を、第3順位法定相続人が1/4を相続します。上図で言うと、妻が3/4、兄と姉がそれぞれ1/8ずつ相続します。

相続は法律で定められた法定相続分に従って相続する必要はありません。遺言書や遺産分割協議でその相続割合を変えることができます。

配偶者である妻の法定相続分は1/2か2/3か3/4です。妻が実際に相続した財産の割合がこの法定相続分以内であれば、妻には相続税が課税されません。

✔1億6000万円まで相続しても無税

配偶者である妻の相続財産額が1億6000万円以内であれば、妻に相続税は課税されません。

この2つのフィルターを通して、配偶者である妻に相続税が課されるか否かを判定するのです。

✔具体例

具体的には以下の4パターンに分類できます。

妻の相続財産額が

① 法定相続分以下 + 1億6000万円以下 → 非課税

② 法定相続分以下 + 1億6000万円超 → 非課税

③ 法定相続分超 + 1億6000万円以下 → 非課税

④ 法定相続分超 + 1億6000万円超 → 法定相続分の金額と1億6000万円の金額のうちいずれか大きい方の金額を妻の相続財産額から差し引き、差し引けない金額に相続税が課税される

それぞれの場合の具体例(夫、妻、子供2人の4人家族で、夫が財産を残して亡くなった場合)

① 課税遺産総額が1億円で、妻の相続割合が1/2の場合

妻の法定相続割合は1/2であり、法定相続分以下であるため、もう一つの要件を検討することなくこの時点で非課税となる。

② 課税遺産総額が5億円で、妻の相続割合が1/2の場合

妻の法定相続割合は1/2であり、法定相続分以下であるため、もう一つの要件を検討することなくこの時点で非課税となる。

③ 課税遺産総額が1億円で、妻の相続割合が2/3の場合

妻の相続財産額は6666万円(1億円×2/3)であり、1億6000万円以下なので、もう一つの要件を検討することなくこの時点で非課税となる。

④ 課税遺産総額が5億円で、妻の相続割合が2/3の場合

妻の相続財産額は3億3333万円(5億円×2/3)であり、1億6000万円超なので、1つ目の要件は満たす。また妻の相続割合は2/3であり、相続割合が1/2超なので2つ目の要件も満たす。よって法定相続割合2億5000万円(5億円×1/2)と1億6000万円のうち大きい方の金額である2億5000万円を超える部分の金額8333万円(3億3333万円-2億5000万円)につき相続税が課税される。

配偶者控除が認められる理由

配偶者控除が認められるのは、以下の理由からです。

・配偶者は財産形成に寄与してきた

・配偶者の生活を保障するため

・配偶者への相続は同世代への相続であるため

✔配偶者は財産形成に寄与してきた

配偶者は被相続人とともに生活をすることで資産形成に寄与してきたといえるため、相続税の課税を優遇するのです。

✔配偶者の生活を保障するため

残された配偶者の生活の安定を保障する必要があります。

✔配偶者への相続は同世代への相続であるため

夫から妻への相続はいわゆる「横の相続」であり、「下への相続」である子供への相続ではないため、そのことが考慮されています。

未成年者控除

未成年者控除とは、18歳未満の未成年者が相続をしたときに、税額控除を認めて、未成年者の相続税額を少なくすることができる制度です。

未成年者控除の算式は以下のとおりです。

10万円×(18歳-相続時の年齢)

よって例えば、相続人の年齢が14歳3か月だった場合、3か月は切り捨てて、

10万円×(18歳-14歳)=40万円

となり、40万円の税額控除が可能です。

障害者控除

障害者控除については、障害者を2種類に分けて、それぞれ計算します。

・一般障害者

10万円×(85歳-相続時の年齢)

・特別障害者

20万円×(85歳-相続時の年齢)

例えば、20歳の特別障害者が相続した場合

20万円×(85歳-20歳)=1300万円

となり、1300万円の税額控除が可能です。

税額控除の活用

相続税の税額控除を活用することで、相続税の負担を大幅に軽減できます。適切な知識と準備で、相続税対策を行うことが重要です。