相続税はできるならば払いたくないと考えるのが本音だと思います。

そこで人は相続税を減額する方法を色々と模索します。

そして相続税を減額する方法のひとつとして「法定相続人を増やす」というのがあります。

今回は「法定相続人を増やす」ことによる相続税の減額について解説します。

結論を先に言うと、「法定相続人を増やすことによる相続税の減額は規制されています」。

ここで注意点ですが「相続人」を増やすのではなく、「法定相続人」を増やすことが相続税の減税に繋がるということです。「相続人」をいくら増やしても相続税を減税できません。両者の違いは以下のとおりです。

「法定相続人」と「相続人」の違い

「法定相続人」とは民法上、相続人になる地位を有している人のこと

「相続人」とは実際に相続を行う人のこと

相続税を減らしたければ、法定相続人を増やしてやればいい

手っ取り早く相続税を減らす方法として「法定相続人を増やしてやればいい」というのがあります。

「法定相続人を増やす」ことによって、以下の項目を通じて相続税を減額することができます。

① 相続税の基礎控除額

② 死亡保険金の非課税枠

③ 死亡退職金の非課税枠

④ 相続税の総額を法定相続人の数で分けて課税

✔「法定相続人を増やすこと」で①相続税の基礎控除額、②死亡保険金の非課税枠、③死亡退職金の非課税枠を増やすことができる

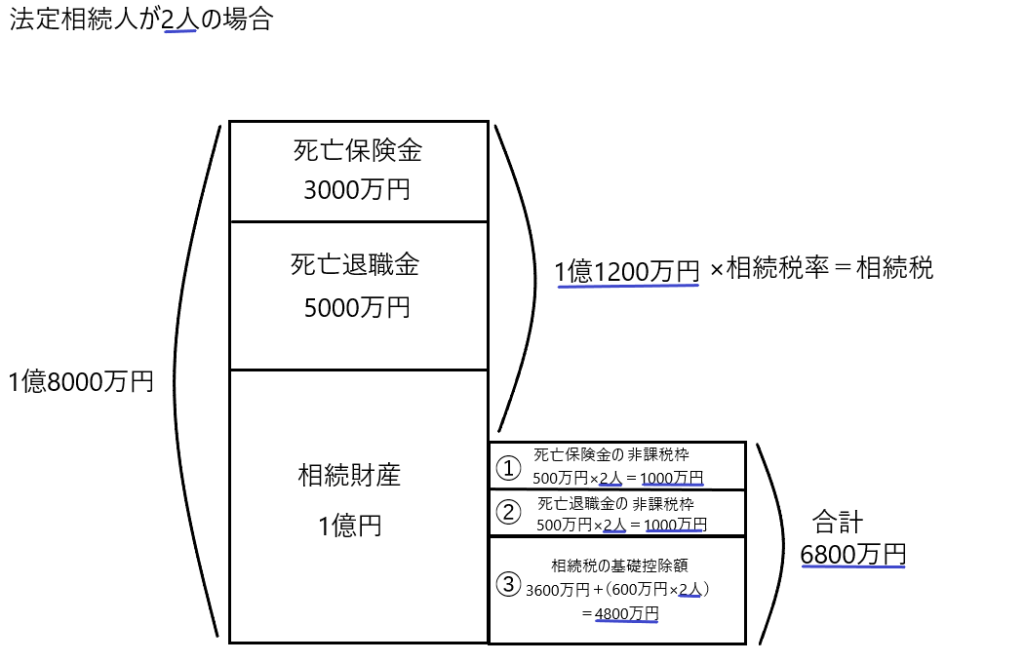

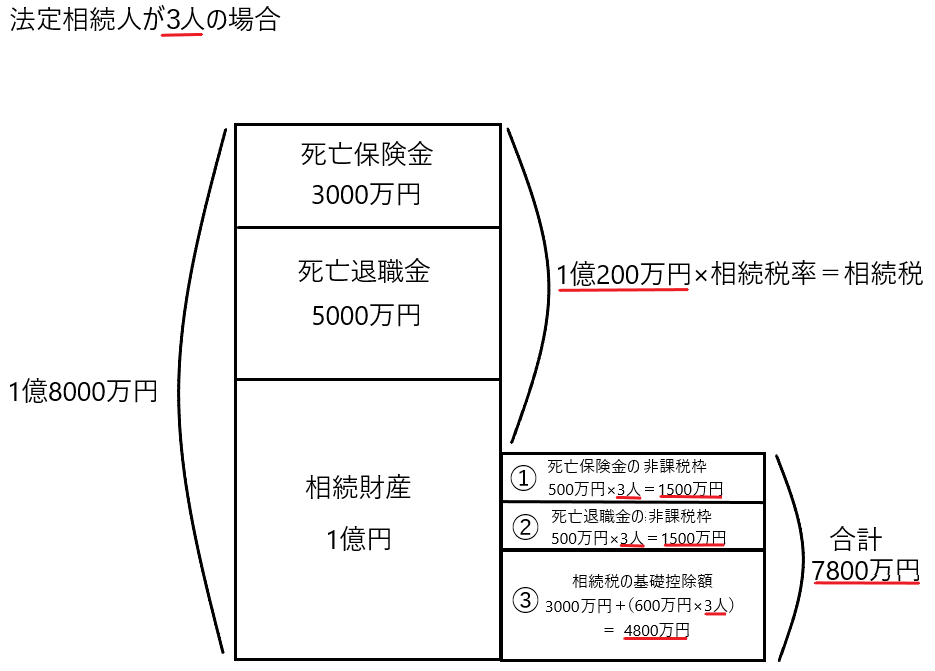

法定相続人を増やすことで、①相続税の基礎控除額、②死亡保険金の非課税枠、③死亡退職金の非課税枠を増やすことができます。その結果、相続税を減額することができます。これらは以下のように計算します。

① 相続税の基礎控除額=3000万円+(600万円×法定相続人の数)

② 死亡保険金の非課税枠=500万円×法定相続人の数

③ 死亡退職金の非課税枠=500万円×法定相続人の数

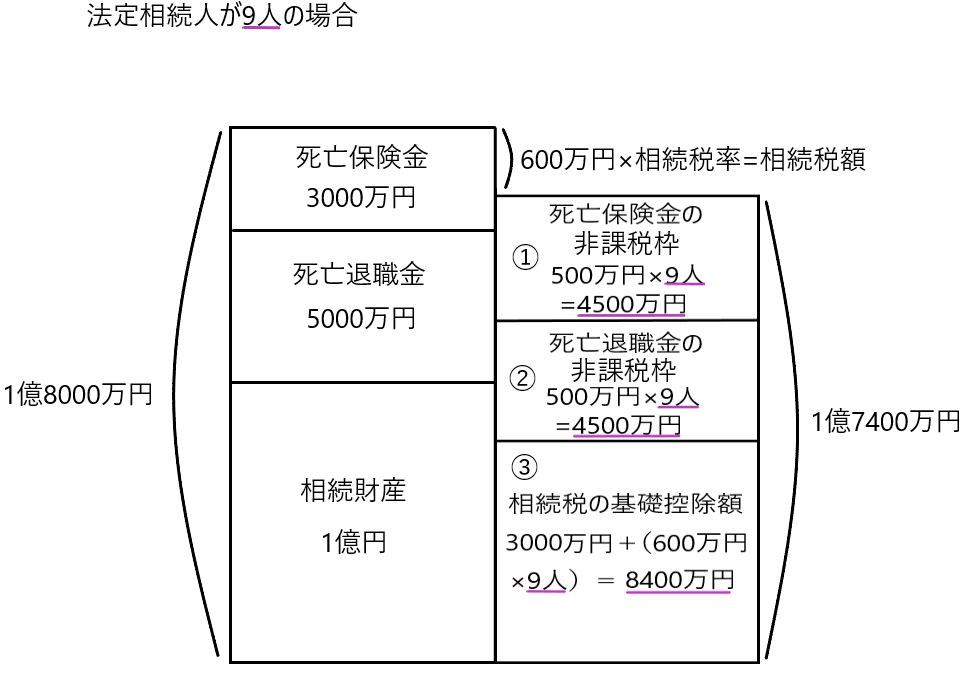

図を使って説明します。

相続税は、以下の図のように「死亡保険金+死亡退職金+相続財産」から①、②、③の金額を差し引いて、その差額に相続税率を乗じて求めます。つまり①、②、③の金額が多いほど相続税が少なくなるということです。

法定相続人が2人の場合、①、②、③の合計額は6800万円であり、差額は1億1200万円です。

これに対して法定相続人が3人なら、①、②、③の合計額は7800万円となり、差額は1億200万円になります。

このことから「法定相続人が多い方が相続税を減額できる」ということが分かります。

✔④相続税の総額を法定相続人の数で分けて課税

相続税も所得税と同じく「超過累進税率」が適用されます。つまり、1人で相続するよりも複数人で相続した方が相続財産を分散できるので、それだけ低い税率の適用を受けることができ、相続税を減額できるのです。

例を挙げて説明します。

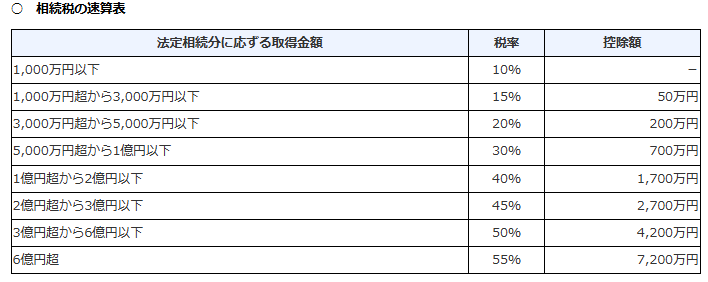

たとえば、①相続税の基礎控除や②、③非課税枠控除後の相続財産が1億円でした。

この1億円を1人の法定相続人が相続する場合と4人の法定相続人が相続する場合(1人あたり2500万円を相続する)の相続税額を求めると、

1人で相続する場合は

1億円×40%-1700万円=2300万円

となります。

他方、4人で相続する場合は

(2500万円×15%-50万円)×4人=1300万円

となります。

国税庁HP参照

法定相続人を増やす方法とその規制

上記の説明のように、相続税を手っ取り早く減らすには、「法定相続人を増やしてやればいいい」ということになります。

ではどのように法定相続人を増やすのかですが、以下の2つの方法が考えられます。

・養子の数を増やす

・「相続放棄」を利用する

✔養子の数を増やす

まずは法定相続人を軽く復習します。

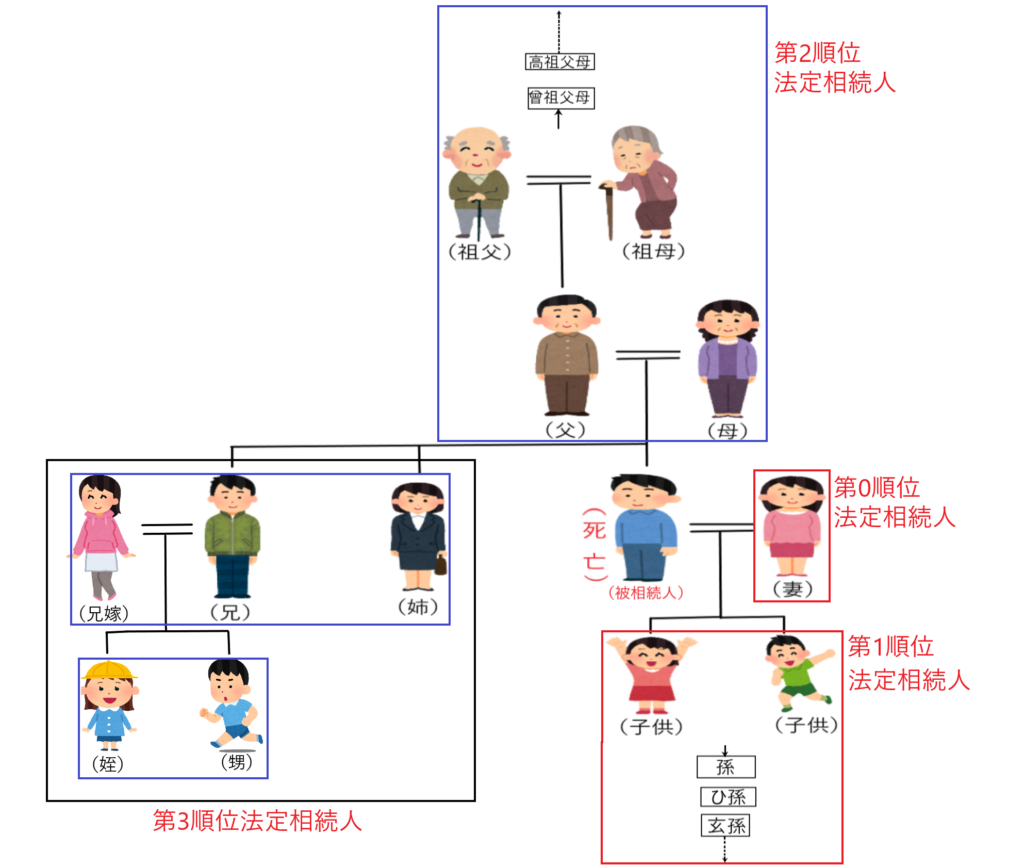

図から分かるように、法定相続人には第0順位法定相続人から第3順位法定相続人がいました。

そして相続をする場合のルールは以下のとおりです。

・第0順位法定相続人(配偶者)・・・必ず法定相続人になる

・第1順位法定相続人(子や孫など)・・・必ず法定相続人になる

・第2順位法定相続人(直系尊属)・・・第1順位法定相続人がいなければ、法定相続人になる

・第3順位法定相続人(兄弟姉妹)・・・第1、2順位法定相続人がいなければ、法定相続人になる

このようなルールの下で法定相続人を増やす方法として考えられるのが、第1順位の法定相続人を増やすことです。つまり「養子」の数を増やすことです(第2順位法定相続人や第3順位法定相続人を増やすことは無理があります)。

たとえば上図のように法定相続人が3人(妻+子供2人)の場合に養子を6人増やすと、法定相続人が9人(妻+子供8人)になり、それだけ基礎控除額を上げることができ、相続税を減らすことができてしまいます(下図参照)。

また、法定相続人が3人から9人に増えるため、相続財産の分散による相続税の減額も望めます。

このように養子の数を増やすことでいとも簡単に相続税を減額することができてしまうため、一定の規制が設けられています。詳しくは、相続税⑦「養子を用いた相続税の節税」で説明しています。

✔「相続放棄」を利用する

相続放棄をすることによって、法定相続人を増やすという考え方もあります。

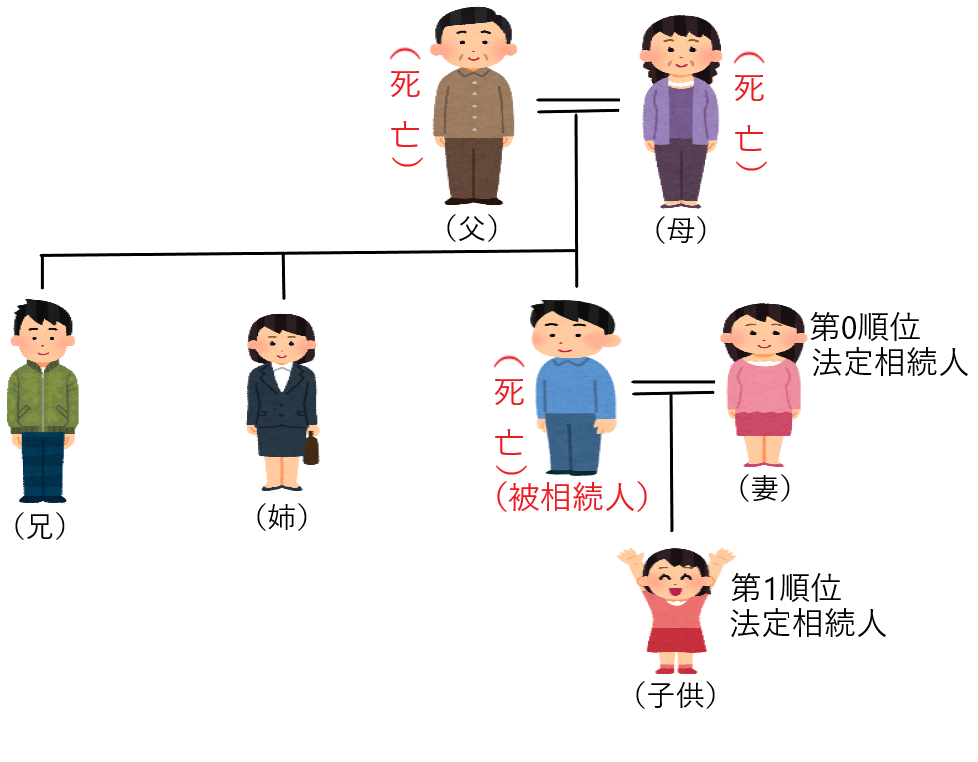

例をあげて説明します。

上記の被相続人が亡くなった場合、その配偶者とその子供が法定相続人になります。

この場合、法定相続人の数は2人なので、相続税の基礎控除額は

3000万円+(600万円×法定相続人の数2人)=4200万円となります。

※死亡保険金と死亡退職金はなかったものとします

しかし、相続税を支払いたくないこの人たちは、法定相続人を増やして相続税を減額させようとしました。手法は子供に相続放棄させるというものです。

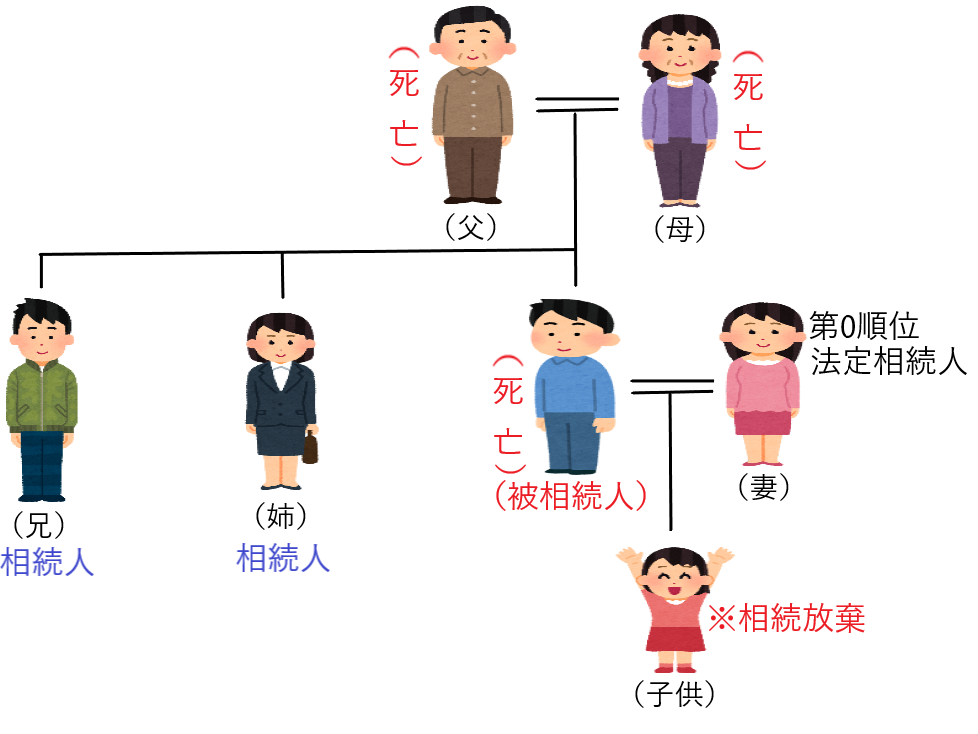

第1順位法定相続人である子供が相続放棄することで、第2順位法定相続人である両親が不在(その上の直系尊属も亡くなっていないものとする)なので、第3順位法定相続人である兄弟姉妹が相続人になります。

そうすると、子供を相続放棄させることによって、相続人の数が2人(妻と子供)から3人(妻と兄と姉)に増えました。この3人をもし法定相続人と認めると、相続税の基礎控除額は

3000万円+(600万円×3人)=4800万円となります。

このように、相続放棄により法定相続人を増やすことで、相続税の基礎控除額を4200万円から4800万円に増額できることになってしまいます。

また、法定相続人が2人から3人になることで、相続財産の分散による相続税の減額も望めます。

このような相続税の減税目的の相続放棄に対して、法は規制を設けています。

つまり、相続放棄をすることは自由ですが、相続放棄による相続税の減税効果を生じさせないように規制しています。

言いかえると、たとえ相続放棄があったとしても、相続放棄がなかったものと考えて、相続税額を計算するということです。

先ほどの例で言えば、たとえ子供が相続放棄をして、兄弟姉妹が相続人になったとしても、相続放棄がなかったものと考えて、法定相続人は妻と子の2人とし、相続税の基礎控除額を計算「3600万+(600万円×2人)=4800万円」します。