前々回の相続税①、前回の相続税②は民法に定められた相続の話でした。これは相続を経験する全ての人に関連する内容です。

今回からは「相続税」の話に移ります。これは、一定の資産を持つ人々にのみ関連する話です。

この先「相続税」の話が続きますが、今回は手始めに相続税の基本事項を軽く説明します。

相続税は日本人の何人に一人の割合で課される税金なのか?

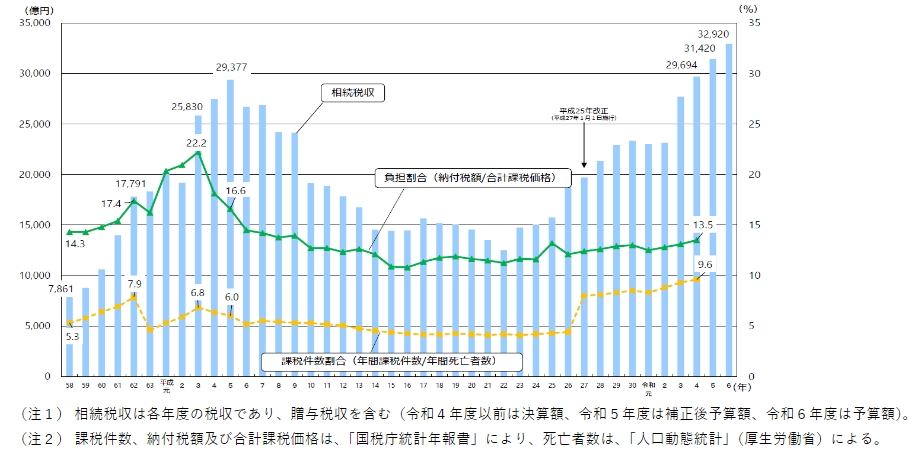

財務省のHPに、以下の資料が掲載されていました。

黄色い線は相続税の課税件数割合です。計算式は「年間課税件数÷年間死亡者数」で、亡くなった人々の中で何人に一人が相続税を課税されるかを表すグラフです。

令和5年のデータでは、9.6%ということで、おおよそ10人に1人が相続税を課税されていることがわかります。

このことから、相続税は現在、国民にとって身近な税金になりつつあると言えるかもしれません。

相続税の基礎控除額

✔相続税の基礎控除額と確定申告

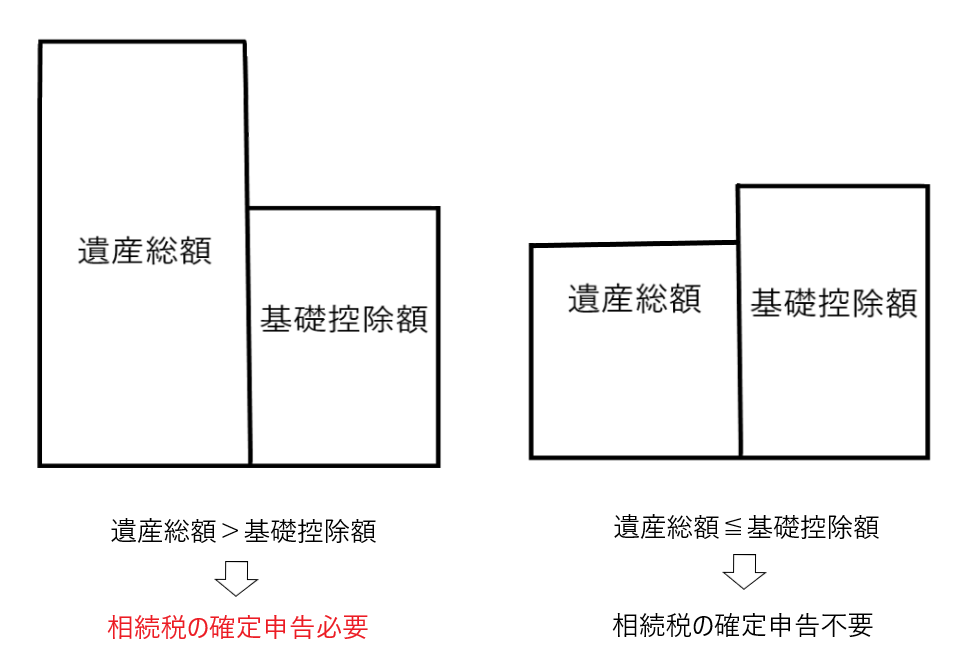

相続税の基礎控除額は、相続税計算時に被相続人の遺産から差し引くことができる金額です。

つまり「(被相続人の遺産総額ー基礎控除額)×税率」により相続税額を求めます。

よって「被相続人の遺産総額>基礎控除額」の場合、相続税額が生じるので、相続税の確定申告が必要です。

反対に「被相続人の遺産の総額≦基礎控除額」の場合、相続税額が発生しないので、相続税の確定申告は不要です。

✔相続税の基礎控除額の計算方法

相続税の基礎控除額は以下のように計算します。

相続税の基礎控除額

3000万円+(600万円×法定相続人の数)

よって、法定相続人の数が1人の場合は

3000万円+(600万円×1人)=3600万円

法定相続人の数が2人の場合は

3000万円+(600万円×2人)=4200万円

がそれぞれ、相続税の基礎控除額となります。

✔注意点

たとえ「被相続人の遺産総額>基礎控除額」の場合でも、配偶者の税額軽減、障害者控除、小規模宅地の特例などにより、相続税がゼロと計算されることがあります。

しかしそのような理由で相続税がゼロとなった場合でも「被相続人の遺産総額>基礎控除額」である限り確定申告が必要です。

「被相続人の遺産総額>相続税の基礎控除額」

であるなら、無条件で相続税の確定申告が必要

相続税の負担者

では相続税は被相続人(亡くなった人)と相続人(遺産を相続する人)のいずれに課されるのでしょうか。

日本の相続税は「相続人(遺産を相続する人)」に課税されます。

相続税の目的

相続税の目的は以下のようなものです。

・富の再分配

・所得課税の補完

・相続人に担税力を認めて課税

✔富の再分配

相続税には、富裕層から資産を徴収し、それを国民に再分配するという機能があると説明されます。

もし、相続税がなければ、裕福な家庭はさらに裕福に、貧しい家庭はさらに貧しくなり、貧富の格差が拡大します。

また、裕福な家庭に生まれた子と貧しい家庭に生まれた子との間で教育格差が生まれ、これが所得格差を生む原因でもあります。

このような格差を是正するために、相続税が必要なのです。

✔所得課税の補完

被相続人(亡くなった人)が財産を築くことができたのは、生前に所得税の特例など多くの恩恵を受けることができたためであり、亡くなったときに、生前に受けた所得税の恩恵を相続税によって清算すると考えるのです。

✔相続人に担税力を認めて課税

相続時に相続人は、被相続人の遺産を取得します。つまり、ただでお金やその他の資産を貰っていると考えることができ、その遺産の取得には担税力(税金を支払う能力)が認められるので課税するという考え方です。