インボイス制度についてはよく耳にするし、なんとなくイメージしているという方も多いと思います。

この記事では、インボイスの基本的な仕組みを解説します。

この記事を読めば、よりインボイスの理解が深まります。

請求書、領収書、レシートについて

インボイスの説明をする前に、請求書、領収書、レシートの説明をします。

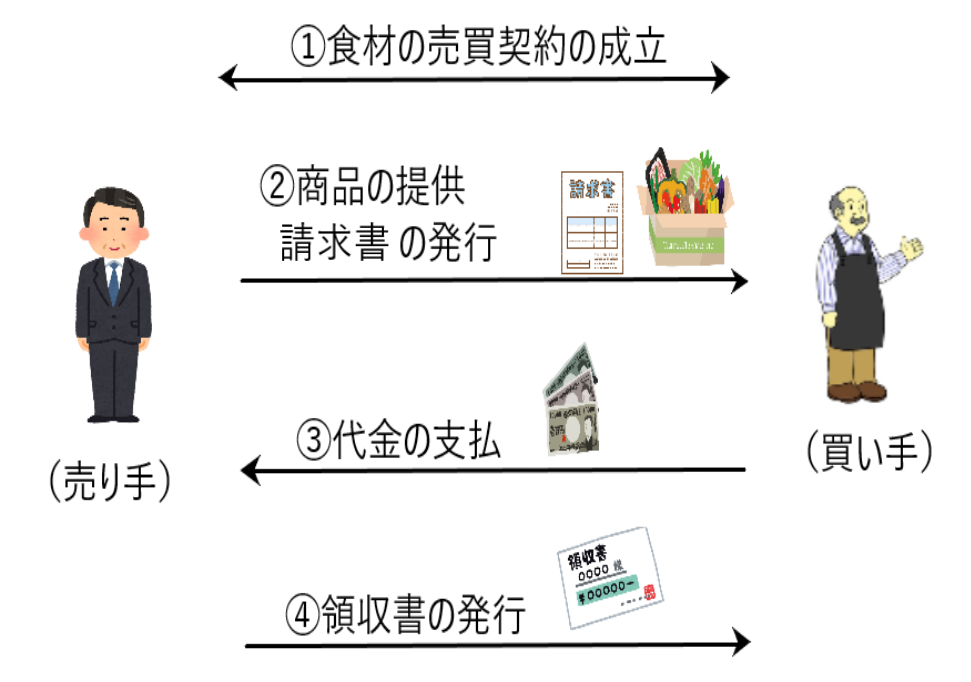

請求書、領収書、レシートが発行される経緯は以下の図のとおりです。

①食材の売買契約が成立

②売り手は買い手に商品を提供し、請求書を発行する

③代金の支払いを行う

④代金を受領して領収書の発行を行う

ポイントは

・請求書、領収書、レシートを発行するのは「売り手」であるということ

・請求書、領収書、レシートはメッセージが込められた書類であり、

請求書は「商品を売ったのでお金をください」というメッセージが込められている

領収書は「確かに販売代金を受け取りました」というメッセージが込められている

ということです。

インボイスにもメッセージが込められている

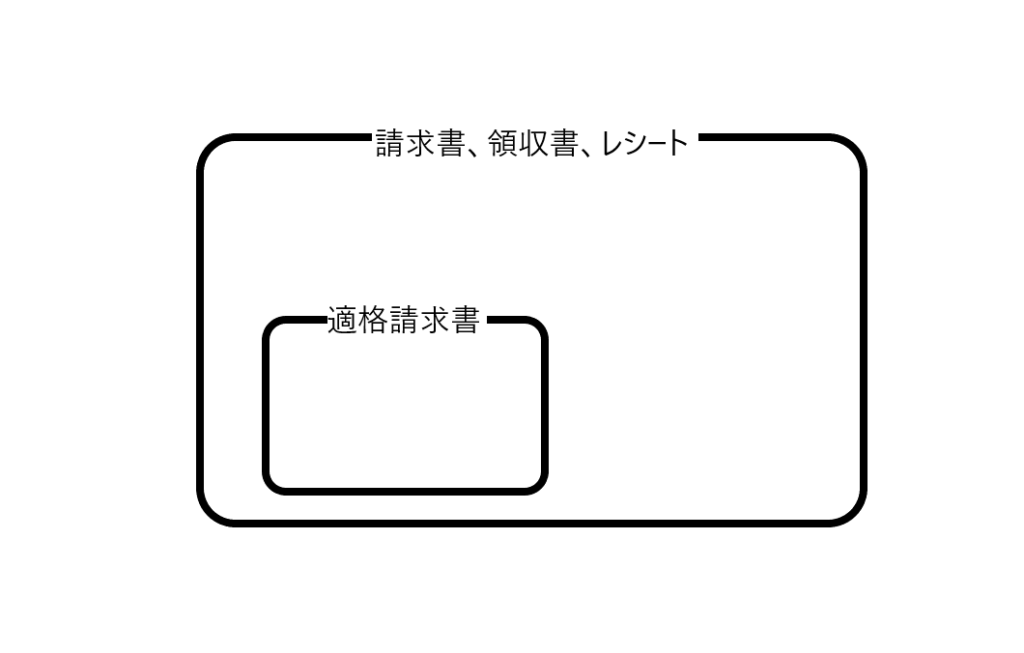

消費税法上のインボイスとは「適格請求書」のことを言います。

「適格請求書」は下図のように請求書、領収書、レシートの一種でこれらよりも範囲が狭いです。

「適格請求書」は請求書、領収書、レシートと同じようにメッセージが込められています。

そのメッセージとは

「お客様から頂いた消費税は、必ず納税されることを国が保証いたします。」

というメッセージです。

インボイスの登録

「適格請求書」発行事業者になるには、インボイスの登録をしなければなりません。

事業者は、適格請求書発行事業者として登録を受けるために、国に「登録申請書」を提出する必要があります。

その後、審査を経て、適格請求書発行事業者として登録されると、「登録通知書」が送付されます。

それと同時に、登録情報は「国税庁適格請求書発行事業者公表サイト」で公表され、取引先が登録番号の有効性を確認できるようになります。

ちなみにインボイスの登録申請ができるのは消費税の「課税事業者」のみです。したがって、免税事業者はインボイスの登録を行うことができず、登録するには、まずは課税事業者になる必要があります。

「適格請求書」に込められたメッセージ

インボイスに登録すると適格請求書発行事業者として適格請求書(インボイス)を発行することができます。

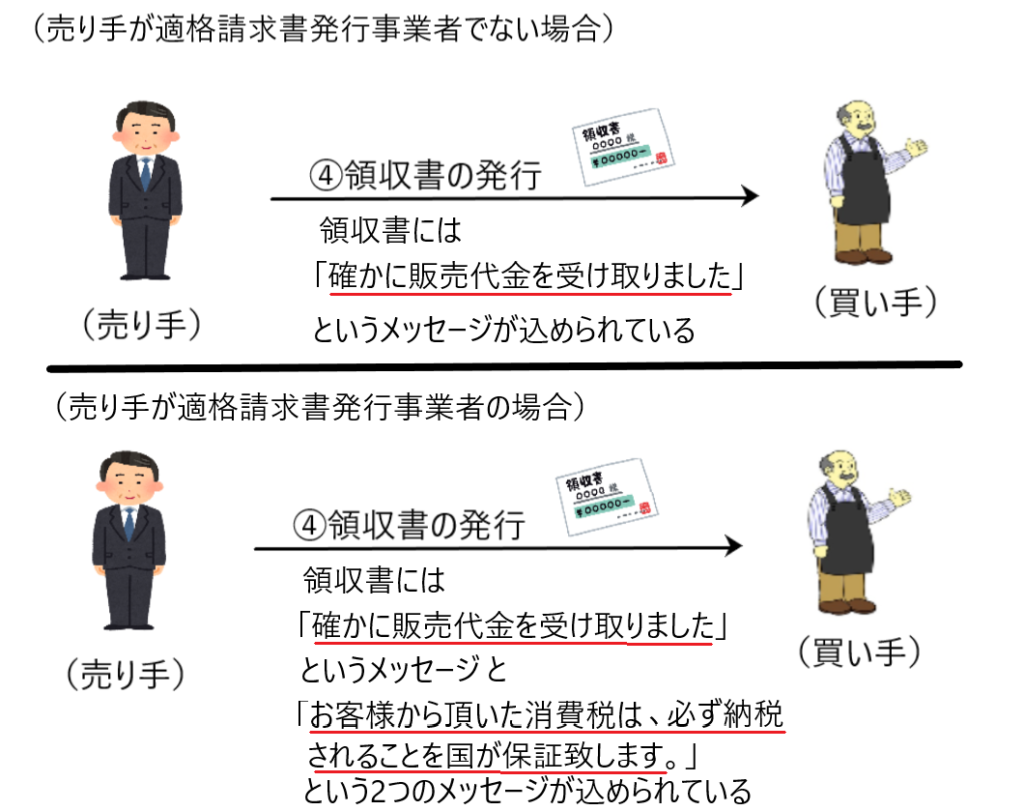

適格請求書発行事業者が発行する請求書、領収書、レシートには「請求書、領収書、レシート」という本来の役割と「適格請求書」というもう一つの役割が付加されます。

つまり、このような「請求書、領収書、レシート」兼「適格請求書」には2つのメッセージが込められることになります。

例えば領収書の発行なら

「確かに販売代金を受け取りました」

というメッセージと

「お客様から頂いた消費税は、必ず納税されることを国が保証いたします」

というメッセージが込められることになります。

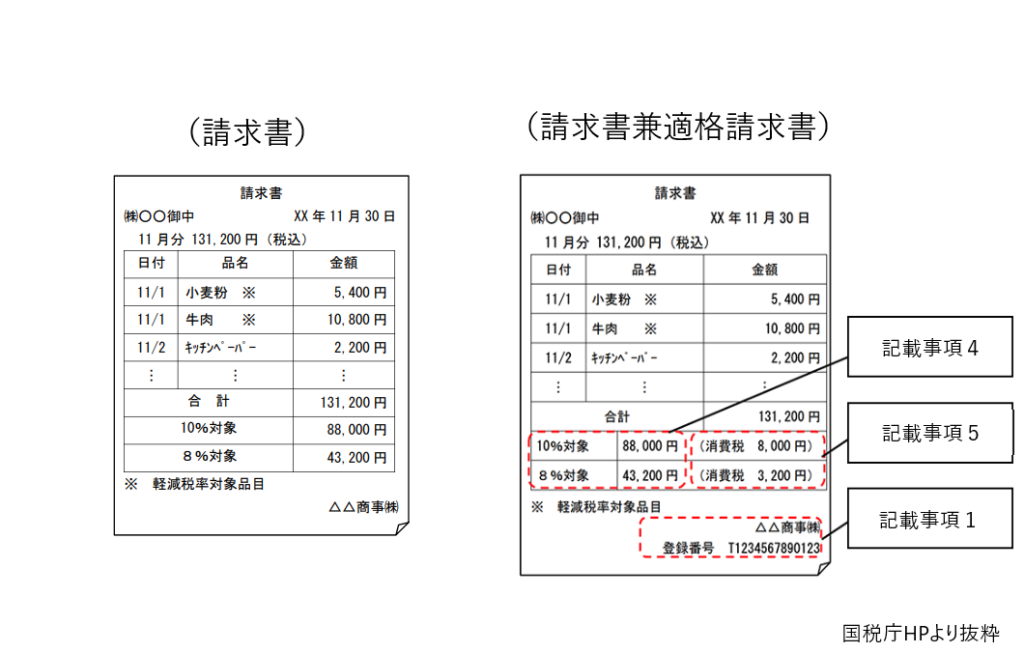

「請求書」と「請求書兼適格請求書」の比較

実際の「請求書」と「請求書兼適格請求書」の比較をします。

適格請求書には、次の事項が記載されていることが必要です(区分記載請求書等保存方式における請求書等の記載事項に加え、

①、④及び⑤の下線部分が追加されます。)(消法57の4①)。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

国税庁HPより抜粋

そもそも「請求書」には適格請求書に必要な記載事項が記載されているので、請求書に必要事項を追加することで「請求書兼適格請求書」を作成します。

追加で記載しなければならないのが、①、④、⑤です。

①適格請求書発行事業者の登録番号が必要です。この登録番号には「お客様から頂いた消費税は、必ず納税されることを国が保証いたします。」というメッセージが込められているのです。

④販売した商品は税率ごとに分類し、税込価格または税抜価格を記入します。税抜価格での記入も可能です。

⑤販売した商品は税率ごとに分類し、各商品の消費税額を記載する必要があります。

このような細かい記載ルールはありますが、要は

「請求書」には

「代金の支払いをお願いします」

というメッセージが込められていますが、

「請求書」に特定の情報を追記することで、

「代金の支払いをお願いします」

と同時に

「お客様から頂いた消費税は、必ず納税されることを国が保証いたします」

というメッセージを持つ「請求書兼適格請求書」になるのです。

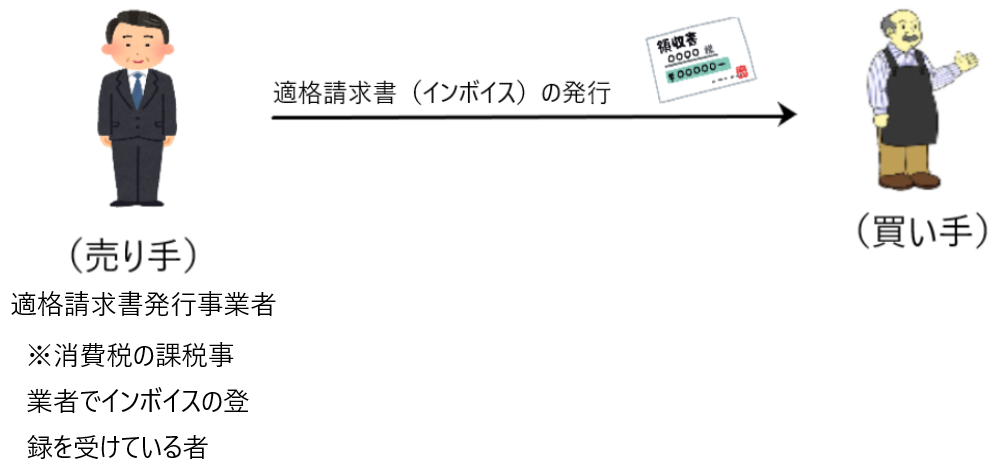

適格請求書(インボイス)と仕入税額控除

ここでもう一度、ポイントとなる所を再確認します。

・請求書、領収書、レシートは売り手が発行するもの

・「請求書、領収書、レシート」兼「適格請求書」(インボイス)には「お客様から頂いた消費税は、必ず納税されることを国が保証いたします。」というメッセージが込められている

・「適格請求書」は消費税の課税事業者でインボイスの登録を行った事業者のみが発行できる

・「適格請求書」を発行できる事業者のことを「適格請求書発行事業者」という

つまり「適格請求書」(インボイス)は適格請求書発行事業者である売り手が発行し、買い手が受け取るものです。

インボイス制度では、「適格請求書」を受け取ると、その請求書に記載された消費税額を仕入税額控除できます。しかし、「適格請求書」でない請求書を受け取った場合、記載されている消費税額は仕入税額控除できません(経過措置あり)。

このルールがインボイスにおける一番の肝の話ですが、分かりずらいので、具体例を交えて解説します。

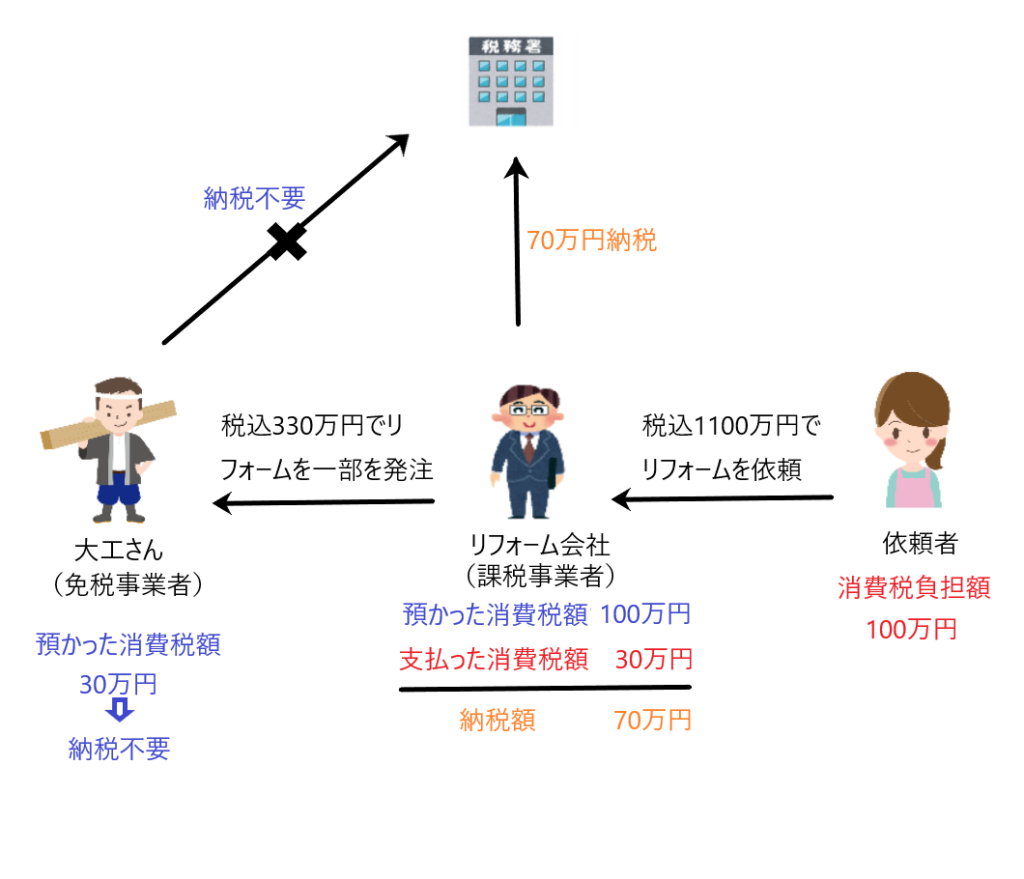

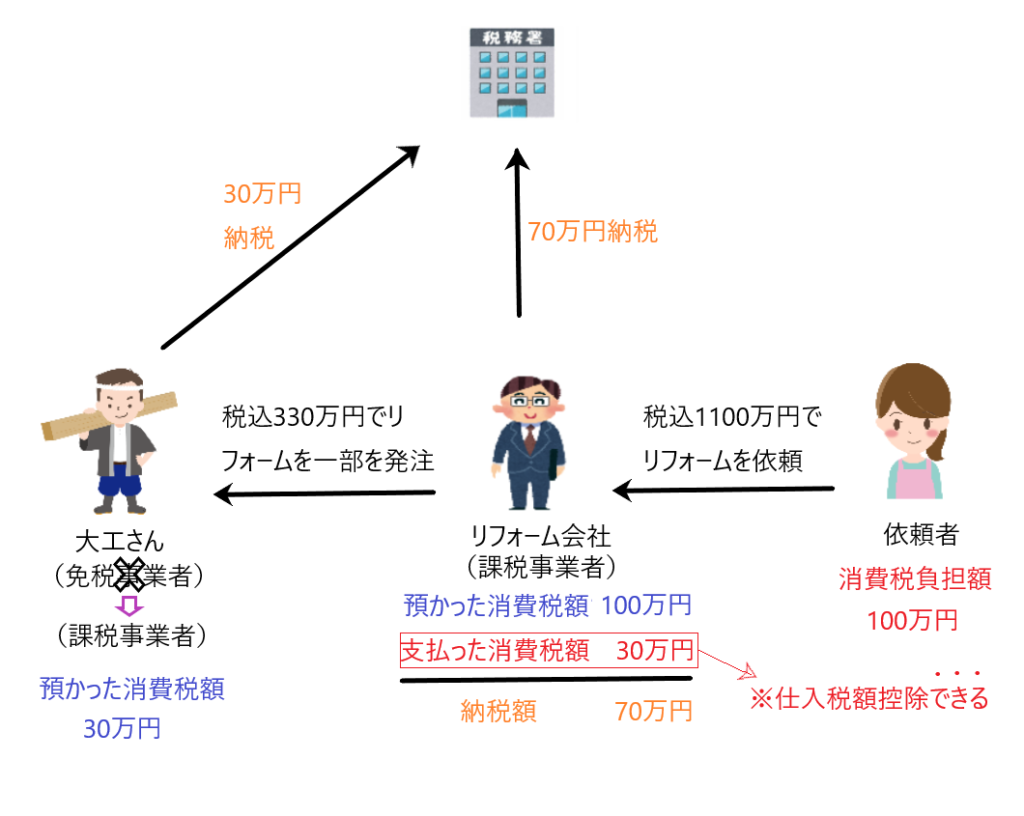

✔インボイス制度導入前

ある家族がリフォーム会社に税込1100万円で家のリフォームを依頼しました。リフォーム会社はその一部を大工さんに税込330万円で発注しました。

そしてリフォーム会社は課税事業者、大工さんは免税事業者です。

大工さんは免税事業者なので、消費税30万円の納税義務はありません。一方、リフォーム会社は課税事業者なので、依頼者から預かった消費税100万円から大工さんに支払った30万円を差し引いた70万円を納税します。

依頼者が負担した消費税額100万円については、70万円だけが納税されており、大工さんが受け取った消費税額30万円は納税されていませんが、大工さんは免税事業者なので法律上問題ありません。

このように、インボイス導入前はリフォーム会社は支払った消費税額30万円の仕入税額控除が可能でした。

そして、「適格請求書」も存在しません。

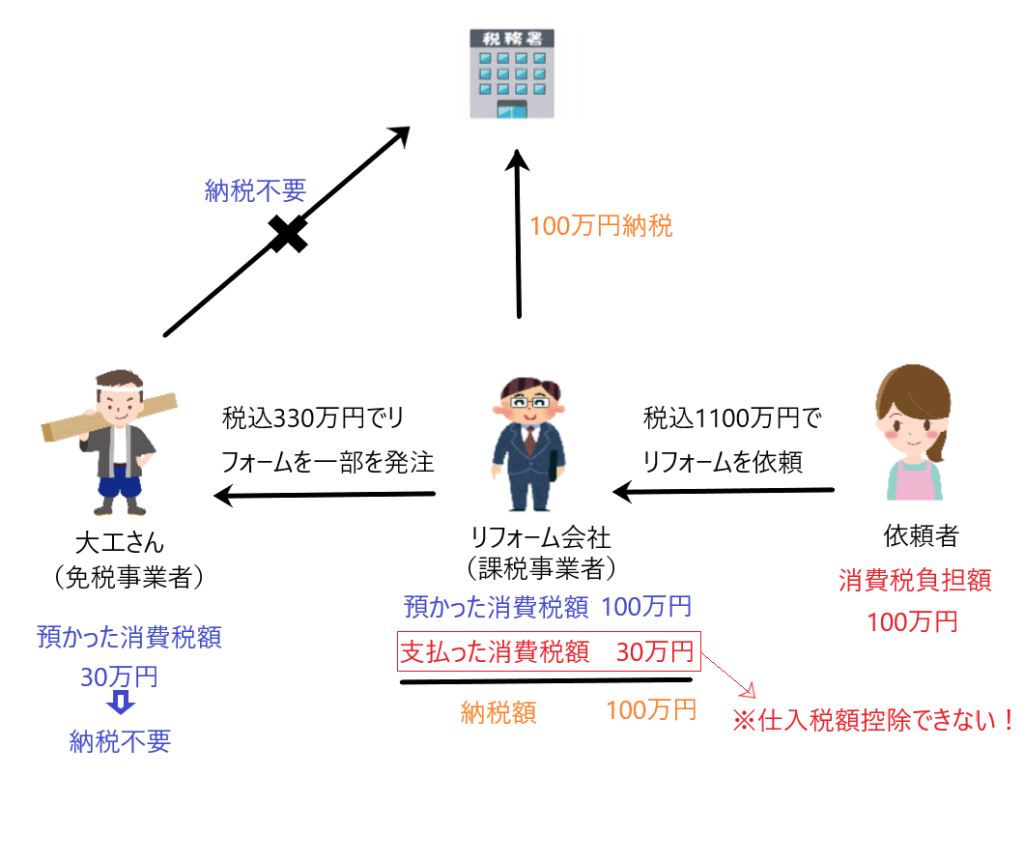

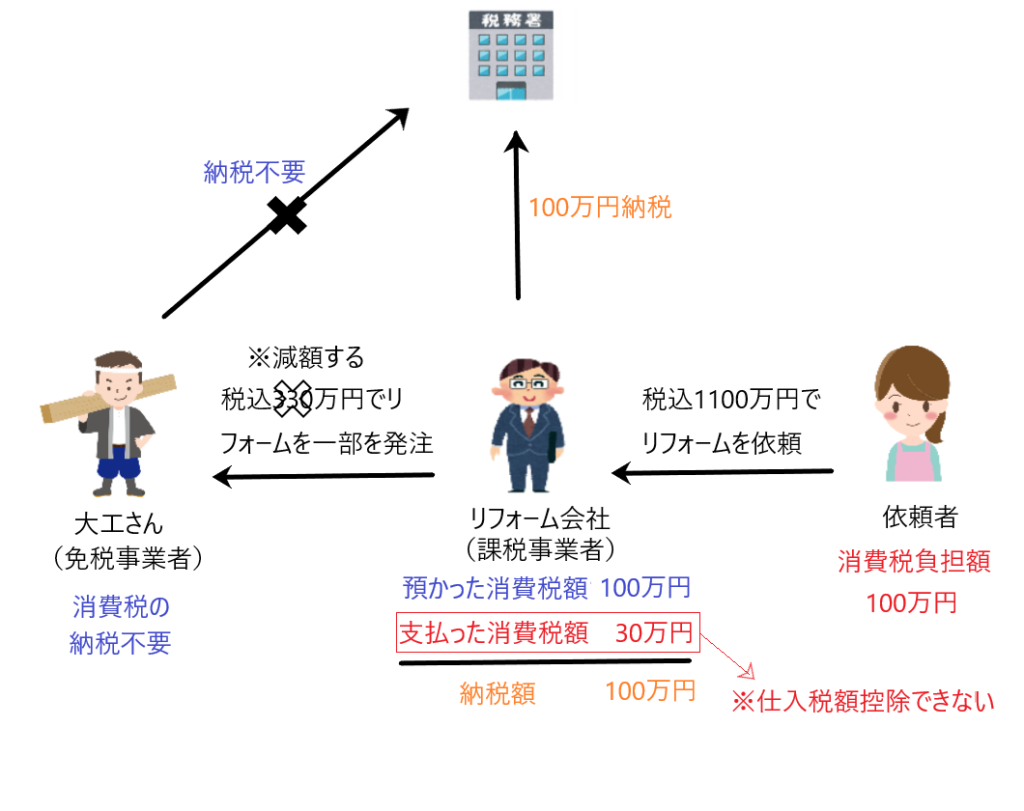

✔インボイス制度導入後

事例は前と同じです。

大工さんは免税事業者なので、消費税30万円の納税義務はありません。

一方、リフォーム会社は課税事業者なので、消費税の納税義務があります。依頼者から預かった消費税100万円ですが、インボイス導入後は免税事業者である大工さんから適格請求書を受け取ることができないので、支払った消費税額30万円は仕入税額控除できないことになります。よって、リフォーム会社の納税額は100万円ということになります。

これは課税事業者にとって税負担が30万円増えることを意味します。

この結果、リフォーム会社の納税額100万円、依頼者の消費税負担額100万円となり、依頼者の負担額が適切に国に納付されることになります。

このようにインボイス導入後に課税事業者が免税事業者から仕入などを行う場合、課税事業者の消費税負担額が増えてしまいます。よって課税事業者の消費税負担額を抑えるために、課税事業者は以下の3つの行動を取ることが考えられます。

行動その1 免税事業者に課税事業者になってもらう

リフォーム会社は消費税負担額30万円を減額するために、免税事業者である大工さんに「課税事業者になってインボイス登録して下さい」とお願いするのです。

そのお願いを聞き入れて大工さんが課税事業者になり、インボイスに登録すれば、課税事業者である大工さんからの仕入に含まれる消費税額30万円については仕入税額控除ができるので、リフォーム会社は消費税30万円の負担を逃れ得るのです。

言い方を変えると、課税事業者であるリフォーム会社は課税事業者である大工さんから「適格請求書」を受け取ることができるので、請求書に記載された消費税額30万円につき仕入税額控除できます。

行動その2 発注費を減額してもらう

課税事業者であるリフォーム会社は税込1100万円で仕事を引き受けているので、預かった消費税額は100万円となります。他方、リフォームの一部を免税事業者である大工さんに330万円(税込)で発注した場合、リフォーム会社はインボイスを受け取ることができないので、支払った消費税額30万円につき仕入税額控除できず、リフォーム会社は100万円の消費税を納税しなければなりません。

つまり、リフォーム会社の消費税負担額が30万円増加しているので、大工さんにその請負代金(税込330万円)を30万円減額して300万円(税込)にしてもらうのです。

そうすると、リフォーム会社は30万円得をするので、実質的にリフォーム会社の消費税負担額が70万円に収まるということです。

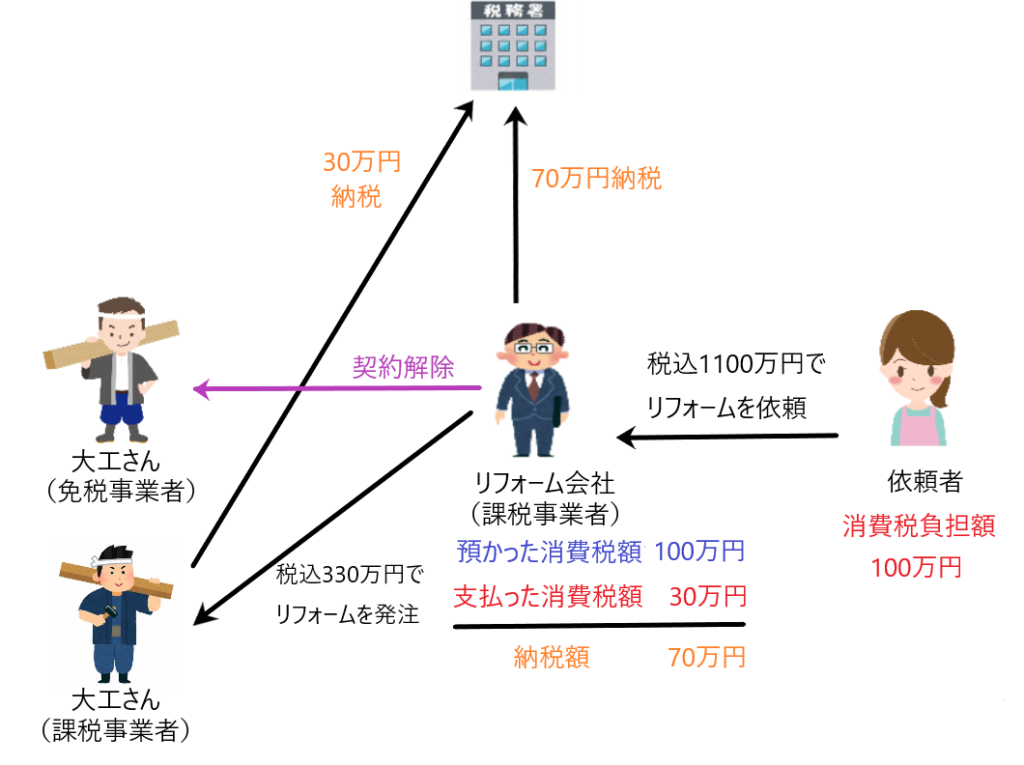

行動その3 他の課税事業者である大工さんに仕事を発注する

課税事業者であるリフォーム会社が消費税負担額30万円を逃れるには、免税事業者の大工さんと契約を解除して、課税事業者である大工さんと契約を結ぶことです。

そうすると、リフォーム会社は課税事業者からの仕入となるため、支払った消費税額30万円につき仕入税額控除ができ、消費税負担額30万円を逃れうるのです。

言い方を変えると、課税事業者であるリフォーム会社は課税事業者である大工さんから「適格請求書」を受け取ることができるので、請求書に記載された消費税額30万円につき仕入税額控除できます。

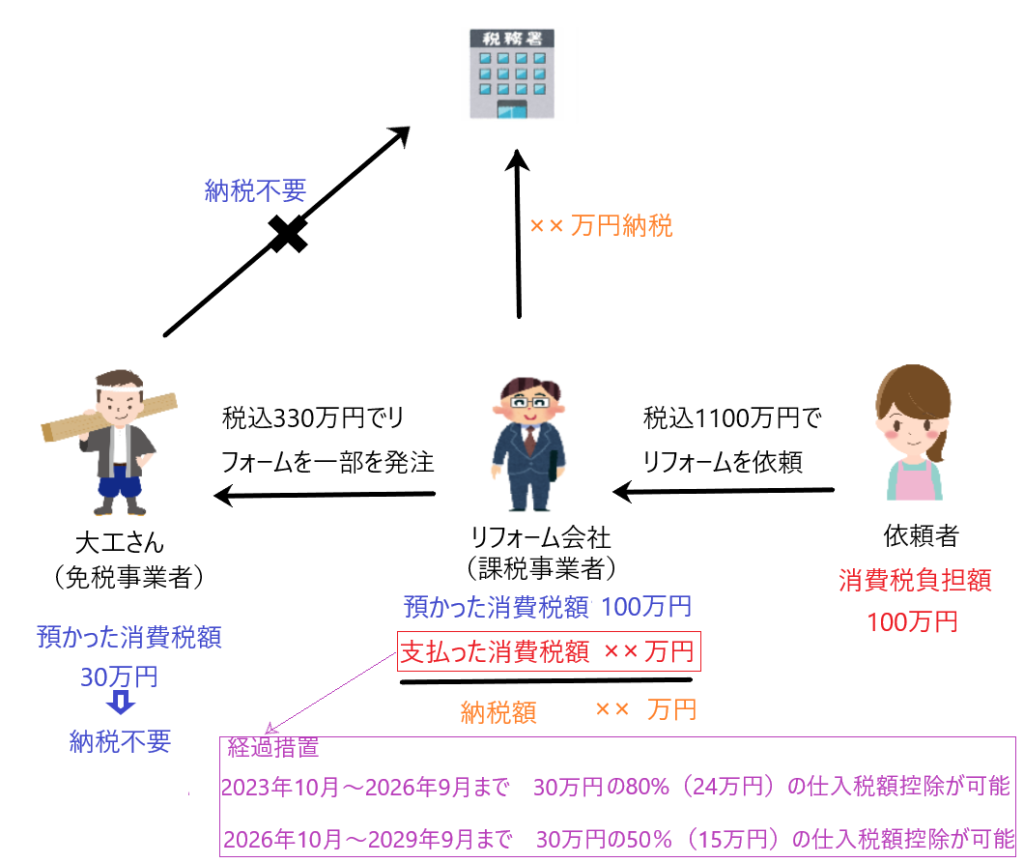

経過措置

免税事業者として取引を続ける場合、先の例にあるように、得意先である課税事業者の消費税の納税負担を増加させ、迷惑をかける結果となります。最悪の場合、契約解除され、仕事を失うリスクもあります。

これらを回避するため、免税事業者が課税事業者になった場合には、自分自身の消費税の納税負担が増えてしまいます。

インボイス制度は、このように免税事業者にとって不利な影響を及ぼします。

そのため、免税事業者の負担を軽減するための経過措置が設けられているのです。

その経過措置とは、課税事業者が免税事業者から適格請求書ではない請求書を受け取った場合でも、その請求書に記載された消費税額につき、一定割合の仕入税額控除を認めるというものです。

具体的には、その請求書に記載されている消費税額について

2023年10月~2026年9月までは、80%の仕入税額控除が可能です。

2026年10月~2029年9月までは、50%の仕入税額控除が可能です。

最後に

インボイス制度では、適格請求書を発行できるのは課税事業者のみです。適格請求書を受け取ることで、消費税の仕入税額控除が可能になりますが、免税事業者からの請求書では控除できません(経過措置あり)。

現在、経過措置が設けられていますので、それも大いに活用し、取引の両者が互いに納得できる解決点を見つけるために十分な話し合いが必要です。