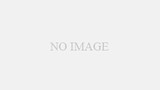

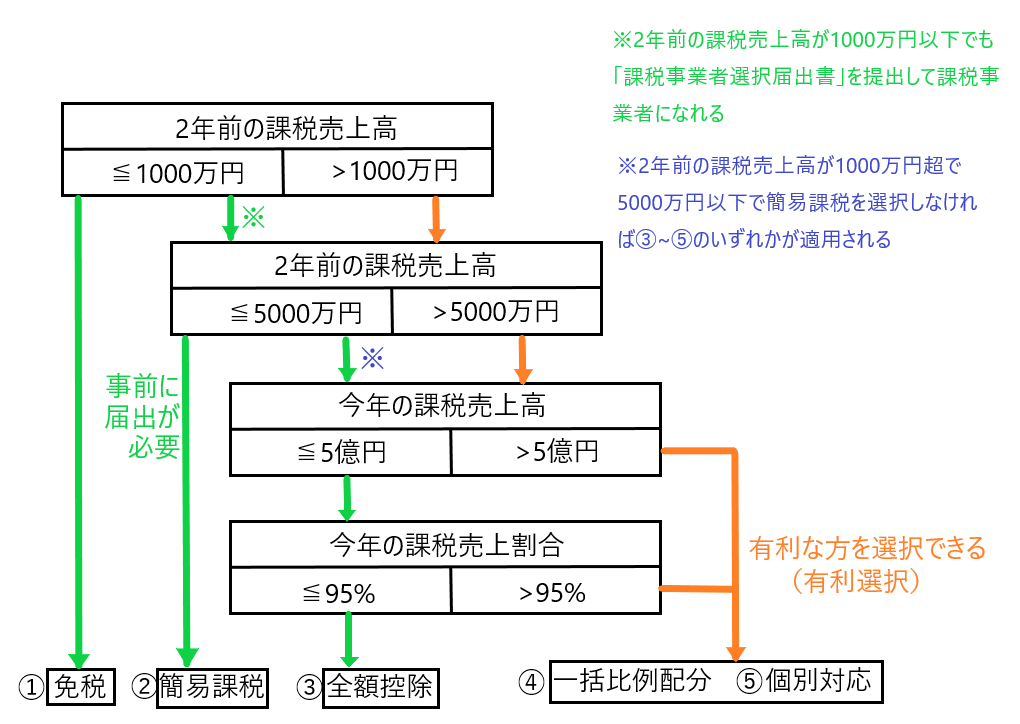

消費税の計算方法は5つに分類されます。

①免税事業者、②簡易課税、③全額控除、④一括比例配分、⑤個別対応

の5つです。

①免税事業者は納税義務がないのでそもそも消費税を計算する必要がありません。②簡易課税は支払った消費税額を「預かった消費税額×みなし仕入れ率」で推計するというものです(消費税⑬「簡易課税制度」参照)。

原則課税である③全額控除、④一括比例配分、⑤個別対応のそれぞれの消費税の計算方法は支払った消費税額の計算に違いがあります。

ここでは原則課税である③全額控除、④一括比例配分、⑤個別対応について解説します。

原則課税(全額控除、一括比例配分、個別対応)の適用要件

原則課税である③全額控除、④一括比例配分、⑤個別対応のそれぞれの適用要件は以下のとおりです。

③全額控除方式

2年前の‘‘課税売上高‘‘が1000万円未満で「課税事業者選択届出書」を提出して課税事業者になった者で、簡易課税制度を選択しなかった者、

または、

2年前の課税売上高が1000万円超で5000万円以下の者で簡易課税制度を選択しなかった者、

または、

2年前の課税売上高が5000万円超の者は

今年の課税売上高が5億円以下かつ、‘‘課税売上割合‘‘が95%以上なら全額控除方式となります。

④、⑤一括比例配分方式、個別対応方式

2年前の課税売上高が1000万円未満で「課税事業者選択届出書」を提出して課税事業者になった者で、簡易課税制度を選択しなかった者、

または、

2年前の課税売上高が1000万円超で5000万円以下の者で簡易課税制度を選択しなかった者、

または、

2年前の課税売上高が5000万円超の者は

今年の課税売上高が5億円超または今年の課税売上割合が95%未満なら、一括比例配分方式または個別対応方式のいずれかを有利選択(税金上有利となる方を選択)できます。

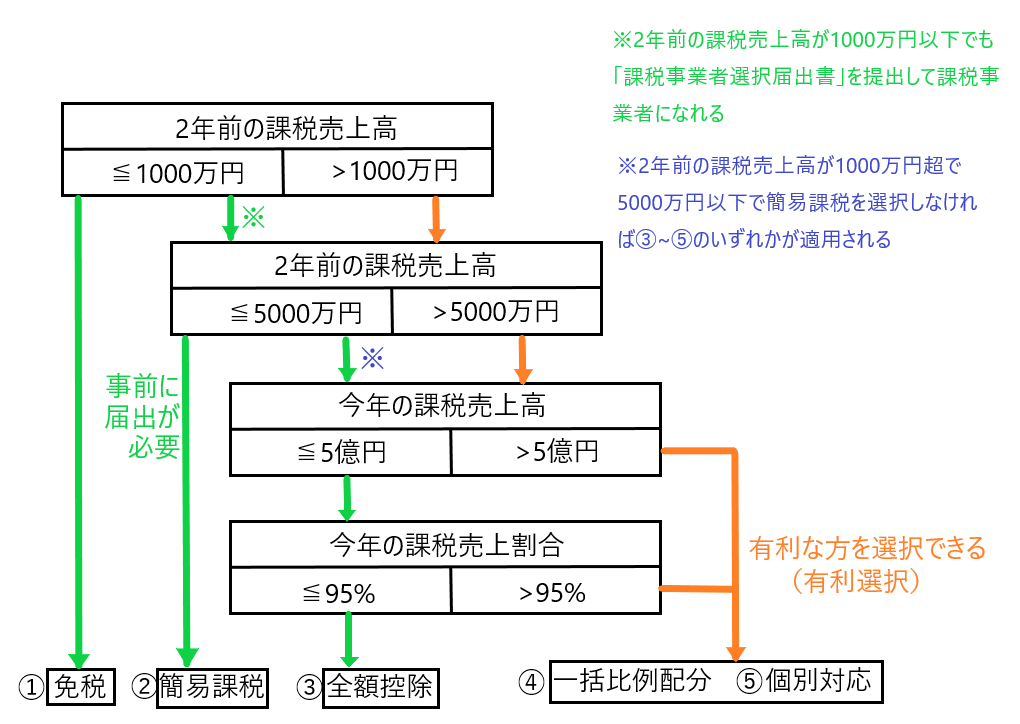

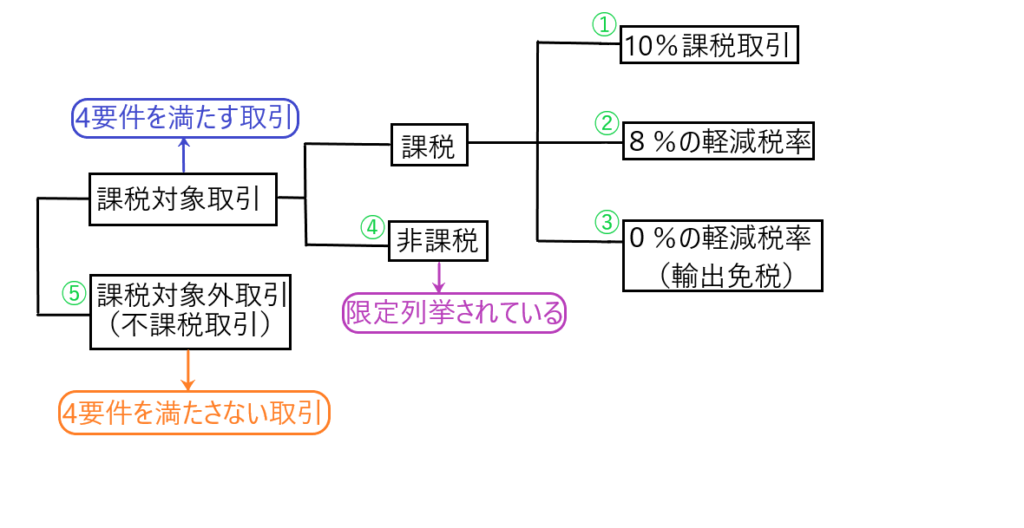

‘‘課税売上高‘‘とは

課税売上高とは下図の緑で囲われた売上のこと

・10%課税売上

・8%課税売上(8%の軽減税率)

・0%課税売上(輸出免税)

・課税売上高とは消費税額を控除した税抜きの売上のこと

・輸出免税はもともと消費税0%なので売上に消費税は含まれていない

・不課税売上、非課税売上は課税売上高に含まれない

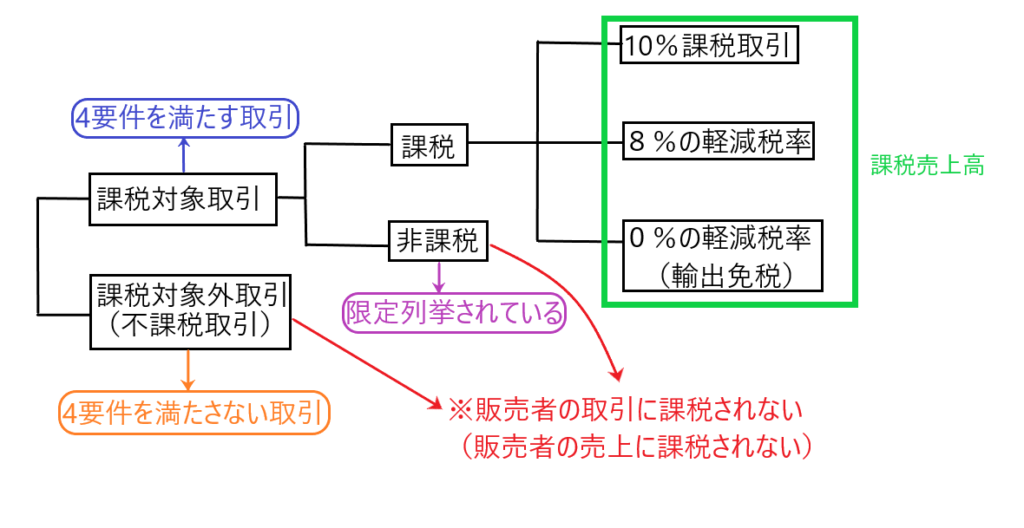

‘‘課税売上割合‘‘とは以下の図に示すとおりです

全額控除方式、一括比例配分方式、個別対応方式の共通点と相違点

消費税の計算方法である全額控除方式、一括比例配分方式、個別対応方式の共通点と相違点は以下のとおりです。

✔共通点

簡易課税制度との比較で共通点を見出すことができます。

・簡易課税制度の消費税の計算方法

預かった消費税額-(預かった消費税額×みなし仕入れ率)

・原則課税(全額控除、一括比例配分、個別対応)の消費税の計算方法

預かった消費税額-支払った消費税額

このように、簡易課税は、支払った消費税額は計算に含めず、預かった消費税額のみを用いて消費税を計算します。

一方、原則課税は、預かった消費税額と支払った消費税額の両方を用いて消費税を計算します。

このように原則課税である全額控除、一括比例配分、個別対応は預かった消費税額と支払った消費税額の両方を用いて消費税を計算するという共通点があります。

✔相違点

全額控除方式、一括比例配分方式、個別対応方式の違いを簡単に説明します。

原則課税(全額控除方式、一括比例配分方式、個別対応方式)の消費税の計算は、

預かった消費税額-支払った消費税額

により求めます。

しかし、全額控除方式、一括比例配分方式、個別対応方式では支払った消費税額の求め方に違いがあります。預かった消費税額の求め方は簡易課税制度も含めて、全額控除方式、一括比例配分方式、個別対応方式すべて共通です。

全額控除方式は中小企業に認められる特例であり、最も簡単に消費税を計算出来て、最も有利に消費税額を計算できる方法です。

個別対応方式は最も正確に消費税額を計算しますが、計算が一番複雑で面倒です。

一括比例配分方式は個別対応の簡便法となります。

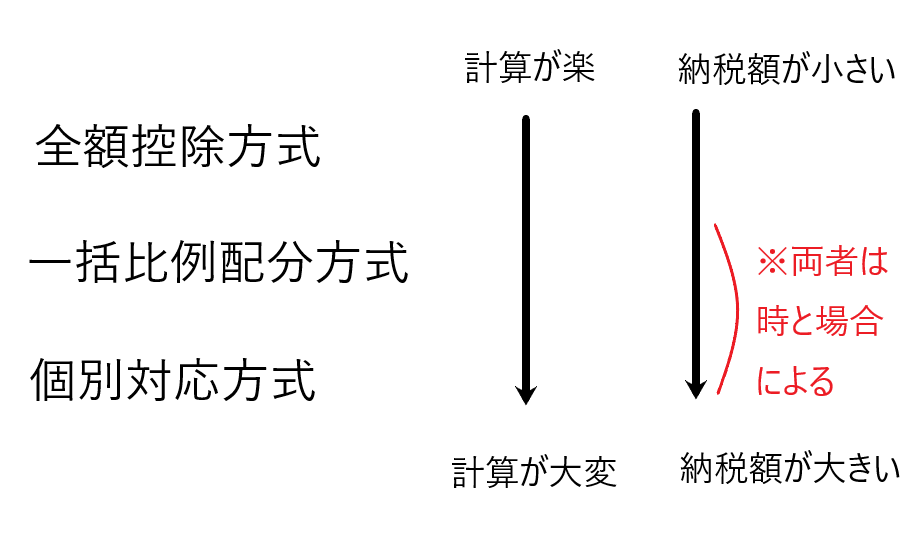

イメージは下の図のとおりです。

下に行けば行くほど計算が大変で、納税額も大きくなります。しかし、一括比例配分と個別対応の納税額の大きさは時と場合によって入れ替わります。

以下、「個別対応方式」「一括比例配分方式」「全額控除方式」の順に説明しますが、最後にもう一度確認しておきます。

消費税の計算方法は預かった消費税額から支払った消費税を控除して求めます。個別対応方式、一括比例配分方式、全額控除方式で相違するのは、支払った消費税額の求め方です。ここに着目して説明を読んで下さい。

個別対応方式

まずは個別対応方式を解説します。

✔個別対応方式の概要

個別対応方式を以下のステップを踏んで説明します。

ステップ1 取引の分類

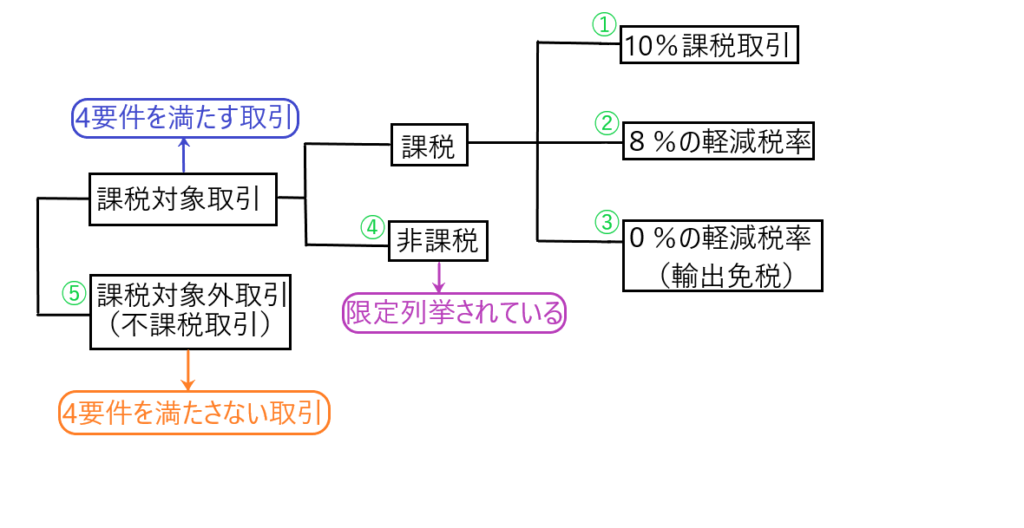

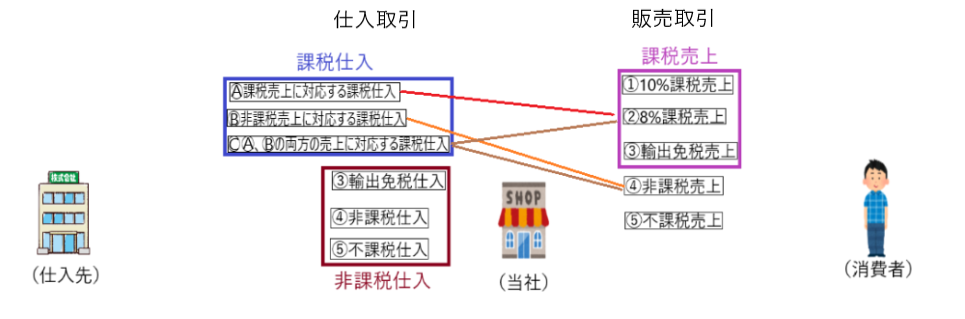

消費税の取引は以下のように分類できました。

①10%課税取引、②8%課税取引、③輸出免税取引、④非課税取引、⑤不課税取引に分類できます。

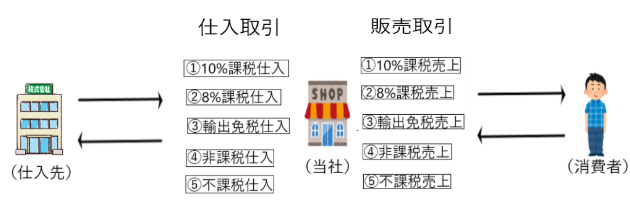

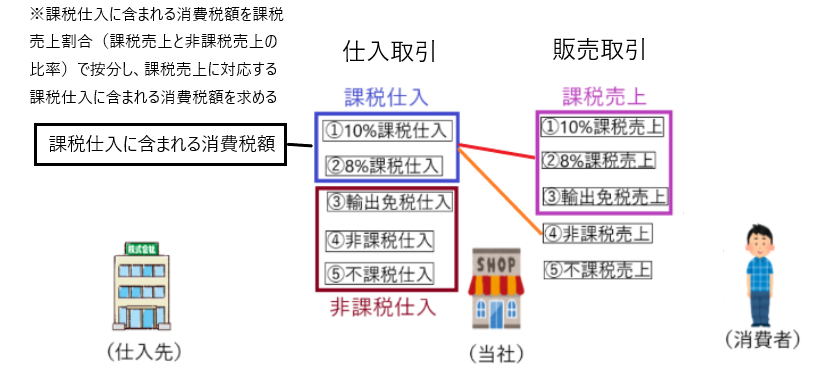

ステップ2 ①~⑤の取引を当社の視点から見て分類する

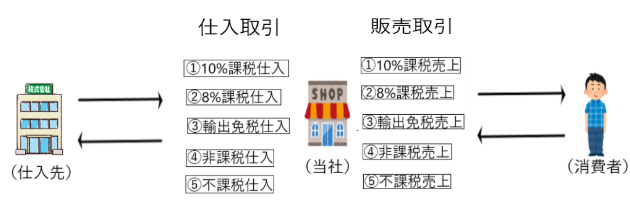

当社は仕入れと販売を行う会社です。

そのような当社の視点から見ると、「取引」は「仕入取引」と「販売取引」の2つに分類できます。

そして「仕入取引」と「販売取引」はそれぞれ5つに分類(ステップ1の分類)ができます。

すなわち「仕入取引」は当社の視点から①10%課税仕入、②8%課税仕入、③輸出免税仕入、④非課税仕入、⑤不課税仕入に分類できます。

また、「販売取引」は当社の視点から、①10%課税売上、②8%課税売上、③輸出免税売上、④非課税売上、⑤不課税売上に分類できます。

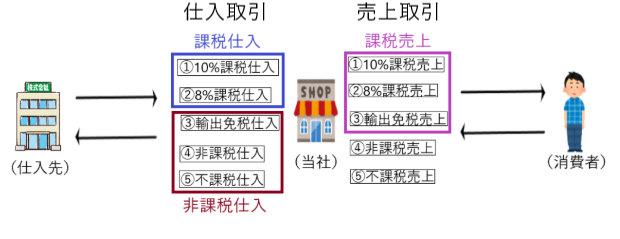

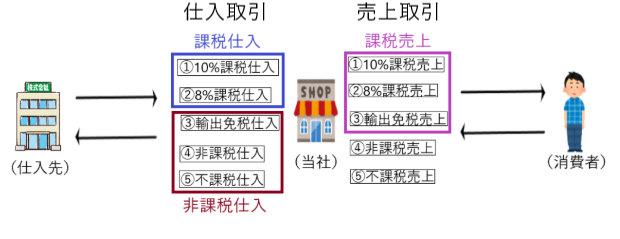

ステップ3 「課税仕入」「非課税仕入」「課税売上」に分類

次に仕入取引を「課税仕入」(①10%課税仕入、②8%課税仕入)と「非課税仕入」(③輸出免税仕入、④非課税仕入、⑤不課税仕入)に分類します。

この分類は仕入時に、消費税が課されるか否かの分類です。

そして売上取引のうち、「10%課税売上、8%課税売上、輸出免税売上」を「課税売上」として一括りにします。

ステップ4 課税仕入の分類

図で青く囲んだ「課税仕入」(①10%課税仕入、②8%課税仕入)を再分類します。

A「課税売上に対応する課税仕入」、B「非課税売上に対応する課税仕入」、C「A、B両方の売上に対応する課税仕入」の3つに分けます。

・A「課税売上に対応する課税仕入」

消費税を支払って購入したモノを消費税を課して売るなど場合の当該仕入のことを言います。

例えば、当社が税込770円(700円+税70円)の美容器具を購入して、消費者に税込1100円(1000円+税100円)で美容治療を施す(課税売上)というような一連の取引に係る仕入のことです。

つまり、美容治療を施すことを目的として美容器具を購入しているため、両者は対応しているということです。

・B「非課税売上に対応する課税仕入」

消費税を支払って購入したモノを消費税を課さずに売る場合の当該仕入のことです。

例えば、当社が税込5500円(5000円+500円)の医薬品を購入して、消費者に税抜7000円で販売するような一連の取引に係る仕入のことです。

つまり、患者に医薬品を提供することを目的として医薬品を購入しているため、両者は対応しているということです。

・C「A、B両方の売上に対応する課税仕入」

消費税を支払って購入したモノが課税売上にも、非課税売上にも貢献するような課税仕入のことです。

例えば、当社が電気代1100円(1000円+税込100円)を支払っており、この電気代が当社の「課税売上」にも「非課税売上」にも貢献しているような場合です。

ステップ5 仕入税額控除の算定

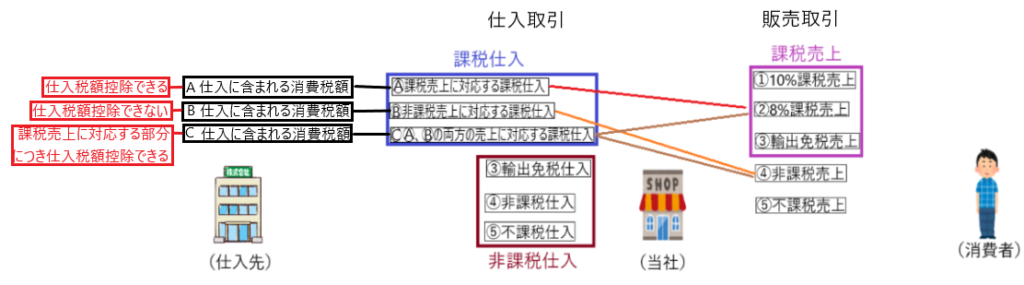

ステップ4の「課税仕入」(A「課税売上に対応する課税仕入」B「非課税売上に対応する課税仕入」C「A、B両方の売上に対応する課税仕入」)に含まれる消費税が当社が支払った消費税です。

しかし当社は最終消費者ではないため、支払った消費税を負担すべきではありません。よってこの「課税仕入」に含まれる消費税を仕入税額控除として預かった消費税から控除すべきです。

しかし、非課税売上に対応する課税仕入(たとえば医薬品の購入)は、最終消費者に消費税を転嫁できず、医薬品を購入するために支払った消費税はお店が負担しなければならないため、仕入税額控除をすることができません。

つまり「課税仕入」のうち、

A「課税売上に対応する課税仕入」に含まれる消費税は仕入税額控除できますが、B「非課税売上に対応する課税仕入」に含まれる消費税は仕入税額控除できません。

また「A、B両方の売上に対応する課税仕入」に含まれる消費税は、課税売上に対応する部分は仕入税額控除ができますが、非課税売上に対応する部分は仕入税額控除ができません。

ステップ6 消費税の納税額を算定

最後に預かった消費税(課税売上に含まれる消費税)から支払った消費税(ステップ5の仕入税額控除ができる消費税)を差し引いて、消費税の納税額を算定します。

✔個別対応方式の計算の具体例

以下の具体例で解説します。

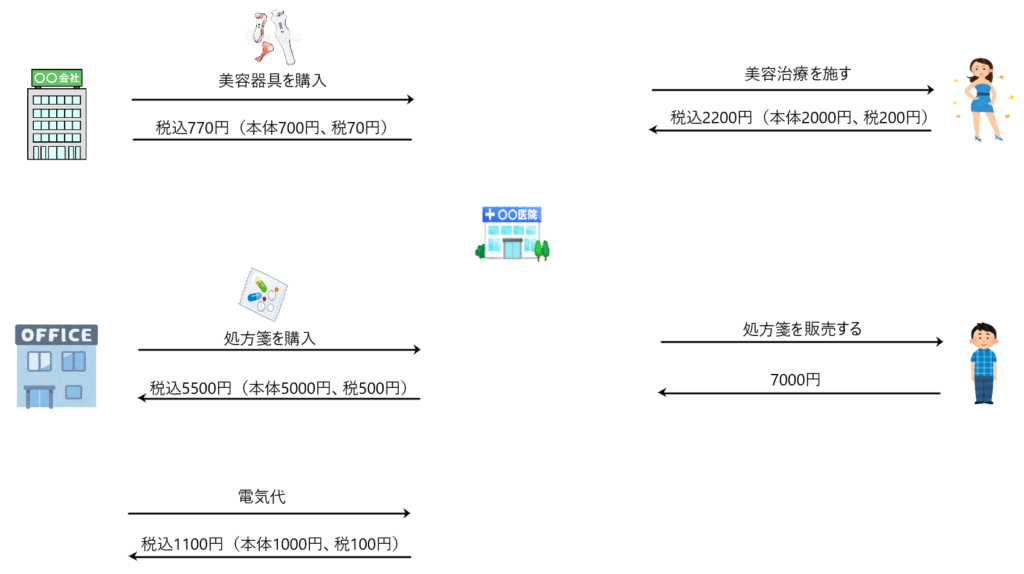

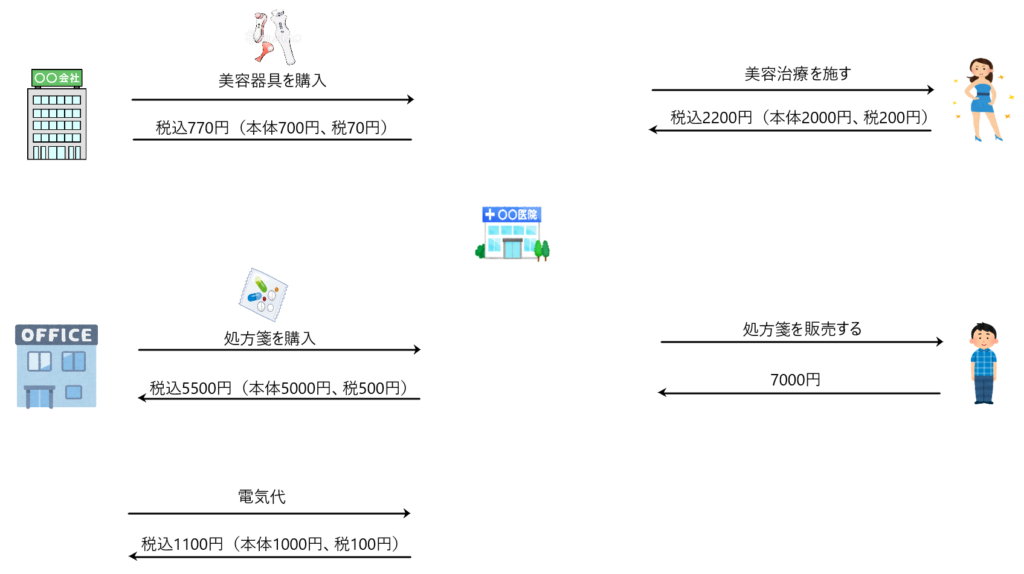

当社は医院を経営しています。当医院は通常の医療と美容医療の両方を行っていました。

当医院は美容医療のために美容器具を税込770円で購入しました。そしてこの美容器具を使って治療を施し、税込2200円の売上を上げました。

他方、当医院は通常の医療目的のために処方箋を税込5500円で購入し、これを患者に税抜7000円で販売しました。

また、医院を経営していくために、電気代が税込1100円かかりました。

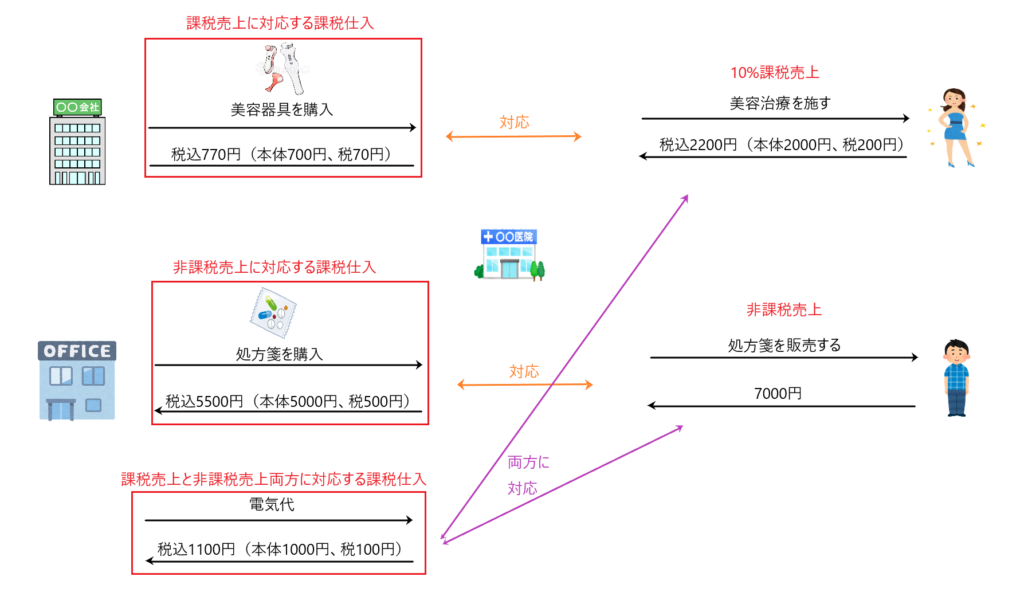

・美容器具の購入取引は「課税売上に対応する課税仕入」となります。

・処方箋の購入取引は「非課税売上に対応する課税仕入」となります。

・電気の使用は「課税売上と非課税売上の両方に対応する課税仕入」となります。

・美容治療を施すことは「10%課税売上」となります。

・処方箋を販売することは「非課税売上」になります。

これを元に仕入税額控除の金額を求めると、

①美容器具の購入取引は「課税売上に対応する課税仕入」となるため、当該課税仕入に含まれる消費税70円は仕入税額控除することができます。

②処方箋の購入取引は「非課税売上に対応する課税仕入」となるため、当該課税仕入に含まれる消費税500円は仕入税額控除することができません。

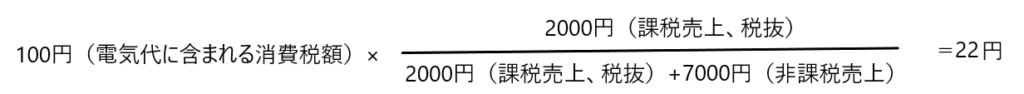

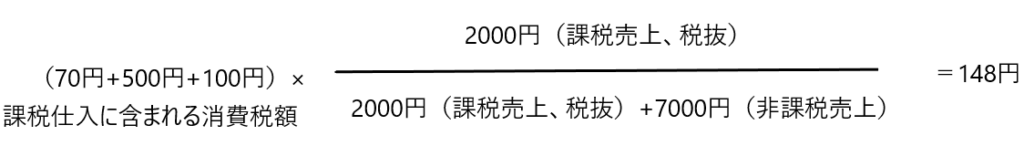

③電気代は「課税売上と非課税売上両方に対応する課税仕入」となるため、当該課税仕入に含まれる消費税は課税売上に対応する部分につき、仕入税額控除することができます。

なお③の課税売上に対応する課税仕入に含まれる消費税(電気代のうち、仕入税額控除できる金額)の計算方法ですが、「課税売上割合」を用いて計算します。

つまり、電気代に含まれる消費税額100円を課税売上2000円(税抜)と非課税売上7000円で按分するということです。

よって、個別対応方式において仕入税額控除できる金額は

①70円+③22円=99円となります。

一括比例配分方式

一括比例配分方式は個別対応方式の簡便法となります。

✔一括比例配分方式の概要

ステップ1からステップ3までは個別対応方式と同じです。

ステップ1 取引の分類

消費税の取引は以下のように分類できました。

①10%課税取引、②8%課税取引、③輸出免税取引、④非課税取引、⑤不課税取引に分類できます。

ステップ2 ①~⑤の取引を当社の視点から見て分類する

当社は仕入れと販売を行う会社です。

そのような当社の視点から見ると、「取引」は「仕入取引」と「販売取引」の2つに分類できます。

そして「仕入取引」と「販売取引」はそれぞれ5つに分類(ステップ1の分類)ができます。

「仕入取引」は当社の視点から①10%課税仕入、②8%課税仕入、③輸出免税仕入、④非課税仕入、⑤不課税仕入に分類できます。

また、「販売取引」は当社の視点から、①10%課税売上、②8%課税売上、③輸出免税売上、④非課税売上、⑤不課税売上に分類できます。

ステップ3 「課税仕入」「非課税仕入」「課税売上」に分類

次に仕入取引を「課税仕入」(①10%課税仕入、②8%課税仕入)と「非課税仕入」(③輸出免税仕入、④非課税仕入、⑤不課税仕入)に分類します。

この分類は仕入時に、消費税が課されるか否かの分類です。

そして売上取引のうち、「10%課税売上、8%課税売上、輸出免税売上」を「課税売上」として一括りにします。

ステップ4

ここから個別対応方式と異なってきます。

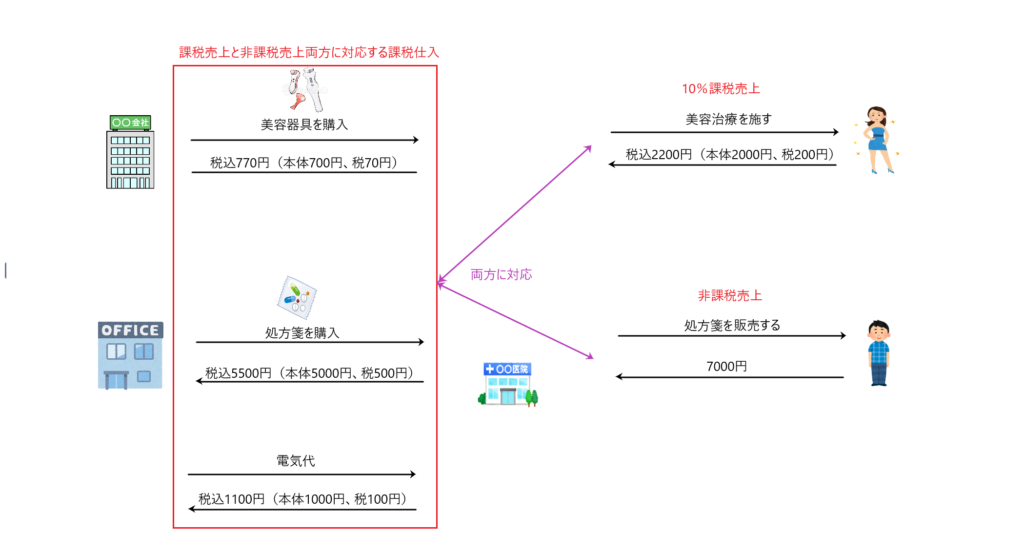

一括比例配分方式は「課税仕入に含まれる消費税額」を課税売上割合(課税売上と非課税売上の比率)で按分して仕入税額控除の金額を求めます。

ステップ5 消費税の納税額を算定

最後に、預かった消費税(課税売上に含まれる消費税)から支払った消費税(ステップ4の仕入税額控除ができる消費税)を差し引いて、消費税の納税額を算定します。

✔一括比例配分方式の計算の具体例

個別対応方式と同じ具体例で解説します。

当社は医院を経営しています。当医院は通常の医療と美容医療の両方を行っていました。

当医院は美容医療のために美容器具を税込770円で購入しました。そしてこの美容器具を使って治療を施し、税込2200円の売上を上げました。

他方、当医院は通常の医療目的のために処方箋を税込5500円で購入し、これを患者に税抜7000円で販売しました。

また、医院を経営していくために、電気代が税込1100円かかりました。

・美容器具の購入取引、処方箋の購入取引、電気の使用は「課税売上と非課税売上の両方に対応する課税仕入」となります。

・美容治療を施すことは「10%課税売上」となります。

・処方箋を販売することは「非課税売上」になります。

よって一括比例配分方式の場合の仕入税額控除の金額は

となります。

一括比例配分方式は、嚙み砕いて言えば「支払った消費税額をかき集めて、その額に課税売上割合を乗じて求める」ということになります。

このように個別対応方式よりも計算が簡単であるため、個別対応方式の簡便法と呼ばれます。

全額控除方式

2年前の‘‘課税売上高‘‘が1000万円未満で「課税事業者選択届出書」を提出して課税事業者になった者で、簡易課税制度を選択しなかった者、

または、

2年前の課税売上高が1000万円超で5000万円以下の者で簡易課税制度を選択しなかった者、

または、

2年前の課税売上高が5000万円超の者は

今年の課税売上高が5億円以下かつ、‘‘課税売上割合‘‘が95%以上なら全額控除方式となります。

全額控除方式は、課税仕入による消費税の支払があれば、その全額を仕入税額控除できます。

つまり、預かった消費税額と支払った消費税額を集計し、預かった消費税額から支払った消費税額を控除して納付すべき消費税額を求めます。

消費税の求め方はいたってシンプルです。

最後に

事業の規模が小さい間は、免税事業者であったり、課税事業者になっても簡易課税や全額控除方式が使えますが、事業規模が大きくなると個別対応方式や一括比例配分方式を採用しなければならなくなります。

つまり、事業規模が大きくなればなるほど、消費税の計算は複雑になり、節税もしにくくなっていきます。

このような場合にも、いかに効率よく消費税を計算し、節税していくかという視点を持って会社経営を行っていくことが重要だと考えます。